代償分割は、不動産など分けにくい遺産の相続で、相続人同士で代償金を支払って精算する方法。

しかし、代償金をいくらにするのか金額の同意が難しいことなど、代償分割には6つの注意点があります。

この記事では、代償分割の注意点を分かりやすくまとめました。

また代償分割した場合の、相続税の計算方法についても解説します。

あなたの相続問題がスッキリ解決するために、この記事がお役に立てば幸いです。

代償分割とは

現物を相続して代償金を支払う

代償分割とは、遺産の分割で

- 相続人の1人又は数人が相続財産を現物で相続する

- その現物を相続した人が他の共同相続人に代償金を支払う

という方法です。

【参考】国税庁・No.4173 代償分割が行われた場合の相続税の課税価格の計算

代償分割は『分けにくい不動産』に向いている

代償分割が向いているのは、『分けにくい不動産』。

例えば、相続人2人で、一軒の家を分ける場合。

相続人の1人がその家を相続し、もう1人の相続人に代償金を支払うことで公平に分割できます。

ハウス

ハウス 遺産が現金や貯金なら普通に分ければ良いけど、不動産は分割が難しいってことだね。

家博士

家博士 不動産でも分けられる場合は、代償分割以外の方法もあるよ

代償分割以外の3つの分割方法

遺産の分割方法の1つが代償分割で、その他に次の3つの分割方法があります。

1. 現物分割

現物分割が可能であれば、普通はこれを選びます。

例えば遺産が不動産と預貯金の2つだった場合、相続人が2人なら、1人が不動産を、もう1人が預貯金を相続するといったもの。

また不動産を分筆して、それぞれ別の相続人が相続することもあります。

遺産を分割しやすく分かりやすい反面、不動産の価値が分かりにくく不公平になる恐れがあります。

ハウス

ハウス 現物分割できれば、話は簡単なんだね。

分筆によって100平方メートル未満となる土地は、地域によっては売れなくなる可能性があります。不動産会社ですら間違う最低限度について解説します。

2. 代金分割(換価分割)

遺産を全て換金し、その金額を相続人で分割する方法です。

例えば遺産として不動産と預貯金があった場合、不動産を売却して現金化し、預貯金と合わせた額を相続人で分け合います。

全員が金銭で遺産を相続するため、公平な分割が可能。

しかし、換金に反対する人がいる場合は代金分割も難しくなります。

代金分割については、こちらで解説しています。

相続で故人の家を売るのはとても難しい作業。気をつけるべき注意点を、税制改正の詳細と合わせて解説します。

3. 共有名義

不動産など分けにくい遺産を、相続人全員の名義にする方法です。

単に名義人を変更するだけなので一番簡単そうに思えますが、後々トラブルになりやすく、最も避けるべき相続方法だといわれます。

共有名義については、こちらで解説しています。

相続で不動産を共有名義にすると後でトラブルになりやすく、後々子供にまで迷惑がかかる恐れも。相続で不動産を共有名義にする問題点、共有名義を避ける方法について分かりやすく解説します。

代償分割の2つのメリット

代償分割には2つのメリットがあります。

それぞれ解説します。

メリット1. 分けにくい不動産を公平に分けられる

代償分割の最大のメリットは、分けにくい不動産を公平に分けられること。

ハウス

ハウス 相続でモメるのは大富豪くらいじゃないの?

家博士

家博士 ところが遺産が多いと相続前に遺言や相続対策をしているから、トラブルは少ないんだ。

遺産分割でトラブルが多いのは5,000万円以下なんだよ

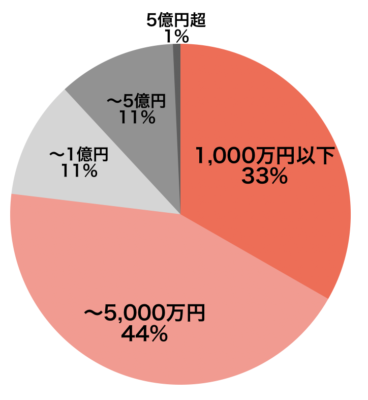

遺産分割は、金額が大きいほどモメると思われがちですが、金額が少なくてもモメるもの。

2018年度の裁判所の統計によると、遺産分割でモメた『遺産分割事件』の内訳はこちら。

裁判所の遺産分割事件の遺産価格別内訳(2018年度)

遺産総額が

- 1,000万円以下:33%

- 1,001万円〜5,000万円:44%

つまり遺産分割でモメている77%が、5,000万円以下の遺産相続で揉めている事がわかります。

代償分割なら相続財産をほぼ公平に分割できるので、分割争いを避けることができます。

メリット2. 共有名義のトラブルを避けられる

代償分割のメリットとして、共有名義のトラブルを避けられることがあります。

共有名義にすると、最初は良くても後にトラブルになりがち。

例えば、売却する場合は、名義人全員の同意が必要で、意見が割れるとまとめるのも一苦労です。

また共有名義の物件が更に相続されることで名義人が増え、事態の収拾がつかなくなる恐れもあります。

共有名義は、一見すると良さそうな選択肢ですが、後々で問題が起きやすいのです。

代償分割の6つの注意点

代償分割には、次の6つの注意点があります。

それぞれ詳しく解説します。

注意点1. 代償金の金額に全員の同意が必要

代償金の額は、相続税評価額または時価を元に決めることになります。

金額の決め方は後の『代償金を決める2つの方法』で説明しますが、これによって決めた代償金の金額に同意してもらうことが必要。

そもそも遺産分割協議自体、相続人全員の同意が必要なのです。

もし同意できない場合は、家庭裁判所で調停や審判をすることに。

ただし、家庭裁判所では先に現物分割できないかどうかを検討し、現物分割できない場合に限って代償分割を検討することになります。

注意点2. 相続税の節税にはならない

相続税の総額は、代償分割でも他の方法でも基本的に同じ。

つまり、代償分割したからといって、ほとんどの場合は節税にはなりません。

(ただしこの後に記載の特例を利用すれば、節税できるケースもあります。)

代償分割した場合の相続税は次のように計算します。

- 代償金を支払った人・・・相続した遺産の価額 − 支払った代償金

- 代償金を受け取った人・・・相続した遺産の価額 + 受け取った代償金

代償分割によって変わるのは、あくまでも各相続人の相続税の負担割合。

支払う人は代償金を支払った分だけ相続税の負担割合が小さくなり、受け取った人は代償金の分だけ負担割合が大きくなるというわけです。

9割以上の人は相続税の対象外

ただし、9割以上の人は相続税を収める必要はありません。

なぜなら相続には基礎控除があり、遺産の総額が基礎控除以下だと非課税になるため。

相続税の対象になるのは、相続全体のわずか6〜8%程度です。

基礎控除の計算はこちら。

例えば、配偶者1人子供2人がいれば、

3,000万円+600万円×3人=4,800万円

までは相続税の対象外になります。

この基礎控除を超える場合は、自分で計算して10ヶ月以内に相続税を納める必要があります。

不動産の相続税評価額

不動産の相続税評価額は、土地は路線価、建物は固定資産税評価額が元になり、軽減制度で大幅に減額されます。

- 土地の評価額

- 土地の相続財産としての評価は、路線価といわれる土地の価格。

これは国税庁のホームページで確認出来ます。

財産評価基準書 路線価図・評価倍率表

路線価×土地の面積=土地の価値になります。

土地の路線価から売却価格(実勢価格)を査定する方法を、分かりやすく詳しく解説します。 - 建物の評価額

- 建物の相続財産としての評価は、固定資産税評価額です。

毎年5月に送られてくる固定資産税の納税通知書に記載されています。

無くしてしまった場合は、市役所や町役場にある名寄帳で確認する事ができます。

軽減制度で多くが非課税になる

相続税には様々な軽減制度があります。

軽減制度を利用すると大幅に控除できるので、相続税の対象者は1割以下なのです。

主な相続税の軽減制度

- 1. 配偶者の税額の軽減

- 配偶者の相続は、法定相続分又は1億6千万円まで非課税

(ただし相続開始10ヶ月以内に遺産分割をして遺産を受け取っている場合)

【参考】国税庁・No.4158 配偶者の税額の軽減 - 2. 小規模宅地の特例(特定居住用宅地等)

- 故人の配偶者や同居していた親族などが、居住用の宅地を相続すると、330m2までは土地の評価額が8割減額(他に事業用宅地の減額もあり)

【参考】国税庁・No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例) - 3. 未成年者控除

- 未成年の場合は、満18歳になるまで1年に付き10万円を控除

【参考】国税庁・No.4164 未成年者の税額控除 - 4. 障害者控除

- 障害のある方の場合、満85歳になるまで1年につき10万円を控除(特別障害者の場合は20万円)

【参考】国税庁・No.4167 障害者の税額控除 - 5. 相次相続控除

- 今回の相続開始前10年以内に相続税を払っていたら、2回目の相続税から一定額を控除

【参考】国税庁・No.4168 相次相続控除 - 6. 贈与税の控除

- 相続開始前3年以内に支払った贈与税は相続税から控除

【参考】国税庁・No.4161 贈与財産の加算と税額控除(暦年課税)

相続税については、こちらも参考に

不動産の相続税を過小申告した人には厳しいペナルティが。納めすぎの場合は5年以内なら相続税が戻ります。最低限知っておくべき特例についてもまとめました。

注意点3. 遺産分割協議書に記載しないと贈与税

代償分割では、遺産を相続しない人に代償金が支払われます。

代償金の支払いが代償分割によるものであることを遺産分割協議書に記載しないと、単なる「贈与」とみなされてしまうのです。

贈与とみなされると贈与税の対象に。

贈与税の基礎控除学は年間110万円以内なので、それを超えると贈与税を支払うことになるのです。

そうならないためにも、遺産分割協議書には代償分割の旨をきちんと記載しておきましょう。

遺産分割協議書のサンプルはこちら。

【遺産分割協議書サンプル】

代償金の支払いが代償分割によるものであることを明記するのがポイントです。

【参考】国税庁・No.4202 相続税の申告のために必要な準備

代償分割を不動産ですると渡した側に所得税

代償分割を、現金でなく所有する不動産で渡した場合は、一旦不動産を売却して現金化したと判断されるため、渡した側に譲渡所得税がかかる場合があります。

【参考】国税庁・代償分割による資産の移転

注意点4. 相続後3年以内に売却なら共有名義

遺産となっている不動産を誰も使う予定がなく空き家になってしまう場合など、近いうちに売却する予定があるなら代償分割よりも共有名義にしておく方が得です。

なぜなら、名義人全員が支払った相続税を売却時に取得費として計上できるから。

これによって売却時の税金が節税できる可能性があります。

家博士

家博士 ただし共有名義にして売らずに所有し続けると、後々トラブルになりがち。

3年以内という時間的制限もあるし、相続後はなるべく早く売却しよう。

相続した家の売却と税金の特例については、こちらで解説しています。

相続した空き家を売るなら3年目の年末までが有利な場合も。なぜなら税金の特例に期限があるため。相続した空き家の売却で知っておきたい税金の特例と3つの注意点、さらに不動産市場の現状について解説します。

注意点5. 代償金の負担が大きい

代償金は大きな金額になりがちなので、支払う人にとっては負担が大きくなってしまいます。

代償金の支払いが難しい場合は、双方が納得すれば代償金を分割で払うことも可能。

ただし途中で支払うことができなくなっても、遺産分割協議を取り消すことはできません。

事前に備えるなら生命保険で

もし代償金の負担が心配なら、生前であれば備える方法として、生命保険の活用があります。

被相続人が生前に生命保険に加入しておき、代償金を支払うことになる相続人を受取人にしておくのです。

生命保険金は原則として相続財産ではなく受取人固有の財産として扱われるため、遺産分割の対象にはなりません。

(ただし非課税限度額(500万円×法定相続人)を超える部分は相続税の対象です。【参考】国税庁・No.4114 相続税の課税対象になる死亡保険金)

さらに保険金は受取人が自由に使い道を決められるため、代償分割の際には代償金として使用するのに適しているというわけです。

なお、生命保険を契約する際には、掛金など様々な面から検討することも重要。

不安な場合やよく分からない場合は、専門家に相談してみることをおすすめします。

専門家といっても、生命保険会社の営業マンでは、自社保険の範囲でしか紹介してもらえません。

公平な立場で、各保険会社から一番オトクなプランを選んでくれるファイナンシャルプランナーなどに相談しましょう。

心当たりがなければ、こちらのサービスなどもあります。

⇒一番お得な保険って?―みんなの生命保険アドバイザー

注意点6. 後で売却すると売却費用や税金負担も

代償分割によって不動産の名義人は1人だけになるため、相続後に売却するとその1人だけが売却費用や税金を負担することになります。

代償金を支払った人(不動産を売却した人)は「費用や税負担も公平に」と考える一方、代償金を受け取った人は「自分が売ったわけでもないのに、なぜ支払わないといけないのか?」と考えるかもしれません。

本来は遺産を公平に分けるために選んだ代償分割なのに、こうした部分で不公平になってしまうのです。

売却時の費用や税金については、こちらで解説しています。

家を売るときの費用、税金を徹底解説しました! 知っておくとお得な裏技もあり。

代償金を決める2つの方法

代償金を決める方法には次の2つがあります。

- 相続税評価額を元に決める方法

- 時価を元に決める方法

当事者同士さえ納得すれば、どちらでも選ぶことができます。

方法1. 相続税評価額を元に決める方法

相続税評価額を元に代償金の額を決める方法は、不公平になりがちな問題があります。

なぜなら、時価に比べて相続税評価額の方が安くなるため。

相続税評価額を元に代償金の額を決めと、

- 代償金を受け取る方→損になる

- 代償金を払う方→得になる

となってしまうのです。

代償金を受け取る人が損することを了承すれば問題ありません。

相続税評価額の計算については、注意点2で解説しています。

方法2. 時価を元に決める方法

2つ目は時価を元に決める方法で、こちらの方が公平です。

将来的に相続した不動産を売却する予定なら、売却費用と税金も考慮しましょう。

なお、時価を知る方法は次の2種類。

- 不動産鑑定士へ依頼(戸建て13万円〜、マンション15万円〜)

- 不動産会社へ無料査定を依頼

不動産鑑定士は査定価格に差があり有料

不動産鑑定士に依頼する場合は、査定価格に個人差があるため、実績が豊富な不動産鑑定士に依頼しましょう。

また査定には費用がかかります。

詳しくはこちらで解説しています。

個人が不動産の鑑定評価(査定)を不動産鑑定士に依頼する場合、「不動産鑑定評価」と「価格調査」の2種類があります。それぞれの違い、不動産鑑定士を探す方法や費用の相場について分かりやすくまとめました。

不動産会社は無料だが営業活動

不動産会社へ無料査定を依頼すると無料です。

ただし不動産会社の無料査定はあくまで営業活動なので、売却の可能性が少しはある場合しか依頼できません。

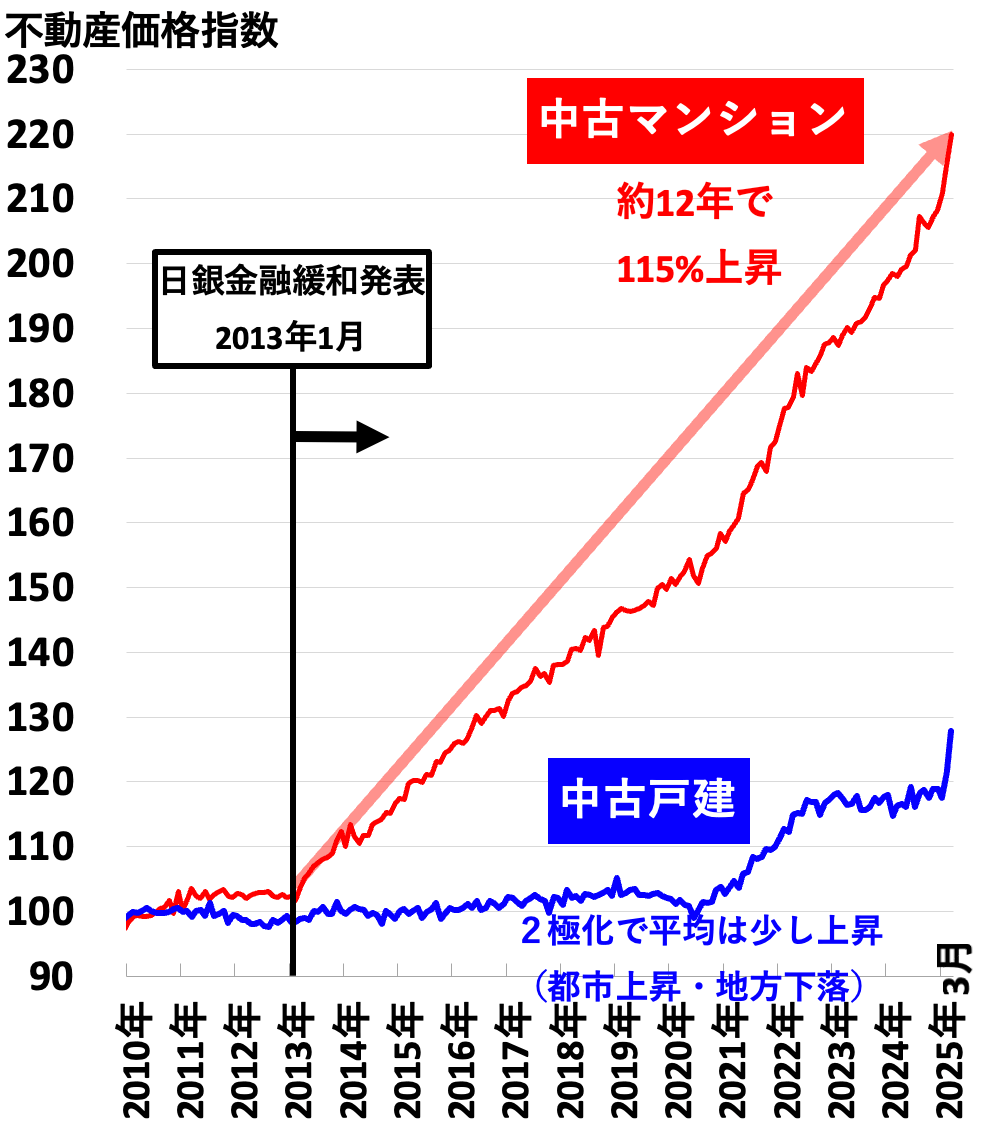

今は都市部を中心に不動産価格が高騰しているため、不動産のプロでも査定が難しい状態。

不動産価格指数(全国)

不動産価格指数とは

不動産相場の価格変動が純粋に分かる指数。国土交通省がアンケートで集めた年間30万件の成約価格を元に、ヘドニック法という統計計算でまとめたもの。3ヶ月前までのデータが毎月末頃に公表される。2010年の平均を100として算出。

中古マンションは約12年で115%も値上がりしています。

戸建ては上昇していないように見えますが、これは都心部の戸建てが上昇している分を、地方の戸建ての値下がりが打ち消しているため。

戸建ては立地によって、価格の2極化が進んでいます。

不動産会社へ査定依頼する場合は、

- エリアで売買実績が豊富な不動産会社に絞る

- 上記の3〜6社に無料査定を依頼して、査定価格と話を聴き比べる

と良いでしょう。

ハウス

ハウス エリアで売買実績が豊富な不動産会社は、どうやって探すの?

家博士

家博士 不動産会社の心当たりがなければ、一括査定サイトを利用すると便利だよ

一括査定サイトの定番3社

一括査定サイトは主要なものだけでも10社以上ありますが、定番はほぼ決まっています。 一括査定サイトの定番となっている3社はこちら。 この3社以外についてはこちらにまとめています。

-

おすすめ1位

すまいValue - 査定実績:

- 101万件(2016年開始)

- 不動産会社数:

- 大手6社(全国835店舗)

実績 5.0 不動産会社 4.5 運営会社 5.0 大手6社が共同で運営する一括査定サイト。6社といっても全国835店舗あるため、ほぼ全ての地域をカバーしています。売却実績も豊富で、特に首都圏では家を売却した3人に2人がこの6社を利用しているほど。首都圏以外でもほとんどの都市で、三井・住友・東急の3社が実績トップを独占しています。

2025年現在、大手6社は他の一括査定サイトからほぼ撤退したため、これら大手に査定を依頼できる唯一の一括査定サイトとして定番になっています。

簡易査定を選べば郵送やメールで概算価格の査定が可能。

さらに詳しくはこちら⇒すまいValueの詳細 -

おすすめ2位

SRE不動産(旧ソニー不動産)- 査定実績:

- (2014年開始)

- 不動産会社数:

- 売主側1社(買主側多数)

- 運営会社:

- SREホールディングス(東証PRM)

実績 4.0 不動産会社 4.0 運営会社 5.0 すまいValueと合わせて利用したいのが、SRE不動産(旧ソニー不動産)。ただし利用できるエリアは首都圏と関西圏のみ。

あのソニーが始めた不動産会社で、大手で唯一のエージェント制を採用。他の不動産会社が積極的に買主を探してくれるため、高値でスムーズに売れやすいメリットがあります。またAI査定に定評があり、千社以上に技術を提供するほど。まずメールで概算価格だけ査定できます。

さらに詳しくはこちら⇒SRE不動産の詳細管理人のコメント

エージェント制は売主だけ担当し、買主は他の不動産会社が探すため、複数に売却を依頼するのに近い効果が期待できます。ただし一括査定でなく1社だけの査定なので、すまいValueとセットで利用がオススメ。

-

おすすめ3位

HOME4U - 査定実績:

- 累計65万件(2001年開始)

- 不動産会社数:

- 2,500社

- 運営会社:

- NTTデータ・スマートソーシング

実績 5.0 不動産会社 4.0 運営会社 4.0 日本初の不動産一括査定サイト。2001年のサービス開始から累計で査定実績55万件と実績は十分です。運営はNTTデータ(東証プライム上場)のグループ会社なので安心。

不動産会社は大小バランスよく登録されており、幅広く査定を依頼できます。机上査定を選ぶと郵送やメールで査定可能。

さらに詳しくはこちら⇒HOME4Uの詳細管理人のコメント

HOME4Uでは査定依頼の記入欄が多く、自然と査定精度が高くなる仕組み。

ちなみに記入した内容は、後で不動産会社と話すときに修正できます。

あまり悩まずとりあえず現時点の希望を書いておけば問題ありません。

不動産会社はかなり絞られて紹介されるので、なるべく多くに査定を依頼すると良いでしょう。

【公式サイト】すまいValue

【公式サイト】SRE不動産

【公式サイト】HOME4U

各エリアで最適な組み合わせ

あなたのエリアで最適な一括査定サイトの組み合わせはこちら。

- 首都圏(東京・神奈川・埼玉・千葉)、関西圏(大阪・兵庫・京都・奈良)

- その他の都市(札幌・仙台・名古屋・福岡など)

- 地方(人口密度が少ない地域)

代償分割の代償金には相続税がかかる

代償金は相続税の課税対象ですが、相続税の計算方法は「代償金をどのように決めたか」によって変わります。

例えば、相続税評価額4,000万円、時価5,000万円の自宅(土地+家屋)について、相続人が2人いた場合。

相続人Aが自宅を取得、相続人Bは自宅を取得する代わりにAから代償金として現金2,000万円を受け取った時の、相続税の課税価格は次の通りになります。

- 代償金が相続税評価額(4,000万円)を元に決められた場合

- Aの課税価格は4,000万円 − 2,000万円 = 2,000万円となります。

Bの課税価格は代償金として受け取った2,000万円です。 - 代償金が時価(5,000万円)を元に決められた場合

- Aの課税価格は次の計算式で求めます。

4,000万円 − 2,000万円 × (4,000万円 ÷ 5,000万円)= 2,400万円

一方、Bの課税価格は次の通り。

2,000万円 × (4,000万円 ÷ 5,000万円)= 1,600万円

このように、相続税評価額を元に決めた場合は代償金がそのまま課税価格になります。

しかし、時価で決めた場合は代償金の額がそのまま課税価格になるわけではないので、この点には注意が必要です。

【参考】国税庁・No.4173 代償分割が行われた場合の相続税の課税価格の計算

まとめ

代償分割は、分けるのが難しい不動産を相続する際に便利な遺産分割方法。

ただし次の6つの注意点があります。

- 代償金の金額に全員の同意が必要

- 相続税の節税にはならない

- 遺産分割協議書に記載しないと贈与税の対象になる

- 相続後3年以内に売却するなら共有名義が得

- 代償金の負担が大きい

- 後で売却する場合は売却費用や税金負担でモメやすい

まずは不動産の価格を確認してみてはいかがでしょうか。

時価を確認するためには、不動産鑑定士に依頼するか、不動産会社へ無料査定を依頼します。

将来、売却する可能性が少しでもあるなら、不動産会社に依頼した方が良いでしょう。

不動産会社の心当たりが無ければ、一括査定サイトが便利です。

一括査定サイトの定番3社

一括査定サイトは主要なものだけでも10社以上ありますが、定番はほぼ決まっています。 一括査定サイトの定番となっている3社はこちら。 この3社以外についてはこちらにまとめています。

-

おすすめ1位

すまいValue - 査定実績:

- 101万件(2016年開始)

- 不動産会社数:

- 大手6社(全国835店舗)

実績 5.0 不動産会社 4.5 運営会社 5.0 大手6社が共同で運営する一括査定サイト。6社といっても全国835店舗あるため、ほぼ全ての地域をカバーしています。売却実績も豊富で、特に首都圏では家を売却した3人に2人がこの6社を利用しているほど。首都圏以外でもほとんどの都市で、三井・住友・東急の3社が実績トップを独占しています。

2025年現在、大手6社は他の一括査定サイトからほぼ撤退したため、これら大手に査定を依頼できる唯一の一括査定サイトとして定番になっています。

簡易査定を選べば郵送やメールで概算価格の査定が可能。

さらに詳しくはこちら⇒すまいValueの詳細 -

おすすめ2位

SRE不動産(旧ソニー不動産)- 査定実績:

- (2014年開始)

- 不動産会社数:

- 売主側1社(買主側多数)

- 運営会社:

- SREホールディングス(東証PRM)

実績 4.0 不動産会社 4.0 運営会社 5.0 すまいValueと合わせて利用したいのが、SRE不動産(旧ソニー不動産)。ただし利用できるエリアは首都圏と関西圏のみ。

あのソニーが始めた不動産会社で、大手で唯一のエージェント制を採用。他の不動産会社が積極的に買主を探してくれるため、高値でスムーズに売れやすいメリットがあります。またAI査定に定評があり、千社以上に技術を提供するほど。まずメールで概算価格だけ査定できます。

さらに詳しくはこちら⇒SRE不動産の詳細管理人のコメント

エージェント制は売主だけ担当し、買主は他の不動産会社が探すため、複数に売却を依頼するのに近い効果が期待できます。ただし一括査定でなく1社だけの査定なので、すまいValueとセットで利用がオススメ。

-

おすすめ3位

HOME4U - 査定実績:

- 累計65万件(2001年開始)

- 不動産会社数:

- 2,500社

- 運営会社:

- NTTデータ・スマートソーシング

実績 5.0 不動産会社 4.0 運営会社 4.0 日本初の不動産一括査定サイト。2001年のサービス開始から累計で査定実績55万件と実績は十分です。運営はNTTデータ(東証プライム上場)のグループ会社なので安心。

不動産会社は大小バランスよく登録されており、幅広く査定を依頼できます。机上査定を選ぶと郵送やメールで査定可能。

さらに詳しくはこちら⇒HOME4Uの詳細管理人のコメント

HOME4Uでは査定依頼の記入欄が多く、自然と査定精度が高くなる仕組み。

ちなみに記入した内容は、後で不動産会社と話すときに修正できます。

あまり悩まずとりあえず現時点の希望を書いておけば問題ありません。

不動産会社はかなり絞られて紹介されるので、なるべく多くに査定を依頼すると良いでしょう。

【公式サイト】すまいValue

【公式サイト】SRE不動産

【公式サイト】HOME4U

各エリアで最適な組み合わせ

あなたのエリアで最適な一括査定サイトの組み合わせはこちら。

- 首都圏(東京・神奈川・埼玉・千葉)、関西圏(大阪・兵庫・京都・奈良)

- その他の都市(札幌・仙台・名古屋・福岡など)

- 地方(人口密度が少ない地域)

あなたの相続がスムーズに解決することを、心からお祈りしております。