「貸している家を売りたいけど売れる? どうやって売るの?」

賃貸中の貸家の売却でお悩みですね。

この記事では、不動産投資歴8年でマンション20戸以上を売却したプロ投資家が、賃貸中の貸家売却について分かりやすく解説します。

(この記事はマンション1戸又は戸建てについて解説しています。アパートなど賃貸専用物件はこちらの別記事を御覧ください。)

結論からいうと、賃貸中でも家は売れますが、4つの理由から価格が安くなってしまうのが一般的。

この記事では、そんな賃貸中の家を高く売るための5つのポイントについて解説します。

また売却で知っておきたい2つの注意点、具体的な売却手順と清算方法についても合わせて解説。

あなたの貸家の売却が成功するために、この記事がお役に立てば幸いです。

賃貸中の家を高く売る5つのポイント

賃貸中の家を高く売るためには、次の5つのポイントがあります。

それぞれ解説します。

ポイント1. 借主に退去予定と購入意思を確認する

まず借主(入居者)へ退去予定と購入の意思を確認しましょう。

退去予定があれば、退去後の方が高く売れる

もし借主に退去予定があれば、退去後に売り出した方が高く売れます。

また退去予定が無くても、引っ越し代を負担するなどの条件で退去してくれるかもしれません。

管理会社や不動産会社を通じて交渉してみると良いでしょう。

ちなみに法的には、オーナー都合では借主を退去できず、あくまで借主の意思が優先されます。

(詳しくは後の「借主を退去させることは難しい」で解説します。)

家博士

家博士 退去後であれば、即入居可の住居用として売れる。

内覧も自由にできるからね。

借主が購入なら買主探しが不要で高く売れる可能性も

もし借主に購入する意思があれば、これは大きなチャンス。

新たに買主を探す必要がなく、価格交渉も有利に進められます。

借主にとっても、引っ越しの手間や費用がかからず、気に入った住環境が手に入るため、悪い話ではありません。

さらに買主が決まっていれば、売買を仲介する不動産会社へ支払う仲介手数料も値下げできます。

不動産売買の仲介手数料の相場と値引きについて、必要な知識をまとめました。上手く値引きするコツと裏技も解説しています。

借主へ売却を通知する義務はない

ちなみに賃貸中の家を売却する前に、借主へ通知する義務はありません。

借主の意思に関係なく、所有者は自由に家を売却できます。

借主への通知は、売買が完了した後に「買主」が通知するのが一般的です。

ポイント2. 賃貸契約書や資料を揃える

賃貸中の家を高く売るためには、賃貸契約書や資料を揃えましょう。

なぜならこれらの資料は、買主を安心させ、買主の『リスク要因』を減らせるため。

内覧できないリスクを補うリフォーム履歴や写真

例えば賃貸中の家は、借主がいるため買主が内覧できません。

そのため買主は購入後のリフォーム費用を多めに見積もりがち。

そこで内覧に代わる資料があれば、適切なリフォーム費用が分かり買主も安心します。

結果としてリフォーム費用が安くなる分だけ、購入価格も上乗せできることに。

具体的な資料としては、内装の写真・図面・リフォーム履歴・修繕履歴があれば良いでしょう。

借主とのトラブルを防ぐ賃貸契約書

賃貸中の家では、借主とのトラブルが大きなリスクになります。

借主とのトラブルを防ぐためには、キチンとした内容の賃貸契約書が有効。

もし契約書が無かったり内容に重大な不備があれば、新たに作成して借主と契約した方が良いでしょう。

賃貸契約の内容は、次の点が明記されているか確認します。

賃貸契約のチェックポイント

- 契約期間と更新の定めについて

- 家賃や管理費の額や支払方法、滞納時のルールについて

- 敷金について(金額や返還に関する手続き等)

- 反社会的勢力の排除

- 禁止事項

- 入居中に必要となった修繕についての取決め

- 契約の解除および借主からの解約について

- 原状回復の範囲と内容

- 特約事項

【参考】国土交通省・賃貸住宅標準契約書

詳しくは借主を仲介した不動産会社か、売却を依頼する不動産会社に相談して下さい。

なお他に必要な書類は、普通の売却と同じ。

必要な書類はこちらの記事で解説しています。

家を売る前に必要な準備、書類などについて完全にまとめました! これを読めば、準備は完璧です。

ポイント3. オーナーチェンジの相場を確認する

貸している家を売ることを『オーナーチェンジ(OC物件)』といいます。

オーナーチェンジの相場は居住用の家の相場より安くなりますが、極端に安くなるわけではありません。

自分でもザックリと相場を把握しておくと、極端な安値で手放すミスを防げます。

具体的には、次の3つのステップで確認します。

- まずはポータルサイトで類似物件の賃料相場を確認する

- 不動産投資ポータルサイトで類似物件の表面利回りを確認する

- 年間賃料収入を表面利回りで割って、投資物件の価格(相場)を確認する

(1) 賃料相場を確認する

賃料相場は、次のポータルサイトで調べます。

(2) 表面利回りを確認する

表面利回りは、不動産投資のポータルサイトで確認します。

表面利回りは、次の式で計算します。

表面利回り=年間家賃収入 ÷ 物件の売買価格

表面利回りは、維持管理費などの賃貸コストを含んでいないため、実際の利回りより高くなります。

(3) 投資物件の価格(相場)を推定する

賃料相場と表面利回りから、投資物件の売買価格を推定します。

投資物件の価格 = 年間家賃収入 ÷ 表面利回り

年間家賃収入:180万円

表面利回り:8%

であれば、

投資物件の価格

= 180万円÷0.08

= 2,250万円

ポイント4. 売却理由を明確にする

売却理由を明確にしておくのも、賃貸中の家を高く売るためのポイント。

トラブルがあったから売却するわけではないことを、明確にしておきましょう。

ただし実際にトラブルがあった場合は、隠さずキチンと不動産会社に打ち明けて下さい。

もしトラブルを隠して売却すると、後で説明責任に問われて、賠償金や契約解除を求められる恐れがあります。

ハウス

ハウス でも、どんな理由なら良いの?

家博士

家博士 あまり深く考えずに、資産整理などでOK。

聞かれたときに、ハッキリ答えられれば大丈夫だよ

ポイント5. 投資物件の実績豊富な不動産会社に依頼する

賃貸中の家を売却するときは、必ず投資物件の売買実績が豊富な不動産会社に依頼しましょう。

優良な投資家に直接営業し、高値で売れる

投資物件の売買実績が豊富な不動産会社は、すでに優良な投資家を顧客として抱えています。

ですからこれらの投資家に電話やメールでクローズド(内密)として情報を伝えるだけで、物件は売れることに。

優良な投資家は資金力があるため大量の物件を購入しますし、投資規模が大きいほど利回りが低くても(つまり高値でも)購入する傾向があります。

つまり投資物件の売却実績が豊富な不動産会社は、独自ルートで早く高く売れるのです。

実績豊富な不動産会社3社〜6社の話を聴き比べる

不動産会社を選ぶときは、売却実績が豊富な不動産会社3〜6社へ無料査定を依頼し、話を聴き比べて選びましょう。

話を聞くときは、査定価格だけでなく、その根拠や販売戦略なども聴き比べて、信頼できそうなところを選びます

ハウス

ハウス 投資物件の実績が豊富な不動産会社は、どうやって探せば良いの?

家博士

家博士 都市部なら大手3社が強いね。

住居用だけでなく、投資用も多く扱っている。

実績は大手3社が強い

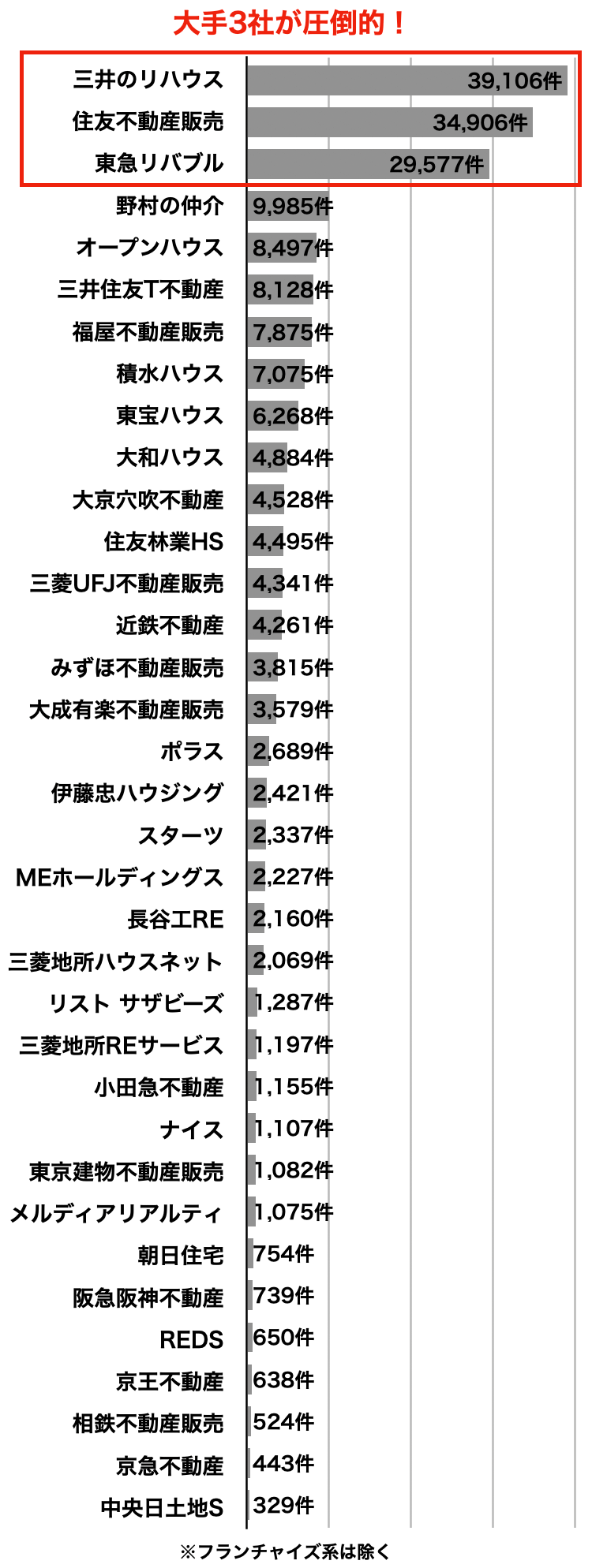

売買仲介件数ランキング上位35社

(2023年3月)

不動産売却の実績は、大手3社に偏っています

三井のリハウス・住友不動産販売・東急リバブルの3社は、仲介件数が2万件を超えており、大手の中でも圧倒的。

都市部で査定を依頼するなら、これら大手3社を中心に考えると良いでしょう。

ハウス

ハウス 大手3社は別格だね。

家博士

家博士 3社もそれぞれ特徴があるから、解説しよう。

【大手1】三井のリハウス

38年連続で売買仲介件数1位

(首都圏174、関西圏45、中部圏25、札幌9、東北6、中国9、九州9)

三井のリハウスは、38年連続で売買仲介件数1位と業界を代表する不動産会社。

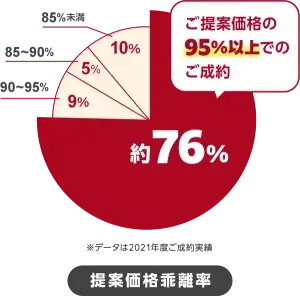

独自の査定システムは精度が高く、売主の約76%がほぼ提案価格(提案の95%以上)で成約しています。

多くの購入希望者を抱えるため早く売れることも強みで、売主の65%が2ヶ月以内に成約するほど。

また担当者のレベルが高いことにも定評があり、顧客満足度は96%と高評価です。

家博士

家博士 業界を代表する会社だから、初めての売却ならまず話を聞いてみると良いよ。

他と比較する基準にもなるからね。

⇒三井のリハウス

三井のリハウスは36年連続で不動産売買の仲介件数第1位の大手不動産会社。ただし注意点もあります。あなたが家の売却を任せて大丈夫か、注意点と評判を分かりやすく解説します。

【大手2】住友不動産販売

熱心な営業スタイルに定評

- 店舗数 203店舗

(首都圏114、関西圏55、中部東海10、北海道8、東北3、中国7、九州6)

住友不動産販売(すみふの仲介ステップ)は、営業マンの熱心な営業スタイルに定評があります。

現在の購入希望者の登録数も公開しており、常に2万人を超える希望者が登録。

自社ホームページの月間来訪者数は300万件以上、登録物件数は2万8千件以上と十分なスケールメリットもあります。

家博士

家博士 スマートでクールな営業より人情深く熱心な営業が好みなら、他より出会える可能性が高いかも。

住友不動産販売「すみふの仲介 ステップ」は、売買仲介件数が業界2位の大手。家の売却ならぜひ候補に入れたい1社ですが、注意点もあります。住友不動産販売のメリットと注意点を分かりやすく解説、そして利用者の評判を紹介します。

【大手3】東急リバブル

東急沿線や大型案件に強み

- 店舗数 220店舗

(首都圏141、関西圏45、名古屋11、札幌10、仙台6、福岡7)

東急リバブルは東急電鉄系の不動産会社ですが、全国に店舗を持つのが特徴。

東急電鉄沿線はもちろん、法人営業や投資物件にも強みを持っています。

東急リバブルは不動産の売買実績でトップ3の1社。しかし注意点もあります。東急リバブルを利用する前に知るべき注意点・メリット、そして実際に利用した人の評判をまとめました。

大手にまとめて査定を依頼するなら「すまいValue」

大手3社にまとめて無料査定を依頼するなら、一括査定サイトの「すまいValue」が便利。

すまいValueは、大手上位6社(三井のリハウス・住友不動産販売・東急リバブル・野村の仲介+・小田急不動産・三菱地所の住まいリレー)が共同運営する一括査定サイトです。

ハウス

ハウス とりあえず大手3社に査定を依頼すれば良いの?

家博士

家博士 売却予定なら個人の相性もあるから、大手3社以外と比較した方が良い。

首都圏・関西圏ならエージェント制のSRE不動産(旧ソニー不動産)、それ以外なら地域で実績No.1の会社にも査定を依頼しよう。

SRE不動産(旧ソニー不動産)

売主だけを担当するエージェント制

大手と比較するならSRE不動産(旧ソニー不動産)が良いでしょう。

なぜならSRE不動産は、大手で問題になりがちな両手仲介が無いため。

(※両手仲介とは売主と買主を同じ不動産会社が担当すること。大手は顧客を多く抱えるため、自然と両手仲介が多くなる。)

SRE不動産は、業界初のエージェント制で売主だけを担当。

買主は無数にある他の不動産会社が積極的に探します。

結果として、大手にも劣らない販売力で、早く高く売れやすいことが最大のメリット。

ただし営業エリアは首都圏・関西圏限定です。

家博士

家博士 SRE不動産は業界でも両手仲介無しで知られているから、他社が競って営業してくれる。

大手と話を聴き比べて、自分に合ってる方を選ぶと良いよ。

SRE不動産(旧ソニー不動産)の口コミや評判、裏事情などから、あなたがソニー不動産を利用すべきなのか徹底評価しました。

その他エリアは地域No.1を探す

大手やSRE不動産の営業エリア外なら、地域で実績No.1の不動産会社を中心に選びましょう。

実績No.1の不動産会社は、実績をアピールしているのですぐに分かります。

不動産会社の心当たりがなければ、一括査定サイトをいくつか併用すると良いでしょう。

全国対応の主要な一括査定サイトとして次があります。

その他、主要な一括査定サイトはこちらでまとめています。

不動産一括査定サイト、主要16社を徹底比較し、ランキングでまとめました。

賃貸中の家が安くなる4つの理由

賃貸中の家でも売却できますが、価格は安くなるのが一般的です。

賃貸中の家が安くなる理由は次の4つ。

それぞれ解説します。

理由1. ローン金利が高くなるため

賃貸中の家は、投資用物件になり住宅ローンが使えません。

住宅ローンの代わりに、金利が1〜3%高い投資用ローンを使います。

この金利差から、基本的に投資用物件は割安になるのです。

ハウス

ハウス なんで金利が高くなると、家が安くなるの?

家博士

家博士 金利が高くなるとローン返済額が増えるからだよ。

金利が高くなると、ローン返済額が増える

金利が高くなると、毎月のローン返済額が増えるため、不動産価格が下がります。

例えば、金利0.5%→3.0%になると、

- 毎月の返済額が1.5倍

- 35年ローンで総支払額は1.6倍

になります。

ローン金額3,000万円

融資期間35年(元利均等で借りた場合)

| 金利 | 毎月の返済額 (金利0.5%からの増額率) |

総支払い額 (元本に対して) |

|---|---|---|

| 0.5% | 77,875円 | 3,271万円 (+9%) |

| 1.0% | 84,685円 (+9%) |

3,557万円 (+19%) |

| 2.0% | 99,378円 (+28%) |

4,174万円 (+39%) |

| 3.0% | 115,455円 (+48%) |

4,849万円 (+62%) |

| 4.0% | 132,832円 (+71%) |

5,579万円 (+86%) |

| 5.0% | 151,406円 (+94%) |

6,359万円 (+112%) |

ハウス

ハウス 金利が高くなると、こんなに負担が増えるんだね。

家博士

家博士 負担が増える分だけ、家の価格は安くなってしまうんだ。

ちなみに住宅ローン控除も使えないよ。

住宅ローン控除も使えない

投資用物件では住宅ローン控除も使えません。

令和4年(2022年)税制改正により、中古住宅でも新耐震基準なら住宅ローン控除が利用でき、最大140万円の節税効果があります。

【参考】国土交通省・住宅ローン減税

理由2. 割安な物件しか売れないため

賃貸中の家は、投資物件なので相場より割安でないと売れません。

なぜなら投資では利益を出すことが目的だから。

投資で利益を出すには、安く買うしかない

投資で利益を出すためには、どれだけ安く購入するかが全てです。

投資の原則は、

- 安く買う

- 高く貸す

- 高く売る

の3つですが、『1.安く買う』の時点で投資の成否は9割決まってしまうもの。

残りの2つ『2.高く貸す』と『3.高く売る』は、投資家がコントロールできる幅が限られます。

そのため投資家は、少しでも安く買うことに力を入れて、安い物件を必死に探します。

だから割安な投資物件は、売り出した数時間後には10件以上の買付が入るほど。

一方で割高な投資物件は、誰も買わず見向きもされず、何年間も売れ残ります。

居住用は割高でも売れる

居住用の家は、投資用と違い相場より2〜3割高くても普通に売れます。

なぜなら買主は、エリアや間取りなど限られた条件で探し、少ない選択肢の中から個人の好みで選ぶため。

また居住用物件は相場が分かりにくいこともあって、買主の相場観も弱くなります。

比較する競合物件が少ないほど、相場より高く売れやすくなります。

家博士

家博士 人気エリアや人気物件ほど、投資用と居住用の価格差が大きいよ。

理由3. 内覧できずリフォーム費用を高く見積るため

賃貸中の家は、買主が内覧できないため、購入後のリフォーム費用は高く見積もられがちです。

リフォーム費用を高く見積もるほど、売買価格は安くなってしまうことに。

このリフォーム費用は、面積が大きなファミリータイプでは数百万円単位の誤差にもなります。

さらに築年数が古くなるほど、リフォーム費用が多額になり、売買価格を圧迫します。

家博士

家博士 過去の内装の写真やリフォーム履歴があれば、買主のリスクを解消できるよ。

理由4. ファミリー物件は投資として難しいため

ファミリー物件は投資として難しく、投資物件の中でも人気がありません。

投資物件では、ファミリー物件より1棟アパートやワンルームマンションの方が人気。

ファミリー物件が投資として不人気な理由は、リスク分散と投資効率の問題です。

ファミリー1戸よりワンルーム5戸の方が投資リスクが低い

同じ金額を投資する場合、戸数が多い方がリスクが分散できるので、投資リスクが低くなります。

不動産投資には様々なリスクがあります。

- 空室リスク

- 内装や設備の損傷リスク

- 家賃の滞納リスク

- トラブルリスク

こうしたリスクは、所有する物件の戸数が多いほどリスクが分散されて安定するもの。

空室や家賃滞納があっても、戸数が多ければ全体への影響が小さくなります。

ファミリー物件は賃貸で儲けにくい

ファミリー物件は投資効率が悪い、つまり賃貸で儲けにくいことも、投資として不人気な理由です。

ファミリー物件の投資効率が悪い理由は3つあり、同じ面積のワンルームに比べると、

- 売買価格が高い。

- 賃料が安い。

- 退去後の現状復旧など維持管理費がかかる。

という3つの問題があります。

ハウス

ハウス 確かにリスクが高くて儲からないなら、投資したくないね。

家博士

家博士 だから転売益狙いが多くなる。

それが余計にファミリー物件の価格を安くするんだ

投資家の転売益狙いが余計に安くする

ファミリー物件は、賃貸中の儲け(インカムゲイン)が少ないため、転売益(キャピタルゲイン)を狙う投資家に購入されます。

転売益を狙う投資家は、賃貸中の家を投資用として安く購入し、借主が退去した後に居住用として高く転売、つまり安く買って高く売ることで、利益を得ます。

だから転売益を狙う投資家は、居住用との価格差が大きい物件しか購入しません。

結果として、投資用のファミリー物件は、居住用より価格を大きく下げないと買われにくいのです。

ハウス

ハウス 確かに転売益狙いだと、なおさら相場より安くないと買わないね

家博士

家博士 投資用物件が安くなるのは、不動産の査定方法にも反映されているんだ

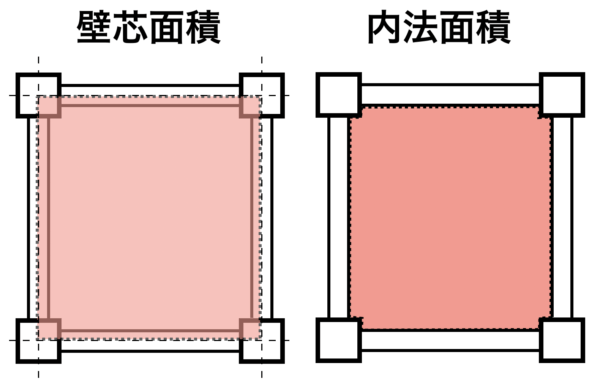

査定方法も違う投資用と居住用

投資用物件の方が安くなることは、査定方法の違いにも反映されています。

賃貸中の家は「収益還元法」で査定

投資用物件の価格は、収益還元法で計算します。

収益還元法には、簡易的な『直接還元法』と難しい『DCF法(ディスカウント・キャッシュフロー法)』の2種類がありますが、一般的には次の直接還元法を使います。

査定価格 = 年間家賃収入 ÷ 表面利回り

(15万円×12ヶ月)÷ 8% = 2,250万円

投資用物件の場合、ポイントになるのは「不動産がいくらであれば将来にわたって利益が得られるか」という点。

物件価格が高いと利益も得られにくくなるため、収益還元法の方が安くなるのです。

普通の家は「事例比較法」で査定

一方、居住用物件の査定で一般的用いられるのが「事例比較法」という査定方法。

(主に中古マンション・土地で利用される。戸建ての建物は一部が原価法を利用)

取引事例法では、近隣で条件が似ている複数の成約事例を元に、間取りや方角などの個別要素と売却理由などの個別事情による修正を行い、査定価格を算出します。

この場合、近隣で高額で売れた事例があれば、同じ様に高額で売れることに。

結果として、人気物件はどんどん価格が上がり続けます。

ハウス

ハウス うーん、貸したまま売ると、やっぱり安くなって売りにくいんだね。

家博士

家博士 安くなる他に、注意点があと2つあるよ。

賃貸中で売る2つの注意点

賃貸中の家の売却で、価格以外の注意点は、次の2つがあります。

注意点1. 税金の特例は住まなくなって3年目の年末まで

マイホームの売却では、税金の特例がいくつかありますが、いずれも期限は、住まなくなってから3年目の年末まで。

税金の特例とは、不動産の売却によって利益(譲渡所得)や損失がある場合に、一部の税金が非課税になるお得なルール。

主な税金の特例として、次のようなものがあります。

- 3,000万円の特別控除の特例

- マイホーム(居住用財産)を売ったときは、譲渡所得から最高3,000万円まで控除ができる特例。

【参考】国税庁・No.3302 マイホームを売ったときの特例 - 所有期間10年超の軽減税率の特例

- 長期譲渡所得の税額を通常の場合よりも低い税率で計算する軽減税率の特例を受けることができる。

【参考】国税庁・No.3305 マイホームを売ったときの軽減税率の特例 - マイホームを買い換えたときの税の繰り延べの特例

- 譲渡益に対する課税を将来に繰り延べることができます。

【参考】国税庁・No.3355 特定のマイホームを買い換えたときの特例 - 特定のマイホームの譲渡損失の損益通算及び繰越控除の特例

- 住宅ローンのあるマイホームを住宅ローンの残高を下回る価額で売却して損失(譲渡損失)が生じたときは、譲渡損失をその年の給与所得や事業所得など他の所得から控除(損益通算)することができ3年まで繰越できるもの。

【参考】国税庁・No.3390 住宅ローンが残っているマイホームを売却して譲渡損失が生じたとき - マイホームを買換えた場合の譲渡損失の損益通算及び繰越控除の特例

- 旧居宅の譲渡による損失(譲渡損失)が生じたときは、譲渡損失を給与所得や事業所得など他の所得から控除(損益通算)することができ3年まで繰越できるもの。

【参考】国税庁・No.3370 マイホームを買換えた場合に譲渡損失が生じたとき

譲渡所得と特例について、詳しくはこちらで解説しています。

家を売った時の税金について、知っておくべき知識をまとめました。家を売るのが初めての人でも、税金についてよく分からなくても、この記事を読めば安心!! 家が値下がりして損した場合は税金が戻ってきます!

注意点2. 金融機関に伝えていない場合

住宅ローンのまま貸すのはローン規約違反

居住用として住宅ローンを組んで購入し、他人に貸していることを銀行に伝えていない場合は要注意。

なぜなら住宅ローンが利用できるのは、あくまでも自分が住む不動産のみで、他人に貸すとローン規約に違反するため。

もし規約違反が判明すると、最悪の場合は銀行から一括返済を求められる恐れもあります。

一部の悪質な不動産会社が、フラット35などを使って顧客に投資用不動産を斡旋した事件が2019年8月に住宅金融支援機構からも公表されています。

【参考】住宅金融支援機構・フラット35の不適正利用懸念事案に係る調査結果の公表

まず不動産会社に相談する

こういった規約違反に対する対応は、同じ銀行でも支店単位で違う場合があります。

支店などの情報は、エリアで売却実績が豊富な不動産会社が詳しいので、まずは不動産会社に相談してみましょう。

ハウス

ハウス こんなに色々問題があるなら、借主に出てもらえば良いんじゃないの?

家博士

家博士 今の借主に退去してもらうのは、法律的に難しいんだ。

借主を退去させることは難しい

普通賃貸契約では借主を退去できない

普通の賃貸契約では、法的に所有者(あなた)の意思で、借主を退去できません。

さらに普通の賃貸契約では、契約期間が終わっても、所有者は契約更新を拒否できません。

所有者に『正当な事由』がない限り、契約は更新されます。

この正当な事由とは、例えば「建物が老朽化して危険だから」といったもので、「家を売却したい」というのは正当な事由にはなりません。

これは『借地借家法』という法律で決められています。

あくまで話し合い次第

ただし普通借家契約でも、引っ越し費用と迷惑料を払うことで、借主によっては退去してくれる場合もあります。

ただしあくまでも借主の意向が優先され、借主がNOと言えば強制的に退去させることはできません。

家博士

家博士 定期借家契約という特殊な賃貸契約なら、契約期間終了時に所有者の意思で退去してもらえるよ。

定期借家契約なら可能だが賃料は安くなる

定期借家契約では、契約期間満了で契約が終了し、所有者の意思で更新するか決められます。

契約期間が1年以上なら、期間満了の1年前〜6ヶ月前までの間に所有者(貸主)から借主へ通知することで、退去が可能。

ただし定期借家契約は、借主と最初に契約するときに定期借家契約にする必要があります。

また定期借家契約は借主にとって不利な契約なので、相場より家賃が安くなり、それでも借主は決まりにくくなります。

【参考】国土交通省・定期建物賃貸借

ハウス

ハウス 普通の賃貸契約だと、話し合いなんだね。

家博士

家博士 話し合いで断られたら、賃貸中で売るしか無い。

次は賃貸中の家を売る手順を説明するね。

賃貸中の家を売る手順

賃貸中の家を売る際の大まかな流れはこちら。

- 複数の不動産会社に査定を依頼する

↓(1〜2週間) - 不動産会社を選び媒介契約を結ぶ

↓(数日) - 売却活動(広告・内覧対応・価格調整)

↓(平均2.5ヵ月、通常は3〜6ヶ月を想定) - 価格交渉・買付申込

↓(約1週間) - 売買契約

↓(約1ヶ月) - 引渡し・精算

↓ - 借主へ通知(地位承継通知)

↓ - 確定申告・納税(精算の翌年2月中旬〜3月中旬)

借主への通知は事後でOK

所有者が変わったことを借主へ知らせるのは事後でOK。

専門的な言葉では地位承継通知といいます。

地位承継通知は不動産会社が用意してくれるため、自分で準備する必要なし。

売主は地位承継通知に署名捺印するだけです。

その後、借主に通知(郵送)するのは買主となります。

賃貸中の家を売る時の精算方法

賃貸中の家の売却では、借主から預かっている敷金などを精算しなければなりません。

具体的な精算は、不動産会社が計算してくれるので、ザックリとだけ知っておけば大丈夫です。

借主から預かっているこれらのお金の精算方法は、次の通りとなります。

敷金は買主へ引き継ぐ

敷金は借主のお金であり、物件の所有者(オーナー)はあくまでも預かっているだけのもの。

借主が退去する際には、借主からオーナーへ敷金の返還が求められるようになっているのです。

ただし、返還を求めるのはあくまでも「退去時のオーナー」。

そのため、売却の際には借主との間で精算するのではなく、物件の買い主との間で精算します。

具体的には、売買代金から預かり敷金の分を引いた金額を買主から受領することになるのです。

買主から受領するのは1,900万円(2,000万円−100万円)

支払済み賃料は日割り精算

家賃については先払い形式が一般的。

そのため、引渡し時には翌月分の賃料を売主が受領していることもあります。

この場合、引き渡し日以降の賃料については買主にもらう権利が発生するため、その分は買主へ渡す必要があるのです。

売主がすでに受取った「5月分以降の賃料」と「4月15日〜4月30日の日割り賃料」を買主に渡す

なお、賃料についても敷金同様に売買代金から精算します。

過去の滞納はきちんと受け取る

過去に滞納がある場合は、敷金から滞納分を充当することになります。

そのため、敷金の精算時に賃料に充当した分を減額します。

その他清算金は普通の売買と同じ

その他に、固定資産税・都市計画税などの清算がありますが、こちらは通常の売買と同じ。

詳しい金額は不動産会社がまとめてくれるので、基本はお任せで大丈夫です。

興味があればこちらの記事を御覧ください。

不動産売却で戻ってくるお金があります。しかし受け取るための手続きが必要だったり、少しの知識で金額が変わることも。家を売る前に知っておきましょう。

まとめ

賃貸中の物件は売却できますが、価格は安くなってしまいます。

可能であれば、借主が退去するまで待ってから、居住用として売るほうが高く売れるでしょう。

どうしても退去を待てない場合は、次の高く売る5つのポイントを思い出して下さい。

都市部なら大手3社(三井のリハウス・住友不動産販売・東急リバブル)が実績豊富。

とりあえず1社だけ査定を依頼するなら、38年連続で実績1位の三井のリハウスが良いでしょう。

⇒三井のリハウス

大手にまとめて査定を依頼するなら、大手6社が共同運営するすまいValueが便利です。

大手と比較するなら、首都圏・関西圏は両手仲介のないSRE不動産(旧ソニー不動産)

首都圏・関西圏以外の都市部で大手と比較する場合や、大手の営業エリア外の地方では、一括査定サイトを利用すると良いでしょう。

全国対応の一括査定サイトとして定番はこちら。

その他、主要な一括査定サイトはこちらでまとめています。

不動産一括査定サイト、主要16社を徹底比較し、ランキングでまとめました。

あなたの不動産売却が成功することを、心よりお祈りしております!