「不動産売却で、消費税はどうなるの?」

不動産売却で消費税についてお悩みですね?

確かに不動産の消費税は、金額が大きいので気になるところ。

そんなあなたのために、不動産売却で知っておきたい消費税の知識についてまとめました。

また税制改正で変わる消費税還付についても合わせて解説。

あなたの不動産売却が成功するために、この記事がお役に立てば幸いです。

都市部なら、大手トップ3社(三井のリハウス・住友不動産ステップ・東急リバブル)に無料査定を依頼して、話を聴き比べるのが定番。一括査定サイト「すまいValue

地方では大手3社の営業エリア外になるため、NTTグループの一括査定サイトHOME4U

信頼できる不動産会社が見つかれば、後は相談しながら安心して売却を進められます。

この記事のもくじ

普通の人が自宅を売っても消費税はない

結論からいうと、普通の人が、不動産を売っても消費税はかかりません。

また次のような場合も、消費税はかかりません。

- 相続した実家や空き家を売却した。

- 転勤で留守になり、賃貸にだしていた家を売却した。

- 別荘を売却した。

ハウス

ハウス 不動産を売買しても消費税はかからないってこと?

家博士

家博士 いや、消費税がかかる場合もある。

それには2つの条件があるんだ

不動産売却で消費税がかかる2つの条件

不動産売却で消費税がかかるためには、次の2つの条件を両方満たす必要があります。

それぞれ詳しく解説します。

条件1. 売主が事業者(消費税課税業者)

そもそも消費税が課税されるのは、売主が事業者(課税事業者)の場合だけ。

普通の人はそもそも「事業者」ではないため、普通の人が自宅を売っても消費税課税対象にはなりません。

逆に、事業者(消費税課税業者)である不動産会社が家を売ると、消費税の課税対象となります。

ハウス

ハウス 会社だと課税されるってこと?

家博士

家博士 個人でも個人事業者で課税業者なら消費税が課税されるよ。

(1)個人事業者の場合

業を営んでいる人。例として、小売業、卸売業、賃貸業や取引の仲介、運送、請負、加工、修繕、清掃、クリーニング、理容、美容、医師、弁護士、公認会計士、税理士など

(2)法人の場合

株式会社などの会社、国、都道府県や市町村、公共法人、宗教法人や医療法人などの公益法人など、法人はすべて事業者。なお、法人でない社団又は財団で、代表者又は管理人の定めがあるものは、法人とみなされることにより事業者となる。

【参考】国税庁・事業者とは

事業者でも納税義務を免除される場合がある

事業者であっても、場合によっては消費税の納税が免除されることがあります。

- 前々年(前々事業年度)の課税売上高が1,000万円以下の事業者

- 設立2期目までの新規法人(資本金・出資金が1,000万円以上の場合等を除く)

このいずれかに該当する事業者には、消費税の納税義務が免除されます。

家博士

家博士 ちなみに居住用の不動産を貸しても家賃は非課税なので、家賃が1,000万円以上あっても課税売上高にはならないよ。

オフィスや店舗、駐車場の賃料だと課税売上になるんだ。

条件2. 売却した不動産が課税対象

消費税の課税対象となる不動産は次の条件を満たしたものです。

- 国内の取引である

国内の不動産に限ります。 - 事業者が事業として行うものである

事業として行うというのは、その不動産で事業を行っていたり、不動産の売買を事業としている場合。

個人が自宅を売るのは「事業」ではありません。 - 対価を得て行われるものである

タダであげれば消費税はありません。 - 資産の譲渡、貸付及び役務の提供(サービス)であること

資産の譲渡とは、事業用不動産の売却で自己居住用は対象外です。

店舗併用住宅などは、床面積などで按分して事業用と居住用に分けます。

家博士

家博士 不動産会社は不動産を売ることが『事業』になるけれど、個人が自宅を売るのは事業ではないよ。

消費税の課税対象になる具体例

- ●資産の譲渡

- 資産とは、販売用の商品や事業等に使っている建物・機械・備品のほか、特許権や商標権など。

これらの資産を、売買や交換などによって他人に渡すことを「資産の譲渡」と言います。

建物の譲渡も資産の譲渡ですが、あくまでも事業用の建物が対象。

そのため、投資用(事業用)の建物は課税対象となります。

ただし土地は賃貸住宅などの事業用では非課税、一部駐車場などは課税対象です。 - ●資産の貸付

- 資産の貸付とは、レンタルやリースなど。

有償で第三者に貸し出す場合も課税対象になります。

不動産では次があります。- 事務所や店舗など、事業に使う建物や部屋の家賃

- 駐車場代

- 1ヶ月未満の土地・住宅用建物の賃料(1ヶ月以上貸し出す場合は非課税)

- ●役務の提供(サービス)

- 何らかのサービスを提供することも課税対象になります。

- 登記などを行ってもらう際の司法書士費用

- 不動産会社への仲介料

- リフォーム費用や建物解体費用

消費税の課税対象にならない(不課税・非課税)の具体例

- ●そもそも消費税の課税の対象とならない取引(不課税取引)

-

- 給与や賃金

- 寄付金や祝金、見舞金など

- 無償の試供品や見本品の提供

- 保険金や共済金

- 株式の配当金やその他の出資分配金

- 資産を廃棄したり盗難や滅失があった場合

- 心身や資産について加えられた損害に対する損害賠償金

- ●課税対象としてなじまない等の理由から課税の対象とならない取引(非課税取引)

- 主な非課税取引は次の通り。

- 土地の譲渡及び貸付け(ただし1ヶ月未満の場合は非課税取引には当たらない)

- 住宅の貸付

- 支払い手段の譲渡(お金や小切手、約束手形など。ただし、収集品として取引する場合は非課税取引には当たらない)

- 商品券やプリペイドカードなどの譲渡

- 登記や登録、免許、許可、試験、公文書など国や地方公共団体が行う一定の事務に係る役務の提供

- 学校教育

他にもいくつかありますが、以上のような決まりから住居用の家賃や土地は非課税となっているのです。

ハウス

ハウス 居住用の家賃や土地の売却には消費税がかからないってことだね。

家博士

家博士 基本的にはそうだね。

例外として、土地には消費税がかかる場合もある。

条件次第では土地にも消費税がかかる

土地の譲渡や貸付けは非課税取引とされていますが、条件によっては消費税の課税対象になることもあります。

- 土地の貸付期間が1ヶ月に満たない場合

- 駐車場や野球場、プール、テニスコートなど施設の利用に伴って土地が使用される場合

以上のような場合は消費税の課税対象となります。

駐車場を売却するなら宅地化して一般の人に売ると高く売れます。売却時の注意点、売却後にかかる税金についてまとめました。

売却で支払う費用には消費税がかかる

普通の人が自宅を売っても課税対象にはなりませんが、売却に伴う費用には消費税がかかります。

売却費用の目安は、売却価格の3.5〜5%。

消費税も含めてこの程度の費用が必要です。

売却費用のうち、不動産会社への仲介手数料や司法書士費用、銀行への手数料などは課税対象。

いずれも事業者が事業として対価を得て(お金をもらって)サービスを提供しているため、課税対象です。

一方で、登記にかかる登録免許税や印紙代は非課税です。

家を売るときの費用、税金を徹底解説しました! 知っておくとお得な裏技もあり。

仲介手数料を計算する前の売買価格は消費税抜

不動産会社に支払う仲介手数料は、次の式で上限が決まっています。

「売買価格 × 3% + 6万円 + 消費税」

(400万円を超える場合)

ここで売主が事業者の場合に注意したいのは、計算の元になる「売買価格」は税抜価格だということ。

売主が事業者でも、通常の不動産価格は税込価格なので、税抜き価格を計算した上で仲介手数料を計算する必要があります。

間違えやすいのですが、消費税込みの不動産価格といっても、建物価格だけに消費税が含まれており、土地は非課税。

消費税抜きの価格を知るためには、不動産価格を土地と建物に分けて、建物から消費税分をマイナスする必要があります。

建物価格2,200万円(税込)

→消費税200万円が含まれている

仲介手数料は

× 3,200万円×3%+6万円+消費税=112.2万円でなく

○ 3,0000万円×3%+6万円+消費税=105.6万円が正解。

【参考】国土交通省・売買又は交換の媒介に関する報酬の額

消費税還付は令和2年の税制改正で封じられた

(普通に居住用の不動産を売却する人は、あまり関係ない話なので読み飛ばして下さい。)

不動産投資で不動産を購入するときに利用される裏技として『消費税還付』がありますが、令和2年の税制改正で封じられるようです。

この消費税還付は、不動産を購入した後に、支払った代金に含まれる消費税を国から還付(払い戻し)するというもの

不動産投資の投資初期に利用すれば、効果が大きいため、多くの不動産投資家が利用していました。

しかし令和2年4月1日以降の売買契約、または令和2年10月1日以降の引き渡しから、居住用賃貸建物を課税仕入にできなくなります。

(1) 居住用賃貸建物の取得に係る消費税の仕入税額控除制度について、次の見直しを行う。

イ 住宅の貸付けの用に供しないことが明らかな建物以外の建物であって高額特定資産に該当するもの(以下「居住用賃貸建物」という。)の課税仕入れについては、仕入税額控除制度の適用を認めないこととする。ただし、居住用賃貸建物のうち、住宅の貸付けの用に供しないことが明らかな部分については、引き続き仕入税額控除制度の対象とする。

ロ 上記イにより仕入税額控除制度の適用を認めないこととされた居住用賃貸建物について、その仕入れの日から同日の属する課税期間の初日以後3年を経過する日の属する課税期間の末日までの間に住宅の貸付け以外の貸付けの用に供した場合又は譲渡した場合には、それまでの居住用賃貸建物の貸付け及び譲渡の対価の額を基礎として計算した額を当該課税期間又は譲渡した日の属する課税期間の仕入控除税額に加算して調整する。

(2) 住宅の貸付けに係る契約において貸付けに係る用途が明らかにされていない場合であっても、当該貸付けの用に供する建物の状況等から人の居住の用に供することが明らかな貸付けについては、消費税を非課税とする。

(3) 高額特定資産を取得した場合の事業者免税点制度及び簡易課税制度の適用を制限する措置の対象に、高額特定資産である棚卸資産が納税義務の免除を受けないこととなった場合等の棚卸資産に係る消費税額の調整措置(以下「棚卸資産の調整措置」という。)の適用を受けた場合を加える。

(4) その他所要の措置を講ずる。

(注)上記(1)の改正は令和2年 10 月1日以後に居住用賃貸建物の仕入れを行った場合について、上記(2)の改正は同年4月1日以後に行われる貸付けについて、上記(3)の改正は同日以後に棚卸資産の調整措置の適用を受けた場合について、それぞれ適用する。ただし、上記①の改正は、同年3月31日までに締結した契約に基づき同年 10 月1日以後に居住用賃貸建物の仕入れを行った場合には、適用しない。

【参考】財務省・税制改正の概要

消費税還付は、不動産投資や賃貸経営において節税の手段として、大変重宝されていました。

なぜなら消費税には『同族会社の行為計算否認規定』という、税務署の判断で全てを否認できる権利がないため。

明らかに節税目的の方法について、法人税や所得税なら税務署の権限で否認できますが、消費税は否認できないのです。

その結果、消費税法の隙間を利用した節税スキームが次々に考えられ、それに対応する税制改正が繰り返されてきました。

しかし、平成22年度と平成28年度の2度の税制改正によって、自販機売上などを利用した抜け道はほぼ塞がれてしまい、今は金の売買を利用したスキームが一部の人に利用されているだけに。

しかし金の売買で課税事業者となるスキームも、今回の税制改正でおそらく塞がれると考えられます。

※詳しくは税理士の先生にご相談下さい。

あなたがアパートの売却を成功させるために、知っておきたい売却時の注意点と高く売るコツを、大家歴8年で20戸以上の売却経験を元に全力でまとめました。

ハウス

ハウス 難しくて良くわからないけど、いろんなことを考える人がいるんだね。

家博士

家博士 まあ家を貸すということは、色んな知識が必要なんだよ。

税金などの勉強が好きじゃない人は、深く考えずに自分が売たいタイミングで家を売ればいいよ。

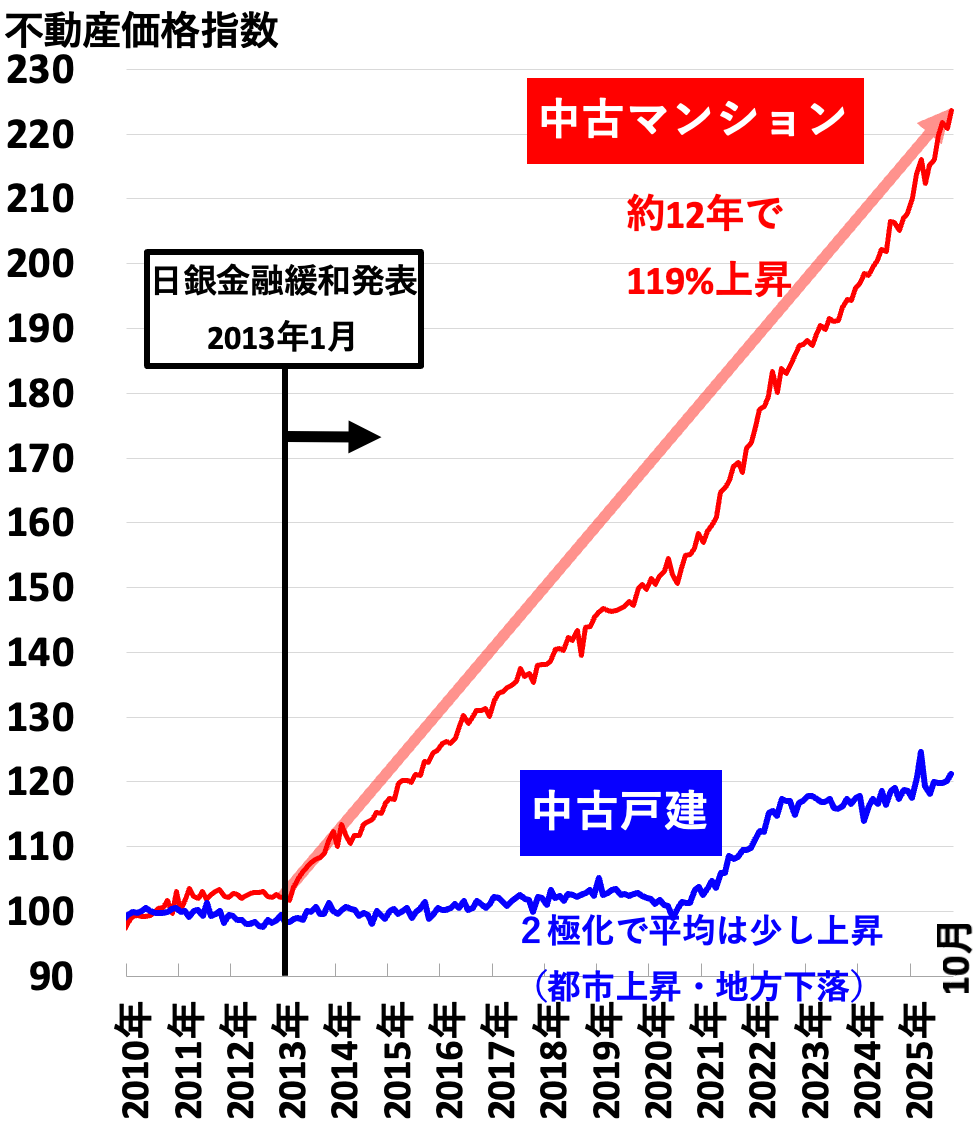

今は不動産価格が高騰している

都市部を中心に高騰

今は都市部を中心に不動産が高騰しています。

不動産価格指数(全国)

不動産価格指数とは

不動産相場の価格変動が純粋に分かる指数。国土交通省がアンケートで集めた年間30万件の成約価格を元に、ヘドニック法という統計計算でまとめたもの。3ヶ月前までのデータが毎月末頃に公表される。2010年の平均を100として算出。

中古マンションは約12年で+119%、つまり2倍以上に値上がりしています。

戸建ては上昇していないように見えますが、これは都心部の戸建てが上昇している分を、地方の戸建ての値下がりが打ち消しているため。

戸建ては立地によって、価格の2極化が進んでいます。

今後は金利の上昇が心配

ただし今後は金利の上昇が心配です。

今は金利上昇により不動産価格が下落する恐れがあります。

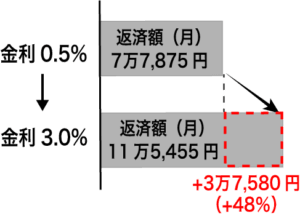

金利が上がると不動産にはマイナス効果

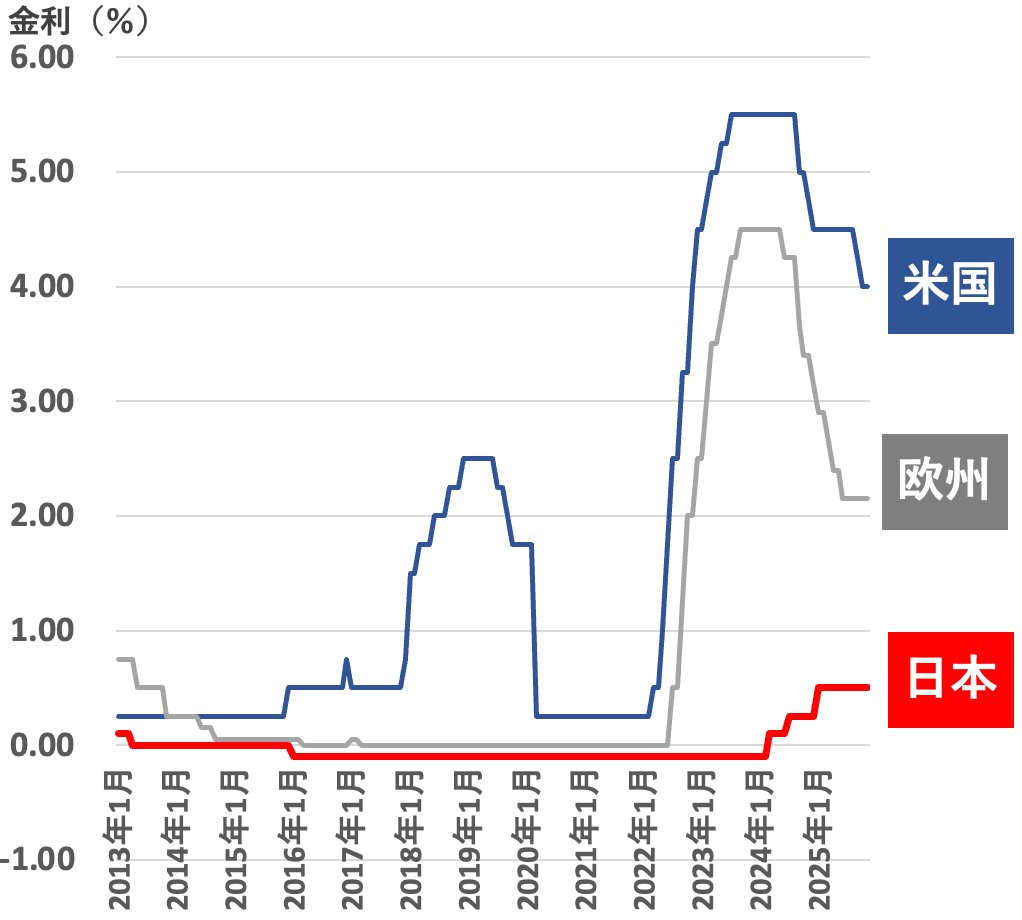

日銀が17年ぶりとなる金利の引き上げを開始しました。

金利が上がると、不動産は値下がりする傾向があります。

理由として、金利が上がると住宅ローンの返済額が増え、家が売れにくくなるため。

例えば、毎月の返済額と支払い利息は、金利によって次の様に変わります。

ローン総額3,000万円、期間35年の場合

| 金利 | 毎月の返済額 (金利0.5%からの増額率) |

総支払額 (元本に対して) |

|---|---|---|

| 0.5% | 77,875円 | 3,271万円 (+9%) |

| 1.0% | 84,685円 (+9%) |

3,557万円 (+19%) |

| 2.0% | 99,378円 (+28%) |

4,174万円 (+39%) |

| 3.0% | 115,455円 (+48%) |

4,849万円 (+62%) |

| 4.0% | 132,832円 (+71%) |

5,579万円 (+86%) |

| 5.0% | 151,406円 (+94%) |

6,359万円 (+112%) |

| 6.0% | 171,057円 (+120%) |

7,184万円 (+139%) |

金利が0.5%→3.0%に上がった場合、月々の支払いが+48%(+37,580円)増、総支払額は元本+9%→元本+62%に増えます。

ハウス

ハウス 月々の支払いが1.5倍になると厳しいね。

でも金利はそんなに上がるのかな?

家博士

家博士 専門家の予想する到達金利も少しづつ高くなってきたよ。

専門家が予想する到達金利も0.5%→1.25%に上昇

経済の専門家(エコノミスト)が予想する最終到達金利(ターミナルレート)も、

- 2024年3月 0.50%

↓ - 2025年1月 1.00%

↓ - 2025年3月 1.25%

と徐々に高くなっています。

【参考】日銀利上げ予想は7月が依然最多、最終到達点1.25%に上昇-サーベイ

世界との金利差はまだ大きい

主要国の中央銀行はすでに金利を下げ始めましたが、まだ日本との金利差は大きく開いています。

世界の中央銀行の政策金利推移

世界的な金利水準に合わせて、日銀も金利を引き上げる可能性は十分にあるでしょう。

ハウス

ハウス このままもし金利3%に上がると、月々の返済が1.5倍か!

家博士

家博士 金利が上がると、売る人が増えて、買う人は減る。だから値下がりするんだ。

特に売りにくいマンションほど値下がりしやすいよ。

売りにくいマンションほど値下がりしやすい

金利が上がると、売りにくいマンションほど値下がりしやすくなります。

売りにくいマンションとは、具体的には次のようなマンションのこと。

- 老朽化が進んでいる(築30年超で配管の漏水が始まっているなど)

- 交通の利便性が悪い(郊外で駅徒歩10分超など)

- 管理組合の不全(賃貸比率3割以上、修繕積立金の大幅な増額など)

- 近隣の地価下落(周辺の地価が下落しているエリア)

こういったマンションは、マンション市場が悪化し、買い手が有利になると、大幅に値下げしないと売れないリスクがあります。

この様に住宅ローンの変動金利が上がり始めると、不動産価格は大きく動き始める恐れがあります。

いずれ不動産を売却する予定があるなら、準備しておいたほうが良いでしょう。

マンション価格の高騰はいつまで? 下落はいつ? 高騰の原因となった金融緩和が限界の今、中古マンション価格の短期的・長期的な展望について解説します。

今の不動産価格を確認するなら

今後の方針を考えるためには、まず今の家の価格を確認してみると良いでしょう。

家の価格を確認するためには、エリアで売却実績が豊富な不動産会社を3〜6社選び、無料査定を依頼します。

ハウス

ハウス 売却実績が豊富な不動産会社はどこ?

家博士

家博士 都市部なら大手3社が強いね。

実績は大手3社が強い

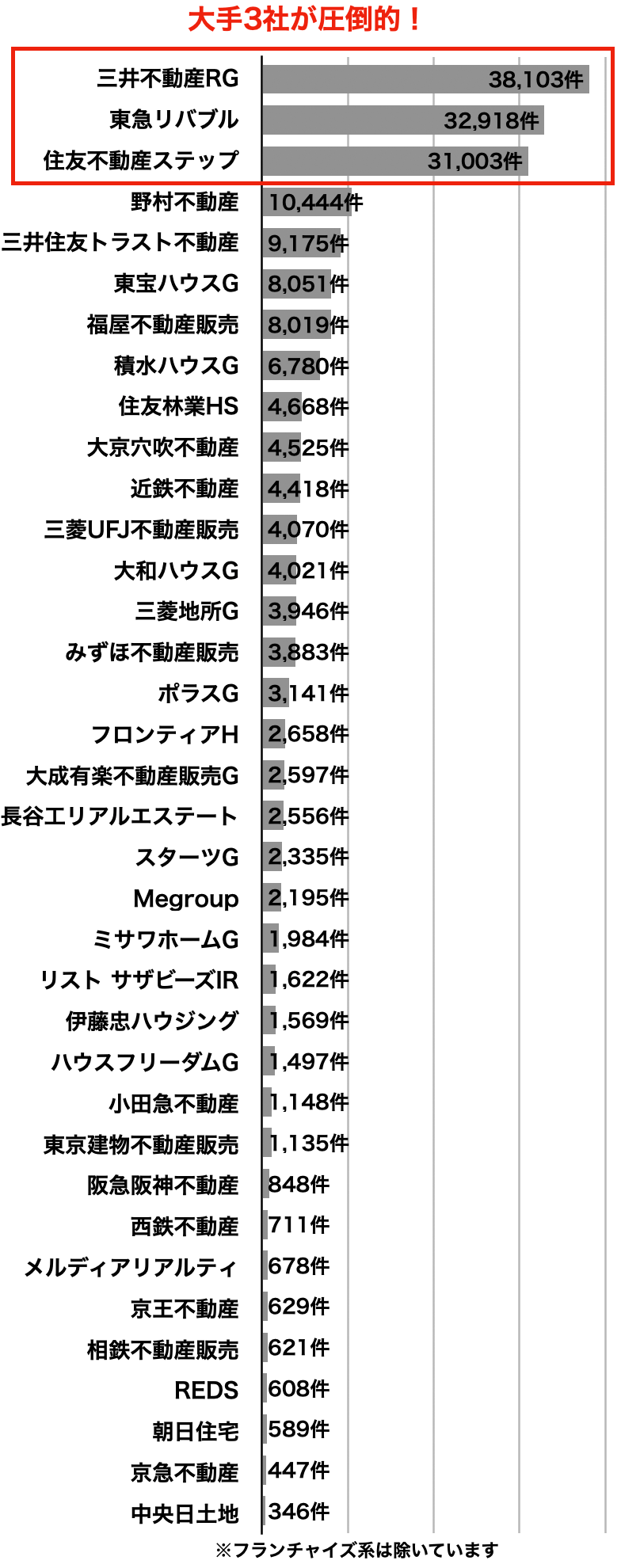

売買仲介件数ランキング上位36社

(2025年3月)

不動産売却の実績は、大手3社に偏っています

三井のリハウス・東急リバブル・住友不動産ステップの3社は、仲介件数が3万件を超えており、大手の中でも圧倒的。

都市部で査定を依頼するなら、これら大手3社を中心に考えると良いでしょう。

ハウス

ハウス 大手3社は別格だね。

家博士

家博士 3社もそれぞれ特徴があるから、解説しよう。

【大手1】三井のリハウス

39年連続で売買仲介件数1位

(首都圏166、関西圏45、中部圏25、札幌9、東北6、中国9、九州9)

三井のリハウスは、39年連続で売買仲介件数1位と業界を代表する不動産会社。

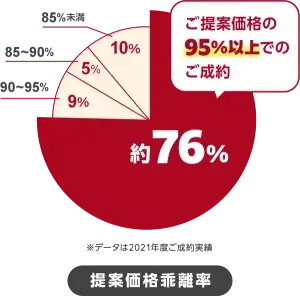

独自の査定システムは精度が高く、売主の約76%がほぼ提案価格(提案の95%以上)で成約しています。

多くの購入希望者を抱えるため早く売れることも強みで、売主の65%が2ヶ月以内に成約するほど。

また担当者のレベルが高いことにも定評があり、顧客満足度は96%と高評価です。

家博士

家博士 業界を代表する会社だから、初めての売却ならまず話を聞いてみると良いよ。

他と比較する基準にもなるからね。

⇒三井のリハウス

三井のリハウスは39年連続で売買仲介件数1位と、業界を代表する大手不動産会社。ただし3つの注意点があります。あなたが家の売却を任せて大丈夫か、注意点と評判を分かりやすく解説します。

【大手2】東急リバブル

東急沿線や大型案件に強み

- 店舗数 226店舗

(首都圏145、関西圏45、名古屋12、札幌10、仙台6、福岡8)

東急リバブルは東急電鉄系の不動産会社ですが、全国に店舗を持つのが特徴。

東急電鉄沿線はもちろん、法人営業や投資物件にも強みを持っています。

東急リバブルは不動産の売買実績でトップ3の1社。しかし注意点もあります。東急リバブルを利用する前に知るべき注意点・メリット、そして実際に利用した人の評判をまとめました。

【大手3】住友不動産ステップ

熱心な営業スタイルに定評

- 店舗数 199店舗

(首都圏110、関西圏55、中部東海10、北海道8、東北3、中国7、九州6)

住友不動産ステップ(すみふの仲介ステップ)は、営業マンの熱心な営業スタイルに定評があります。

現在の購入希望者の登録数も公開しており、常に2万人を超える希望者が登録。

自社ホームページの月間来訪者数は300万件以上、登録物件数は2万8千件以上と十分なスケールメリットもあります。

家博士

家博士 クールな営業より人情深く熱心な営業が好みなら、他より出会える可能性が高いかも。

住友不動産ステップ「すみふの仲介 ステップ」は、売買仲介件数が業界2位の大手。家の売却ならぜひ候補に入れたい1社ですが、注意点もあります。住友不動産ステップのメリットと注意点を分かりやすく解説、そして利用者の評判を紹介します。

大手にまとめて査定を依頼するなら「すまいValue」

大手3社にまとめて無料査定を依頼するなら、一括査定サイトの「すまいValue」が便利。

すまいValueは、大手上位6社(三井のリハウス・東急リバブル・住友不動産ステップ・野村の仲介+・小田急不動産・三菱地所の住まいリレー)が共同運営する一括査定サイトです。

ハウス

ハウス とりあえず大手3社に査定を依頼すれば良いの?

家博士

家博士 売却予定なら個人の相性もあるから、大手3社以外と比較した方が良い。

首都圏・関西圏ならエージェント制のSRE不動産(旧ソニー不動産)、それ以外なら地域で実績No.1の会社にも査定を依頼しよう。

SRE不動産(旧ソニー不動産)

売主だけを担当するエージェント制

大手と比較するならSRE不動産(旧ソニー不動産)が良いでしょう。

なぜならSRE不動産は、大手で問題になりがちな両手仲介が無いため。

(※両手仲介とは売主と買主を同じ不動産会社が担当すること。大手は顧客を多く抱えるため、自然と両手仲介が多くなる。)

SRE不動産は、業界初のエージェント制で売主だけを担当。

買主は無数にある他の不動産会社が積極的に探します。

結果として、大手にも劣らない販売力で、早く高く売れやすいことが最大のメリット。

ただし営業エリアは首都圏・関西圏限定です。

家博士

家博士 SRE不動産は業界でも両手仲介無しで知られているから、他社が競って営業してくれる。

大手と話を聴き比べて、自分に合ってる方を選ぶと良いよ。

SRE不動産(旧ソニー不動産)の口コミや評判、裏事情などから、あなたがソニー不動産を利用すべきなのか徹底評価しました。

その他エリアは地域No.1を探す

大手やSRE不動産の営業エリア外なら、地域で実績No.1の不動産会社を中心に選びましょう。

実績No.1の不動産会社は、実績をアピールしているのですぐに分かります。

不動産会社の心当たりがなければ、一括査定サイトをいくつか併用すると良いでしょう。

全国対応の主要な一括査定サイトとして次があります。

その他、主要な一括査定サイトはこちらでまとめています。

不動産一括査定サイト、主要16社を徹底比較し、ランキングでまとめました。

まとめ

ここまで、『不動産売却で消費税は? 個人・法人・賃貸中の違いまとめ』として解説してきました。

不動産の売却で、消費税がかかるのは次の2つの条件を両方満たした場合のみ。

これ以外のケースでは、消費税の心配はありません。

ただしいずれ売却を考えているなら、早いほうが有利かもしれません。

あなたの不動産売却が成功することを、心よりお祈りしております!