「家の売却で、ローン残より安くなるけど、損を取り戻す方法は?」

オーバーローンの不動産売却でお悩みですね。

実は新築で家を購入した多くの方が、オーバーローンになっています。

オーバーローンで不動産を売却した損を取り戻すなら、税金の裏技を使いましょう。

税金の裏技とは、不動産売却の損を給与など他の収入と相殺して税金を取り戻すもの。

税金の特例で、正式な名前は「特定のマイホームの譲渡損失の損益通算及び繰越控除の特例」といいます。

この記事では、税金の特例に必要な条件と申告手続き、注意点について解説します。

この記事のもくじ

オーバーローンとは

売却代金よりローン残が多いこと

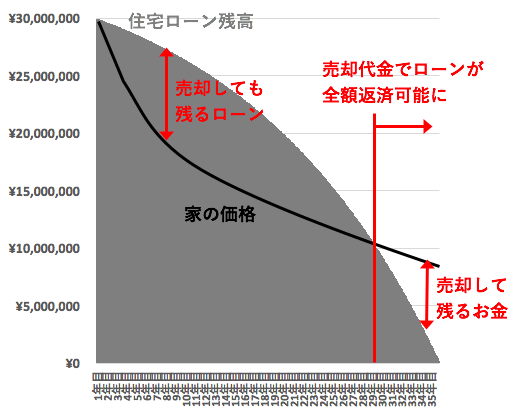

オーバーローンとは不動産を売却した価格より、ローン残額の方が多い状態のこと。

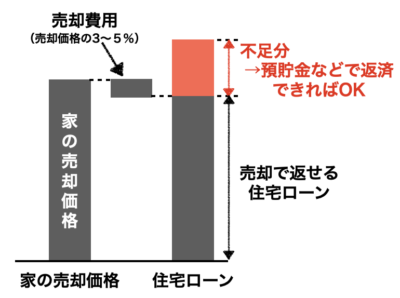

オーバーローンのイメージ

オーバーローンでは、不足分を預貯金などで補って売却するのが一般的。

他に住み替えローンや無担保ローンに借り換える方法もあるので、これから売却するなら不動産会社に相談してみましょう。

家を売ってもローンの残債が全て返せない…。オーバーローンを解決するための7つの方法を解説します。

多くの人がオーバーローン

実は不動産を購入した人の多くがオーバーローンになっています。

なぜならローン返済期間の初期は、利子の割合が多く、元本がなかなか減らないため。

ローン期間の後半に元本は急減する

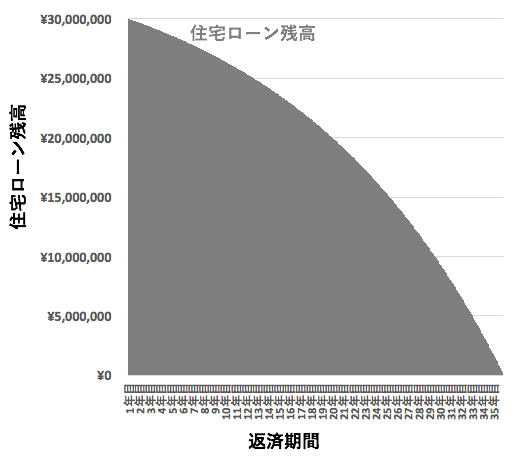

例えば35年ローンの残高の減り方はこの様なイメージ。

住宅ローンの残高

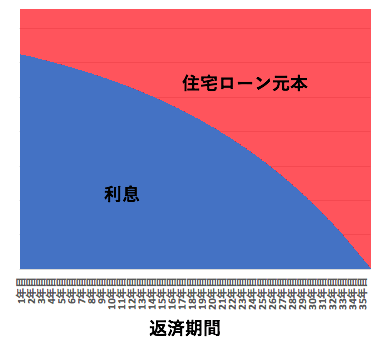

住宅ローンは、「元利均等払い」といって、支払う金額が毎月一定。

その内訳は初めは利子が多くて元本が少ないのですが、徐々に残債が減ると元本の比率が多くなります。

そのためローン期間の後半に、急激に元本が減るのです。

ローン返済の利息と元本の割合

家の価格は下げ止まる

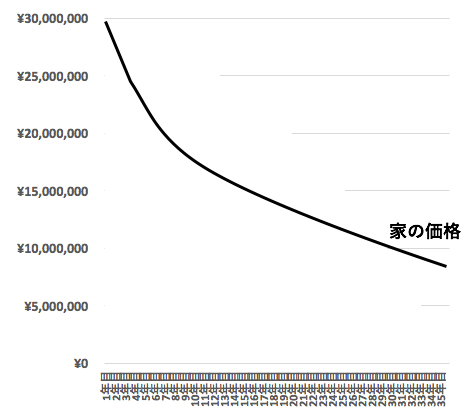

一方で不動産相場が一定だとすると、家の売却価格は新築から築10〜15年くらいまでは大きく下落しますが、そこから先は価格下落が緩やかになります。

家の売却価格の下落はこの様なイメージ。

家の価格イメージ

そのため購入から日が浅いほどオーバーローンになりがちで、長く住み続けるほど住宅ローン残債と売却価格が逆転してオーバーローンは解消される傾向です。

家の価格とローン残高

ハウス

ハウス なるほど、オーバーローンは仕方ないんだね。

家博士

家博士 そんなオーバーローンだから、国も税金で助けてくれるんだ。

オーバーローンの税金の特例

オーバーローンで税金が戻る特例の正式な名前は「特定のマイホームの譲渡損失の損益通算及び繰越控除の特例」です。

特例のメリット

オーバーローンによる税金の特例のメリットは、税金が戻ってくること。

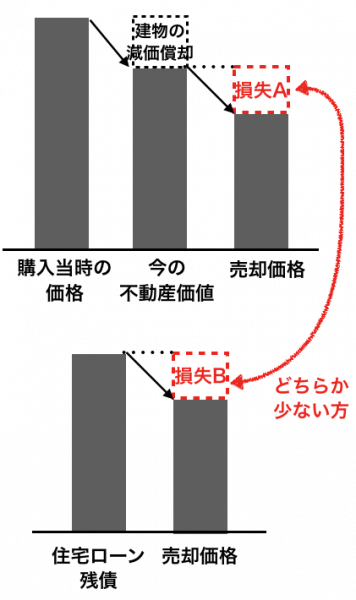

具体的には、

- 家を売ったことによる損失(図で損失A)

- 売却価格から返済できる住宅ローン残債の不足分(図で損失B)

- 給与所得など他の所得と相殺(損益通算)できる。

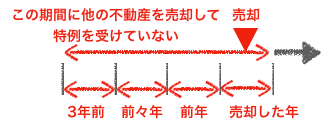

- 1年で損益通算しきれなければ、翌年以降最大3年まで繰り越せる。

というもの。

その結果、サラリーマンなら給与で源泉徴収されていた所得税と住民税が戻ってきます。

参考:No.3390 住宅ローンが残っているマイホームを売却して譲渡損失が生じたとき(特定のマイホームの譲渡損失の損益通算及び繰越控除の特例)・国税庁

特例の注意点

注意点はこちら。

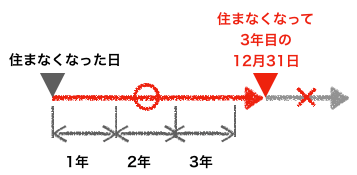

- 住まなくなって3年以内に売却した場合のみ。3年以上だと適用外。(正確には、住まなくなった日から3年目の12月31日以降は適用外)

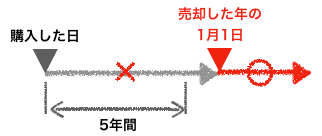

- 購入してから5年以上保有した場合のみ。5年未満だと適用外。(正確には売却した年の1月1日時点で5年未満は適用外)

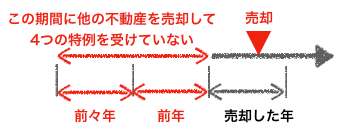

- 売却した年の前年と前前年に、他の不動産を売って税金の特例を受けていると適用外(詳しくは後で説明)。

- 確定申告が必要。損失を繰越した場合は、それぞれの年に確定申告が必要。

- 親族に売却した場合は適用外(詳しくは後で説明)

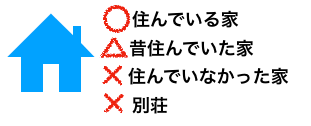

- 家が2軒ある場合は、主に住んでいた方の家のみが対象。

- 事務所兼住居や賃貸併用住宅などの場合は、住居部分のみが対象になる。

- 今のところ2025年12月31日まで(令和6年税制改正で2年延長)

この特例を使うために必要な条件まとめ

特例を受けるために必要な条件はこちら。

- 自分が住んでいるマイホームを売却(譲渡)すること。

- 居住用の家を2軒以上所有する場合には、主として主に住んでいる家に限ります。

また、家に居住用以外の部分(事務所や賃家など)がある場合には、居住部分に限ります。

- 以前に住んでいたマイホームの場合には、住まなくなった日から3年目の12月31日までに譲渡すること。

- 譲渡の年の1月1日における所有期間が5年を超えるマイホーム(譲渡資産)で日本国内にあるものの譲渡であること。

- 売買契約日の前日において、住宅ローンの償還期間が10年以上あること。

- 合計所得金額が3,000万円以下の年しか繰越し控除できない。

- マイホームを売却した年の前年及び前々年に次の特例を適用していないこと。

- 居住用財産を譲渡した場合の長期譲渡所得の軽減税率の特例(措法31の3)

- 居住用財産の譲渡所得の3,000万円の特別控除(措法35)(「被相続人の居住用財産に係る譲渡所得の特別控除の特例」によりこの特例の適用を受けている場合を除きます。)

- 特定の居住用財産の買換えの場合の長期譲渡所得の課税の特例(措法36の2)

- 特定の居住用財産を交換した場合の長期譲渡所得の課税の特例(措法36の5)

詳しくはこちらもあわせてお読み下さい。

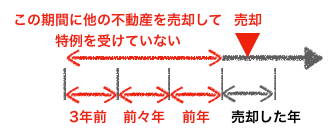

⇒家を売って税金? 譲渡所得とその税金の計算方法とは - マイホームを売却した年の前年以前3年以内の年において生じた他のマイホームの譲渡損失の金額について、特定のマイホームの譲渡損失の損益通算の特例を適用していないこと。

- マイホームを売却した年又はその年の前年以前3年内における資産の譲渡について、マイホームを買換えた場合の譲渡損失の損益通算及び繰越控除の特例(措法41の5第1項)の適用を受ける場合又は受けていないこと。

- 期限は2025年12月31日まで

- 所有権だけでなく借地権も含まれる。

- 譲渡する個人の親族等に対する譲渡及び贈与又は出資による譲渡でないこと。

親族とは…- 配偶者及び直系血族(祖父、祖母、父、母、子、孫など)

- 配偶者及び直系血族以外の親族で、生計を一にしている者

- 配偶者及び直系血族以外の親族で、売却後にその家屋に売り主と居住する者

- 婚約者や内縁の妻などやその親族で生計を一にしている者

- 1から4に該当する者及びその個人の使用人以外の者でその個人から受ける金銭その他の財産によって生計を維持している者及びその者の親族でその者と生計を一にしている者

- その個人、1〜3に該当する親族、その個人の使用人若しくはその使用人の親族でその使用人と生計を一にしている者又はその個人に係る4及び5に該当する者を判定の基礎となる株主等とした場合に同族関係その他これに準ずる関係のあることとなる会社その他の法人

- (注) 住んでいた家屋又は住まなくなった家屋を取り壊した場合は、次の3つの要件全てに当てはまることが必要です。

- その敷地は、家屋が取り壊された日の属する年の1月1日において所有期間が5年を超えるものであること。

- その敷地の譲渡契約が、家屋を取り壊した日から1年以内に締結され、かつ、住まなくなった日から3年目の年の12月31日までに売ること。

- 家屋を取り壊してから譲渡契約を締結した日まで、その敷地を貸駐車場などその他の用に供していないこと。

この特例の申請方法

売却した年に確定申告をする

売却した年の確定申告を提出します。

確定申告についてはこちらも参考に

不動産を売却すると、人によって確定申告が必要です。確定申告が必要かの判断や簡単に済ませる方法など、不動産売却と確定申告についてまとめました。

提出期間

翌年2月16日〜3月15日

(一般的な確定申告の提出期間です)

提出方法

確定申告提出時の居住地を所轄する国税局へ提出

(こちらから郵便番号で確認できます。)

一番簡単でおすすめな確定申告提出方法は、

- 国税庁の確定申告専用サイトで記入してプリントアウト

- 郵送で所轄の税務署へ送付

という方法。

国税庁の確定申告専用サイトはこちらから

⇒国税庁サイト/所得税(確定申告書作成)

他にも、

- e-taxという電子申請

- 税務署の窓口に持参する方法

などの提出方法がありますが、郵送が一番簡単です。

添付書類

- 特定居住用財産の譲渡損失の金額の明細書(確定申告書付表)

- 特定居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書

- 売却したマイホームに関する次の書類

- 登記事項証明書や売買契約書の写しなどで所有期間が5年を超えることを明らかにするもの

- 売買契約日の前日におけるそのマイホームの住宅ローンの残高証明書

売買契約書が見つからない場合は、登記事項証明書を法務局でとることになります。

登記事項証明書は、平日8:30〜21:00の時間帯ならオンラインで申請可能。

オンライン申請後は、ATMやインターネットバンキングで支払い、郵送で受け取る流れです。

詳しくはこちら

⇒法務局サイト/登記事項証明書のオンライン申請

損失を繰り越す場合

損失は、翌年以降3年間繰り越すことができます。

1年目と同じように、繰り越す年の翌年2月中旬〜3月中旬に、確定申告を提出する必要があります。

まとめ

不動産売却でオーバーローンであれば、税金の特例で税金が戻ってきます。

1年で控除しきれない分は3年間繰越も可能。

利用条件で問題なければ、是非利用しましょう。

もし家の売却がこれからなら、少しでも高く売ればオーバーローンが解決できるかもしれません。

今は都市部を中心に不動産価格が高騰しています。

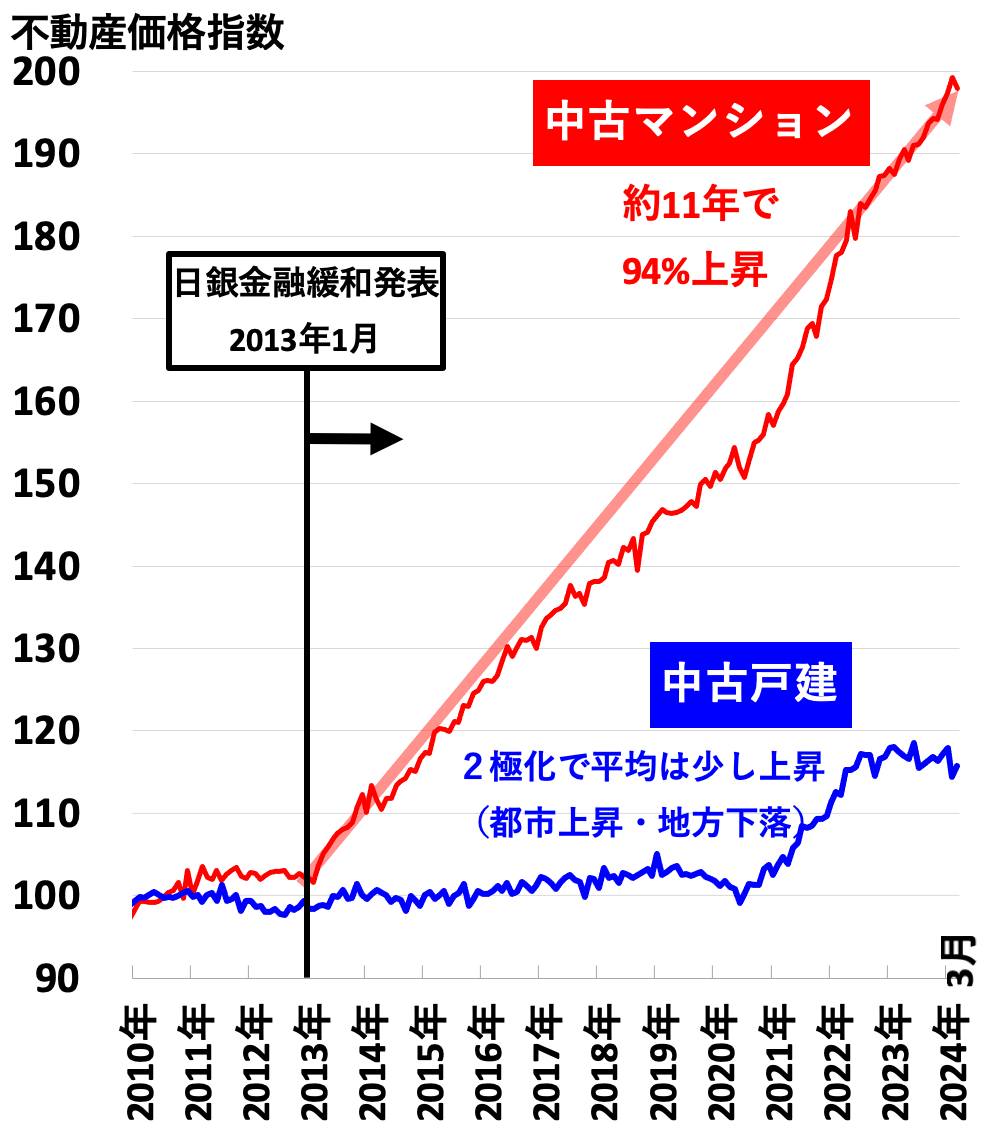

不動産価格指数(全国)

不動産価格指数とは

不動産相場の価格変動が純粋に分かる指数。国土交通省がアンケートで集めた年間30万件の成約価格を元に、ヘドニック法という統計計算でまとめたもの。3ヶ月前までのデータが毎月末頃に公表される。2010年の平均を100として算出。

中古マンションは約11年で94%も値上がりしています。

家を高く売るためには、優秀で信頼できる不動産会社を見つけることが大切。

優秀で信頼できる不動産会社を選ぶためのポイントは次の2つ。

- エリアで売却実績が豊富な不動産会社を選ぶ

- 複数(3〜6社の不動産会社に無料査定を依頼して、話を聞き比べる

不動産会社の心当たりがなければ、一括査定サイトを利用すると便利です。

一括査定サイトの定番3社

一括査定サイトは主要なものだけでも10社以上ありますが、定番はほぼ決まっています。 一括査定サイトの定番となっている3社はこちら。 この3社以外についてはこちらにまとめています。

-

おすすめ1位

すまいValue - 査定実績:

- 77万件(2016年開始)

- 不動産会社数:

- 大手6社(全国875店舗)

実績 5.0 不動産会社 4.5 運営会社 5.0 大手6社が共同で運営する一括査定サイト。6社といっても全国875店舗あるため、ほぼ全ての地域をカバーしています。売却実績も豊富で、特に首都圏では家を売却した3人に2人がこの6社を利用しているほど。首都圏以外でもほとんどの都市で、三井・住友・東急の3社が実績トップを独占しています。

2023年現在、大手6社は他の一括査定サイトからほぼ撤退したため、これら大手に査定を依頼できる唯一の一括査定サイトとして定番になっています。

簡易査定を選べば郵送やメールで概算価格の査定が可能。

さらに詳しくはこちら⇒すまいValueの詳細 -

おすすめ2位

SRE不動産(旧ソニー不動産)- 査定実績:

- (2014年開始)

- 不動産会社数:

- 売主側1社(買主側多数)

- 運営会社:

- SREホールディングス(東証PRM)

実績 4.0 不動産会社 4.0 運営会社 5.0 すまいValueと合わせて利用したいのが、SRE不動産(旧ソニー不動産)。ただし利用できるエリアは首都圏と関西圏のみ。

あのソニーが始めた不動産会社で、大手で唯一のエージェント制を採用。他の不動産会社が積極的に買主を探してくれるため、高値でスムーズに売れやすいメリットがあります。またAI査定に定評があり、千社以上に技術を提供するほど。まずメールで概算価格だけ査定できます。

さらに詳しくはこちら⇒SRE不動産の詳細管理人のコメント

エージェント制は売主だけ担当し、買主は他の不動産会社が探すため、複数に売却を依頼するのに近い効果が期待できます。ただし一括査定でなく1社だけの査定なので、すまいValueとセットで利用がオススメ。

-

おすすめ3位

HOME4U - 査定実績:

- 累計50万件(2001年開始)

- 不動産会社数:

- 2,100社

- 運営会社:

- NTTデータ・スマートソーシング

実績 5.0 不動産会社 4.0 運営会社 4.0 日本初の不動産一括査定サイト。2001年のサービス開始から累計で査定実績50万件と実績は十分です。運営はNTTデータ(東証プライム上場)のグループ会社なので安心。

不動産会社は大小バランスよく登録されており、幅広く査定を依頼できます。机上査定を選ぶと郵送やメールで査定可能。

さらに詳しくはこちら⇒HOME4Uの詳細管理人のコメント

HOME4Uでは査定依頼の記入欄が多く、自然と査定精度が高くなる仕組み。

ちなみに記入した内容は、後で不動産会社と話すときに修正できます。

あまり悩まずとりあえず現時点の希望を書いておけば問題ありません。

不動産会社はかなり絞られて紹介されるので、なるべく多くに査定を依頼すると良いでしょう。

【公式サイト】すまいValue

【公式サイト】SRE不動産

【公式サイト】HOME4U

各エリアで最適な組み合わせ

あなたのエリアで最適な一括査定サイトの組み合わせはこちら。