家を売却して利益があれば、税務署に確定申告して、納税しなければいけません。

この記事では、税金の計算の元になる『建物の減価償却(げんかしょうきゃく)』について解説します。

この記事のもくじ

減価償却(げんかしょうきゃく)とは

古くなり価値が少しずつ減ること

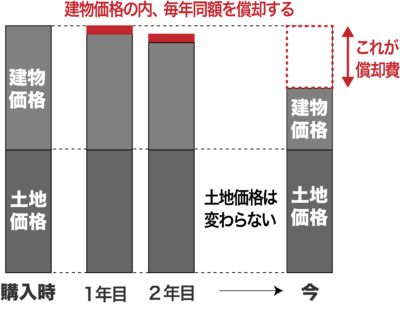

どんな建物でも、年々少しずつ古くなり、価値が少しずつ減ってしまいます。

これはあなたの家も同じ。

この「年々価値が減る現象」を、税金の計算では「減価償却」と呼びます。

そしてこの減った分は「償却費」と呼ばれます。

ハウス

ハウス げんかしょうきゃく…。しょうきゃくひ…。

なんでこんな計算をするの?

家博士

家博士 実際の利益に見合った税金を計算するためだよ。

償却費がないと、ほとんどの人は非課税になってしまうからね

不動産は毎年同じ金額が減る定額法が一般的

定額法と定率法がある

減価償却の計算には2種類、

- 定額法:毎年同じ金額が減る

↑不動産はこちらが一般的 - 定率法:毎年同じ割合で減る

があります。

一般的に、不動産の減価償却は「定額法」を使います。

減価償却(定額法)のイメージ

定率法も使えるが特殊な方法

個人で不動産を賃貸する場合は、事前に「所得税の減価償却資産の償却方法の届出書」を提出することで定率法も使えます。

しかし定率法は、償却が早くなる分だけ後で支払う税負担が増えるため、かなり税金に詳しい人でない限り、選ばない方が良いでしょう。

償却費の計算式

償却費の計算は、次の様に決められています。

償却費=建物購入価格 × 0.9 × 償却率 × 経過年数

(ただし、平成19年4月1日以後に取得した事業用(賃貸)の場合は、

償却費=建物購入価格 × 償却率 × 経過年数)

ここで、「償却率」は、建物の構造と用途によって異なり、それぞれ次の表の値になります。

【償却率の一覧表】

| 構造 | 自宅や別荘利用の場合 | 居住用に賃した場合 | ||

|---|---|---|---|---|

| 耐用年数 (法定耐用年数の1.5倍) | 償却率 | 耐用年数 (法定耐用年数と同じ) | 償却率 | |

| 木造 | 33年 | 0.031 | 22年 | 0.046 |

| 軽量鉄骨造 (骨格材厚3㎜以下) |

28年 | 0.036 | 19年 | 0.053 | 軽量鉄骨造 (骨格材厚3〜4㎜) |

40年 | 0.025 | 27年 | 0.038 |

| 重量鉄骨造 (骨格材厚4㎜超) |

51年 | 0.020 | 34年 | 0.030 |

| RC造(マンション) | 70年 | 0.015 | 47年 | 0.022 |

(注1)減価償却については、頻繁に法改正があるので必ず税理士や不動産会社に確認して下さい。

(注2)自宅や別荘用だと、非事業用として耐用年数が法定耐用年数の1.5倍になります。

(参考)国税庁・No.2100 減価償却のあらまし・No.3261 建物の取得費の計算

ハウス

ハウス 分譲マンションは木造戸建の倍以上の耐用年数なんだ!

家博士

家博士 そうだね。

最近のマンションなら、耐用年数70年は妥当な年数じゃないかな。

昔のマンションでは少し厳しいかもしれないけど

新築分譲マンション(RC造)を、14年前に4,000万円(土地1,000万円、建物3,000万円)で購入したとします。

償却費=建物購入費×0.9×償却率×経過年数

=3,000万円×0.9×0.015×14年

=576万円

つまり、今のマンションの価値は、減価償却を考慮すると、

購入時価格4,000万円 − 償却費576万円 = 3,433万円

となります。

この金額より高く売れた場合は、利益(譲渡所得)が発生するのです。

家の減価償却7つのポイント

家の減価償却の計算では、次のポイントに注意して下さい。

ポイント1. 減価償却は建物だけ、土地は無い

減価償却の対象は「建物」のみ。「土地」は減価償却の対象ではありません。

そのため購入した不動産を「建物の価格」と「土地の価格」に分ける必要があります。

ところがここで面倒な問題が。

実は建物と土地の価格は、多くのケースで明記されていないのです。

「建物の価格」を決める必要があるのですが、その方法は法律で定められていません。

いくつかの方法からあなたが選び、「建物の価格」を決めることが出来るのです。

ハウス

ハウス なんで土地は減価償却の対象じゃないの?

家博士

家博士 土地は古くなっても価値が下がらないからだよ

ハウス

ハウス 計算がメンドウだから建物は0円! じゃダメなの?

家博士

家博士 後で税務調査が来て指摘される恐れがあるから、きちんと計算した方が良いよ。

ポイント2. 購入費用を土地と建物に分ける方法

マンションや建売住宅など、土地と建物をまとめて購入した場合は、購入費用を土地と建物に分ける必要があります。

購入費用を土地と建物に分ける方法は、購入時の売買契約の内容によって次の3つのケースがあります。

ケース1. 契約書に建物価格の記載がある場合

購入時の契約書に記載があれば、話は単純です。

「建物〇〇円、土地〇〇円」と書いてあれば、迷う必要はありません。

しかし多くの契約書では建物と土地の価格を分けて書いていません。

ケース2. 契約書に消費税の記載がある場合

契約書に消費税の金額が記載されている場合、消費税から逆算する方法があります。

というのも、消費税は「建物」のみにかかる税金。「土地」にはかからないのです。

従って、消費税を税率で割り戻せば、建物の価格が分かります。

消費税率が3%で、消費税額が600,000円だった場合

600,000円 ÷ 0.03 = 20,000,000円←これが建物価格

ちなみに消費税率はこちら。

平成元年(1989年)4月1日〜 3.0%

平成9年(1997年)4月1日〜 5.0%

平成26年(2014年)4月1日〜 8.0%

ケース3. 契約書に何も記載が無い場合

契約書に何も記載が無い場合、いくつかの方法を選択できます。

主な方法は、次のいずれか。

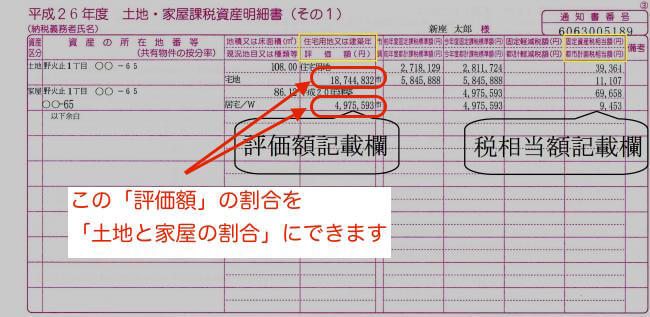

- a.固定資産税評価額の「土地」と「建物」の比率を根拠に計算する。

- b.建築当時の標準建築単価で建物価格を計算する。

- c.土地の時価で土地の価格を計算して、建物価格を決める

いずれを用いても、根拠があれば税法的には認められます。

ハウス

ハウス どれが一番多いの?

家博士

家博士 固定資産税評価額で分けることが多いね。

a.固定資産税評価額の「土地」と「建物」の比率

これは、毎年請求が来る「固定資産税及び都市計画税」の詳細を確認することで分かります。

b.建築当時の標準建築単価で建物価格を計算

国土交通省が毎年「標準建築単価」というものをまとめています。建物の構造と建築年が分かれば、床面積当たりの建築単価が分かります。国税庁でもこれを利用することが認められています。

建物の取得価格=(標準建築単価)×(延べ床面積)

として、減価償却の元になる「建物の取得価格」を決めることができます。

(全幅表示されない場合は横スクロール)

|

建築年 (西暦) |

建築年 (和暦) |

木造・木骨モルタル (千円/m2) |

鉄骨鉄筋コンクリート(SRC造) (千円/m2) |

鉄筋コンクリート(RC造) (千円/m2) |

鉄骨(S造) (千円/m2) |

|---|---|---|---|---|---|

| 1966年 | 昭和41年 | 18.2 | 42.4 | 30.6 | 17.8 |

| 1967年 | 昭和42年 | 19.9 | 43.6 | 33.7 | 19.6 |

| 1968年 | 昭和43年 | 22.2 | 48.6 | 36.2 | 21.7 |

| 1969年 | 昭和44年 | 24.9 | 50.9 | 39 | 23.6 |

| 1970年 | 昭和45年 | 28 | 54.3 | 42.9 | 26.1 |

| 1971年 | 昭和46年 | 31.2 | 61.2 | 47.2 | 30.3 |

| 1972年 | 昭和47年 | 34.2 | 61.6 | 50.2 | 32.4 |

| 1973年 | 昭和48年 | 45.3 | 77.6 | 64.3 | 42.2 |

| 1974年 | 昭和49年 | 61.8 | 113 | 90.1 | 55.7 |

| 1975年 | 昭和50年 | 67.7 | 126.4 | 97.4 | 60.5 |

| 1976年 | 昭和51年 | 70.3 | 114.6 | 98.2 | 62.1 |

| 1977年 | 昭和52年 | 74.1 | 121.8 | 102 | 65.3 |

| 1978年 | 昭和53年 | 77.9 | 122.4 | 105.9 | 70.1 |

| 1979年 | 昭和54年 | 82.5 | 128.9 | 114.3 | 75.4 |

| 1980年 | 昭和55年 | 92.5 | 149.4 | 129.7 | 84.1 |

| 1981年 | 昭和56年 | 98.3 | 161.8 | 138.7 | 91.7 |

| 1982年 | 昭和57年 | 101.3 | 170.9 | 143 | 93.9 |

| 1983年 | 昭和58年 | 102.2 | 168 | 143.8 | 94.3 |

| 1984年 | 昭和59年 | 102.8 | 161.2 | 141.7 | 95.3 |

| 1985年 | 昭和60年 | 104.2 | 172.2 | 144.5 | 96.9 |

| 1986年 | 昭和61年 | 106.2 | 181.9 | 149.5 | 102.6 |

| 1987年 | 昭和62年 | 110 | 191.8 | 156.6 | 108.4 |

| 1988年 | 昭和63年 | 116.5 | 203.6 | 175 | 117.3 |

| 1989年 | 平成元年 | 123.1 | 237.3 | 193.3 | 128.4 |

| 1990年 | 平成2年 | 131.7 | 286.7 | 222.9 | 147.4 |

| 1991年 | 平成3年 | 137.6 | 329.8 | 246.8 | 158.7 |

| 1992年 | 平成4年 | 143.5 | 333.7 | 245.6 | 162.4 |

| 1993年 | 平成5年 | 150.9 | 300.3 | 227.5 | 159.2 |

| 1994年 | 平成6年 | 156.6 | 262.9 | 212.8 | 148.4 |

| 1995年 | 平成7年 | 158.3 | 228.8 | 199 | 143.2 |

| 1996年 | 平成8年 | 161 | 229.7 | 198 | 143.6 |

| 1997年 | 平成9年 | 160.5 | 223 | 201 | 141 |

| 1998年 | 平成10年 | 158.6 | 225.6 | 203.8 | 138.7 |

| 1999年 | 平成11年 | 159.3 | 220.9 | 197.9 | 139.4 |

| 2000年 | 平成12年 | 159 | 204.3 | 182.6 | 132.3 |

| 2001年 | 平成13年 | 157.2 | 186.1 | 177.8 | 136.4 |

| 2002年 | 平成14年 | 153.6 | 195.2 | 180.5 | 135 |

| 2003年 | 平成15年 | 152.7 | 187.3 | 179.5 | 131.4 |

| 2004年 | 平成16年 | 152.1 | 190.1 | 176.1 | 130.6 |

| 2005年 | 平成17年 | 151.9 | 185.7 | 171.5 | 132.8 |

| 2006年 | 平成18年 | 152.9 | 170.5 | 178.6 | 133.7 |

| 2007年 | 平成19年 | 153.6 | 182.5 | 185.8 | 135.6 |

| 2008年 | 平成20年 | 156 | 229.1 | 206.1 | 158.3 |

| 2009年 | 平成21年 | 156.6 | 265.2 | 219 | 169.5 |

| 2010年 | 平成22年 | 156.5 | 226.4 | 205.9 | 163 |

c.土地の時価で土地の価格を計算

これは、個人では難しい方法です。不動産に詳しい税理士などに相談したほうが良いでしょう。

ハウス

ハウス 購入時の売買契約書が無かったら、どうすれば良いの?

家博士

家博士 購入価格が不明な場合は、売却価格の5%になってしまうんだ。

売買契約書がない場合は、こちらで詳しく解説しています。

家の売却で購入時の売買契約書がないと要注意です。売買契約書を紛失した場合の2つの注意点とその対策、契約書を再取得する方法をまとめました。

不動産投資の目的で家を購入する買い手の中には、建物の割合を大きくしたがる人がたまにいます。

これは売買契約で建物の割合を大きくすると、購入時の消費税還付が多くなり、所有期間の償却費が多くなるため。

買い手にとって節税効果(税の先送り効果)があります。

個人の売り手にとっては特に影響しないので、指値交渉の材料として使いましょう。

※かなり特殊な話なので、投資家相手に売却する方以外は読み飛ばして下さい。

ポイント3. 構造(木造、鉄骨造、RC造)と用途で法定耐用年数が違う

建物の構造と用途によって、法定耐用年数が異なります。住宅の用途における建物の法定耐用年数は、先ほどの表の通りです。(用途が「自宅や別荘」の場合は、法定耐用年数の1.5倍が耐用年数になります。)

- RC造、SRC造(マンションなど): 法定耐用年数47年

- 重量鉄骨造(骨格材厚3〜4㎜): 法定耐用年数34年

- 軽量鉄骨造(骨格材厚3〜4㎜): 法定耐用年数27年

- 木造: 法定耐用年数22年

※事務所や店舗など、住宅用以外の建物は耐用年数が異なります。

ハウス

ハウス 分譲マンションのPC造は?

家博士

家博士 PC造(プレキャストコンクリート造)もRC造(鉄筋コンクリート造)の一種だよ。

ポイント4. 中古住宅の耐用年数は違う

中古の家を購入した場合は、耐用年数の計算が複雑になります。

【法定耐用年数の全部を経過した建物】

法定耐用年数×20%=残存耐用年数

【法定耐用年数の一部を経過した建物】

(法定耐用年数−経過年数)+(経過年数×20%)=残存耐用年数

計算結果で1年に満たない端数は切り捨て、また2年未満の場合は2年とします。

法定耐用年数が木造22年で、経過年数が10年の中古住宅を購入した場合

(22年-10年)+(10年×20%)=14年←残存耐用年数

ハウス

ハウス 難しい…

家博士

家博士 これくらいの計算なら、不動産会社の担当者に聞けば教えてくれるんじゃないかな。

ポイント5. 賃貸すると償却期間が短くなる

自宅や別荘として利用していた場合、償却期間が法定耐用年数の1.5倍になります。

家を他人に貸すと、自宅ではなくなり「事業用」の建物として、償却期間が法定耐用年数通りになるのです。

つまり家を貸した場合「建物の価格下落が早まり、売却した時の利益(譲渡所得)が増えてしまう」ということになります。

その代わり、賃貸している間に償却費を損金(経費)として計上することができるので、節税することが可能です。

ハウス

ハウス 他人に家を貸す場合は、家賃収入から償却費を引かないと損なんだね。

家博士

家博士 売却するときに気付いても、5年分は修正申告をすれば税金は戻ってくるよ。

ポイント6. 買った時期でも償却率が違う

購入時期が平成19年4月を境に、償却率が微妙に異なります。

【償却率一覧表】

| 耐用年数 | 平成19年3月31日 以前に取得した 建物の償却率 |

平成19年4月1日 以後に取得した 建物の償却率 |

|---|---|---|

| 2 | 0.500 | 0.500 |

| 3 | 0.333 | 0.334 |

| 4 | 0.250 | 0.250 |

| 5 | 0.200 | 0.200 |

| 6 | 0.166 | 0.167 |

| 7 | 0.142 | 0.143 |

| 8 | 0.125 | 0.125 |

| 9 | 0.111 | 0.112 |

| 10 | 0.100 | 0.100 |

| 11 | 0.090 | 0.091 |

| 12 | 0.083 | 0.084 |

| 13 | 0.076 | 0.077 |

| 14 | 0.071 | 0.072 |

| 15 | 0.066 | 0.067 |

| 16 | 0.062 | 0.063 |

| 17 | 0.058 | 0.059 |

| 18 | 0.055 | 0.056 |

| 19 | 0.052 | 0.053 |

| 20 | 0.050 | 0.050 |

| 21 | 0.048 | 0.048 |

| 22 | 0.046 | 0.046 |

| 23 | 0.044 | 0.044 |

| 24 | 0.042 | 0.042 |

| 25 | 0.040 | 0.040 |

| 26 | 0.039 | 0.039 |

| 27 | 0.037 | 0.038 |

| 28 | 0.036 | 0.036 |

| 29 | 0.035 | 0.035 |

| 30 | 0.034 | 0.034 |

| 31 | 0.033 | 0.033 |

| 32 | 0.032 | 0.032 |

| 33 | 0.031 | 0.031 |

| 34 | 0.030 | 0.030 |

| 35 | 0.029 | 0.029 |

| 36 | 0.028 | 0.028 |

| 37 | 0.027 | 0.028 |

| 38 | 0.027 | 0.027 |

| 39 | 0.026 | 0.026 |

| 40 | 0.025 | 0.025 |

| 41 | 0.025 | 0.025 |

| 42 | 0.024 | 0.024 |

| 43 | 0.024 | 0.024 |

| 44 | 0.023 | 0.023 |

| 45 | 0.023 | 0.023 |

| 46 | 0.022 | 0.022 |

| 47 | 0.022 | 0.022 |

| 48 | 0.021 | 0.021 |

| 49 | 0.021 | 0.021 |

| 50 | 0.020 | 0.020 |

(参考)国税庁・No.2105 旧定額法と旧定率法による減価償却(平成19年3月31日以前に取得した場合)、No.2106 定額法と定率法による減価償却(平成19年4月1日以後に取得する場合)

ポイント7. 不動産投資では設備を別で減価償却する方法も

この方法は、個人の住居を売る場合はメリットがないので、一般的には考える必要ありません。

減価償却の対象は建物だけですが、建物をさらに建物と設備に分けて、別々に償却費を計算するという考え方もあります。

設備を分けて償却するメリットは、償却期間が短くなり、毎年の減価償却が増えること。

賃貸経営などをして家賃収入があり、税金を先送りにしたい場合に有効です。

デメリットは、計算が複雑なうえ、計算根拠があいまいで税務調査で否認される危険性があること。

建物に比べて設備は耐用年数が短く、定率法で計算することも可能なので、償却費を多く計算できるのです。

ハウス

ハウス 色んなことを考える人がいるねぇ。

家博士

家博士 無理やり不自然な計算をしても、税務調査で否認されてしまうんだけどね。

不動産は税務調査の対象になりやすい

不動産の売買は、金額が大きくて記録がしっかり残るため、税務調査の対象になりやすいと言われます。

2018年度(平成30事務年度)の税務調査では、不動産等の譲渡所得の税務調査件数が16,705件、その76%で申告漏れがありました。

(申告漏れ平均904万円)

本人に悪意がなくても、税金の申告漏れがあれば、税務調査によって追徴課税になる可能性もあります。

金額が大きい場合は、必ず税理士の先生に相談しましょう。

税金の計算についてはこちらも参考に

家を売った時の税金について、知っておくべき知識をまとめました。家を売るのが初めての人でも、税金についてよく分からなくても、この記事を読めば安心!! 家が値下がりして損した場合は税金が戻ってきます!

まとめ

不動産の減価償却は、頻繁に改正されており、一般の人が計算するのは難しいのが現実です。

新築で購入した居住用の住宅であれば、なんとか国税庁の確定申告ページで解説を読んで記入できるかもしれません。

しかし読んでも分からなかったり、賃貸に出しているのであれば、税理士に相談する方が安心でしょう。

今の家を売却する前に税金を試算する程度であれば、不動産会社の担当者でも教えてくれます。

まず家の価格を確認してみては

これから家の売却を考えているなら、今の家の価格を確認してみてはいかがでしょうか。

今は都市部を中心に、不動産価格が高騰しています。

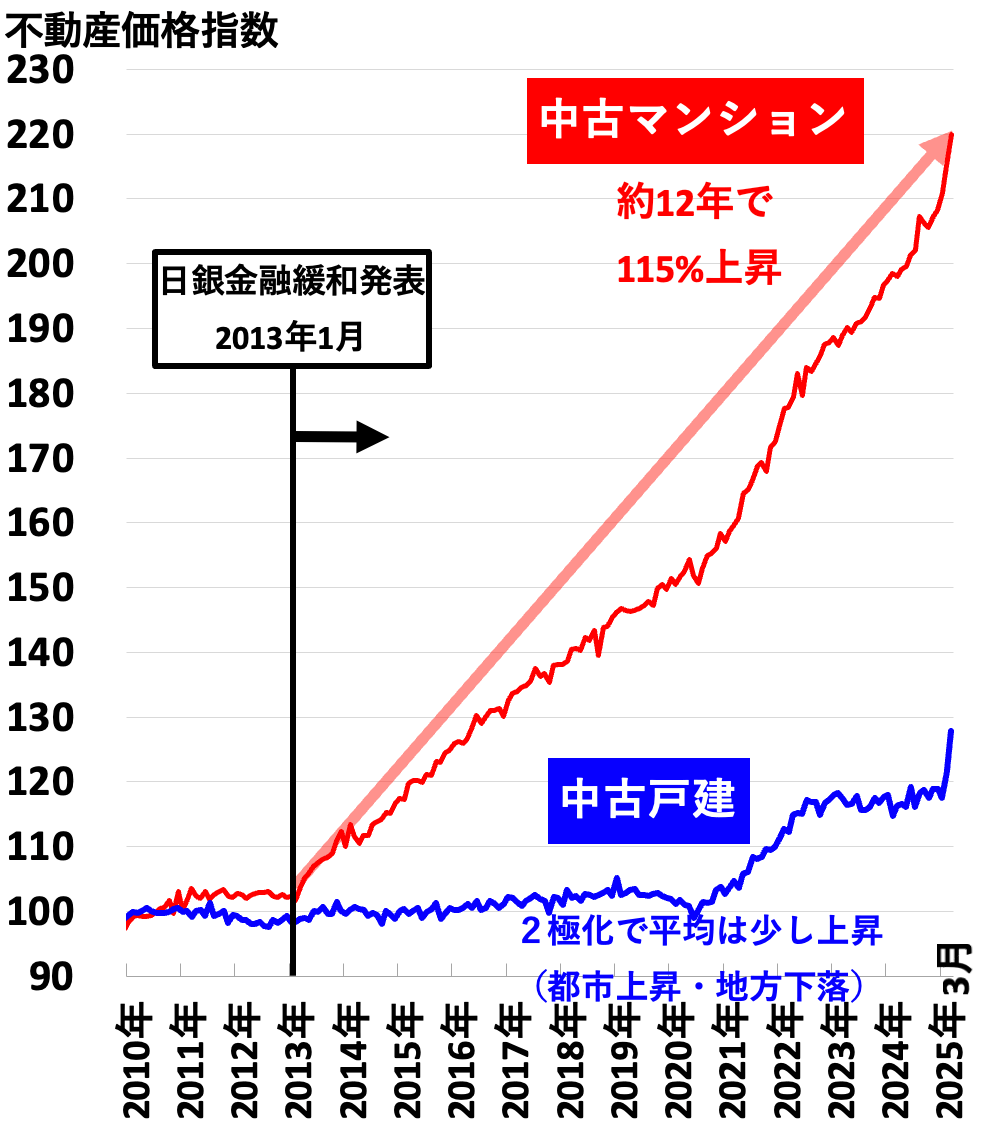

不動産価格指数(全国)

不動産価格指数とは

不動産相場の価格変動が純粋に分かる指数。国土交通省がアンケートで集めた年間30万件の成約価格を元に、ヘドニック法という統計計算でまとめたもの。3ヶ月前までのデータが毎月末頃に公表される。2010年の平均を100として算出。

中古マンションは約12年で115%も値上がりしています。

一戸建ても、平均では値上がりしていないように見えますが、都市近郊は値上がりしています。

エリアによっては1年で数百万円も価格が上がっている可能性も。

家の価格を正確に知るためには、不動産会社に無料査定を依頼するのが一般的です。

不動産会社の心当たりがなければ、一括査定サイトを利用すると便利です。

一括査定サイトの定番3社

一括査定サイトは主要なものだけでも10社以上ありますが、定番はほぼ決まっています。 一括査定サイトの定番となっている3社はこちら。 この3社以外についてはこちらにまとめています。

-

おすすめ1位

すまいValue - 査定実績:

- 101万件(2016年開始)

- 不動産会社数:

- 大手6社(全国835店舗)

実績 5.0 不動産会社 4.5 運営会社 5.0 大手6社が共同で運営する一括査定サイト。6社といっても全国835店舗あるため、ほぼ全ての地域をカバーしています。売却実績も豊富で、特に首都圏では家を売却した3人に2人がこの6社を利用しているほど。首都圏以外でもほとんどの都市で、三井・住友・東急の3社が実績トップを独占しています。

2025年現在、大手6社は他の一括査定サイトからほぼ撤退したため、これら大手に査定を依頼できる唯一の一括査定サイトとして定番になっています。

簡易査定を選べば郵送やメールで概算価格の査定が可能。

さらに詳しくはこちら⇒すまいValueの詳細 -

おすすめ2位

SRE不動産(旧ソニー不動産)- 査定実績:

- (2014年開始)

- 不動産会社数:

- 売主側1社(買主側多数)

- 運営会社:

- SREホールディングス(東証PRM)

実績 4.0 不動産会社 4.0 運営会社 5.0 すまいValueと合わせて利用したいのが、SRE不動産(旧ソニー不動産)。ただし利用できるエリアは首都圏と関西圏のみ。

あのソニーが始めた不動産会社で、大手で唯一のエージェント制を採用。他の不動産会社が積極的に買主を探してくれるため、高値でスムーズに売れやすいメリットがあります。またAI査定に定評があり、千社以上に技術を提供するほど。まずメールで概算価格だけ査定できます。

さらに詳しくはこちら⇒SRE不動産の詳細管理人のコメント

エージェント制は売主だけ担当し、買主は他の不動産会社が探すため、複数に売却を依頼するのに近い効果が期待できます。ただし一括査定でなく1社だけの査定なので、すまいValueとセットで利用がオススメ。

-

おすすめ3位

HOME4U - 査定実績:

- 累計65万件(2001年開始)

- 不動産会社数:

- 2,500社

- 運営会社:

- NTTデータ・スマートソーシング

実績 5.0 不動産会社 4.0 運営会社 4.0 日本初の不動産一括査定サイト。2001年のサービス開始から累計で査定実績55万件と実績は十分です。運営はNTTデータ(東証プライム上場)のグループ会社なので安心。

不動産会社は大小バランスよく登録されており、幅広く査定を依頼できます。机上査定を選ぶと郵送やメールで査定可能。

さらに詳しくはこちら⇒HOME4Uの詳細管理人のコメント

HOME4Uでは査定依頼の記入欄が多く、自然と査定精度が高くなる仕組み。

ちなみに記入した内容は、後で不動産会社と話すときに修正できます。

あまり悩まずとりあえず現時点の希望を書いておけば問題ありません。

不動産会社はかなり絞られて紹介されるので、なるべく多くに査定を依頼すると良いでしょう。

【公式サイト】すまいValue

【公式サイト】SRE不動産

【公式サイト】HOME4U

各エリアで最適な組み合わせ

あなたのエリアで最適な一括査定サイトの組み合わせはこちら。