「不動産を売却したら、確定申告するの?」

不動産売却で確定申告についてお悩みですね。

そんなあなたに、簡単に判断できる『簡易診断』を用意しました。

またこの記事では、多くの人が間違える「利益(譲渡所得)」と「税金の特例」についても解説。

さらに確定申告を簡単に済ませる方法も解説しました。

あなたの確定申告の悩みがスッキリ解決するために、この記事がお役に立てば幸いです。

この記事のもくじ

【簡易診断】確定申告が必要・した方が良い・不要

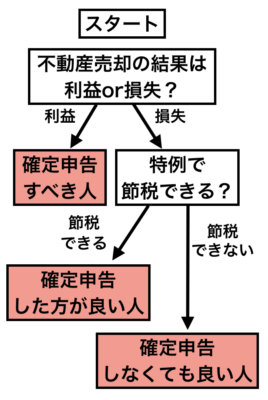

不動産を売却したときに、確定申告は次の3つのタイプに分けられます。

それぞれの違いは次の簡易診断を参考にしてください。

【簡易診断】

あなたは確定申告するべき?

※あくまで簡易診断ですので、詳細は税理士や税務署に確認して下さい。

それぞれのタイプについて解説します。

タイプ1. (絶対に)確定申告すべき人

利益(譲渡所得)があれば確定申告が必要

不動産を売却して、利益(譲渡所得)があれば確定申告が必要です。

なぜなら利益(譲渡所得)があれば申告の義務があり、申告しないと違法行為になるため。

納税は憲法に定められた国民の義務で、確定申告は納税とセットなので、確定申告も必ずしなくてはいけません。

【参考】国税庁・納税の義務

利益(課税所得)があるのに確定申告をしないと、後で税務調査で見つかって税金を徴収されるだけでなく、延滞分の利息、罰金(追徴課税)を課される恐れがあります。

ハウス

ハウス 利益があれば確定申告しないといけないんだね!

家博士

家博士 注意したいのは、利益の計算を間違えてしまい申告しなかった場合も罪に問われること。

利益の計算は間違えやすいから注意しよう。

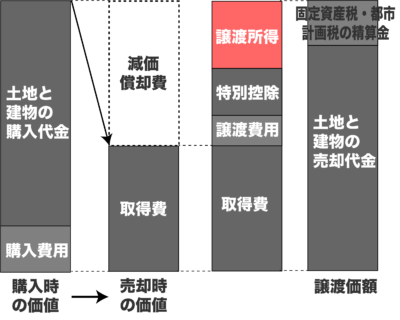

間違えがちな利益(譲渡所得)の計算方法

不動産の売却で間違いやすい、利益(譲渡所得)の計算方法を解説します。

不動産売却の譲渡所得は、次の計算式で算出します。

- 譲渡価額…不動産の売却代金+精算金

- 取得費…売却した不動産を取得した際の費用

- 譲渡費用…不動産を売却した際の費用

- 特別控除…税金の特例で控除される額

【参考】国税庁・No.3202 譲渡所得の計算のしかた(分離課税)

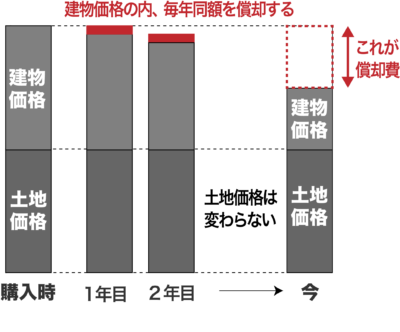

取得費は減価償却を考慮する

間違いがちなのが取得費。

取得費は購入代金でなく、減価償却も考慮します。

取得費 = 購入代金 − 減価償却費

減価償却は、建物が古くなって価値が減る分で次のイメージ。

新築で購入した場合の計算式

新築で購入した場合、減価償却費は次の計算式で算出します。

減価償却費 = 購入代金(建物のみ)× 0.9 × 償却率 × 経過年数

償却率は建物の構造によって変わり、新築の居住用不動産では、戸建て(木造)0.031、マンション(鉄筋コンクリート造)0.015です。

購入代金が不明なら売却代金の5%でも可

なお購入代金が不明な場合は「売却代金×5%」にもできますが、譲渡所得が高額になってしまう恐れがあります。

ハウス

ハウス 減価償却費を計算するときの購入代金は、建物部分のみの代金を使うんだね

家博士

家博士 建物の価格を分ける計算が難しいんだ。

あと中古住宅はもっと複雑だね。

減価償却はかなり難解なので、こちらの記事で詳しく解説しています。

減価償却と償却費は税金の計算に必要です。家を売ったときの減価償却について、具体例で分かりやすく解説します。

ハウス

ハウス じゃあ計算して、税金が無ければ確定申告しなくて良いんだ。

家博士

家博士 そうだね。

ただし税金の特例を使って税金が無い人も、確定申告だけは必要なんだ。

特例で税金が無い人も確定申告は必要

特例を使って税金が無い人も、確定申告は必要です。

なぜなら確定申告をしないと税金の特例を利用できないため。

例えば自宅を売却した場合、多くの人は「3,000万円の特別控除」(詳細は後述)で非課税になりますが、確定申告が必要です。

もし確定申告しないと、特例が利用できず後から税務調査で指摘される恐れも。

国税庁のサイトでは、次の様に表現されています。

確定申告が必要な人

各種の所得金額の合計額(譲渡所得や山林所得を含む。)から、所得控除を差し引き、その金額(課税される所得金額)に所得税の税率を乗じて計算した税額から配当控除額を差し引いた結果、残額のある方は、確定申告書の提出が必要です。

(注)上記に当てはまらない方であっても、上場株式等に係る譲渡損失と配当所得等との損益通算及び繰越控除の特例の適用を受ける方などは確定申告書の提出が必要です。引用元: 国税庁・確定申告が必要な方とは

ハウス

ハウス 特例って何があるの?

家博士

家博士 自宅を売却したときは、3,000万円の特別控除が使えるね。

他にもいくつかあるよ。

利益がある場合に使える特例

3,000万円の特別控除

もっとも多くの人が使える特例がこれ。

マイホームを売却した場合に、所有期間に関係なく譲渡所得から3,000万円まで控除できる特例です。

- 自分が住んでいる家屋を売るか、家屋と一緒にその敷地(借地権含む)を売ること。ただし、以前に住んでいた場合は、住まなくなった日から3年目の12月31日までに売ること。ただし、建物を取り壊した場合は、次の2つを満たした場合のみ認められる。

- 土地の売買契約が、建物を取り壊した日から1年以内に締結され、かつ住まなくなった日から3年目の12月31日までに売ること。

- 建物を取り壊してから譲渡契約を締結した日まで、その敷地を貸し駐車場など他の用途に使用していないこと。

- 売った年の前年及び前々年にこの特例又はマイホームの買い替えやマイホームの交換の特例、もしくはマイホームの譲渡損失の特例などを利用していないこと。

- 親子や夫婦など特別の関係がある人に対して売ったものでないこと。

- 別荘など、主に趣味や保養のために所有する建物でないこと。

- 一時的な仮住まいやこの特例を目的に入居した建物でないこと。

【参考】国税庁・No.3302 マイホームを売ったときの特例

軽減税率の特例(10年超)

所有期間が10年を超えるマイホームを売却した場合に、譲渡所得の税額を通常よりも低い税率で計算できる特例です。

【参考】国税庁・No.3305 マイホームを売ったときの軽減税率の特例

買い換え(交換)の特例

マイホームを買い換える際に売却価格より高い家に買い換えると、売却時の譲渡益に対する課税を将来に繰り延べられる特例です。

この特例はあくまでも「課税を将来に先延ばしする」ものなので、非課税になるものではありません。

【参考】国税庁・No.3355 特定のマイホームを買い換えたときの特例

被相続人の居住用財産(空き家)を売ったときの特例

相続や遺贈によって取得した空き家を売却した場合に、譲渡所得から3,000万円まで控除できる特例です。

【参考】国税庁・No.3306 被相続人の居住用財産(空き家)を売ったときの特例

その他特殊な場合の特例

上記の他に、特殊な売買で使える特例もあります。

- ●収用等により土地建物を譲渡した場合

- 5,000万円の特別控除の特例

【参考】国税庁・No.3552 収用等により土地建物を売ったときの特例 - ●特定土地区画整理事業などのために土地を売った場合

- 2,000万円の特別控除の特例

- ●特定住宅地造成事業などのために土地を売った場合

- 1,500万円の特別控除の特例

- ●平成21年及び平成22年に取得した国内にある土地を譲渡した場合

- 1,000万円の特別控除の特例

【参考】国税庁・No.3225 平成21年及び平成22年に取得した土地等を譲渡したときの1,000万円の特別控除 - ●農地保有の合理化などのために土地を売った場合

- 800万円の特別控除の特例

- ●低未利用土地等を売った場合

- 100万円の特別控除の特例

【参考】国税庁・No.3226 低未利用土地等を譲渡した場合の長期譲渡所得の特別控除

ハウス

ハウス ところで税金ってどのくらいなの?

家博士

家博士 税率は所有期間によって違って、5年超で半分になるんだ。

税率は5年超で半分になる

不動産売却時の譲渡所得の税率は所得金額に応じてではなく、売却した不動産の所有年数によって変わります。

所有年数とは、売却した年の1月1日時点で、何年所有していたか。

所有期間が10年を超えると、軽減税率の特例を選択することもできます。

| 所有期間 | 短期譲渡所得 (1月1日で5年以下) | 長期譲渡所得 (1月1日で5年超) | 長期の軽減税率特例 (1月1日で10年超で特例を選択する場合) |

|---|---|---|---|

| 税率 (所得税) |

30.63% | 15.315% | 6千万円以下分:10.21% 6千万円超分:15.315% |

| 税率 (住民税) |

9.0% | 5.0% | 6千万円以下分:4.0% 6千万円超分:5.0% |

| 税率 (合計) |

39.63% | 20.315% | 6千万円以下分:14.21% 6千万円超分:20.315% |

ハウス

ハウス 5年を超えるかで税率が全然違うんだね!

家博士

家博士 そうなんだ。長い期間住んでいるほど、税率は低くなる。

参考:No.3211 短期譲渡所得の税額の計算・国税庁

参考:No.3208 長期譲渡所得の税額の計算・国税庁

参考:No.3305 マイホームを売ったときの軽減税率の特例

不動産売却での所得税については、こちらの記事でも詳しく解説しています。

家を売った時の税金について、知っておくべき知識をまとめました。家を売るのが初めての人でも、税金についてよく分からなくても、この記事を読めば安心!! 家が値下がりして損した場合は税金が戻ってきます!

税金を少しでも活かすならふるさと納税で

特例を利用しても税金がある場合は、ふるさと納税を利用してみましょう。

ふるさと納税についてはこちらの記事で解説しています。

不動産を売却して利益があると、ふるさと納税の上限額が上がります。不動産売却とふるさと納税の上限額について、考え方や計算方法、不明点がある場合の問合せ先についてまとめました。

ハウス

ハウス じゃあ、税金が無くて、特例も使わない人は確定申告しなくて良いんだね。

家博士

家博士 ただ売却で損失がある人は、節税のために確定申告した方が良いよ。

タイプ2. (節税のために)確定申告した方が良い人

不動産の売却で損失があり、特例で節税できる人は確定申告した方が良いでしょう。

節税に使える特例は次の2つがあります。

損失がある場合に使える特例

マイホームを買換えた場合の譲渡損失の損益通算及び繰越控除の特例

マイホーム買換え時に古い家の売却で譲渡損失が出た場合、損失分をその年の給与所得など他の所得から控除(損益通算)できる特例です。

損益通算で控除しきれなかった譲渡損失については、譲渡の年の翌年以降3年以内に繰り越して控除できます。

【参考】国税庁・No.3370 マイホームを買換えた場合に譲渡損失が生じたとき(マイホームを買換えた場合の譲渡損失の損益通算及び繰越控除の特例)

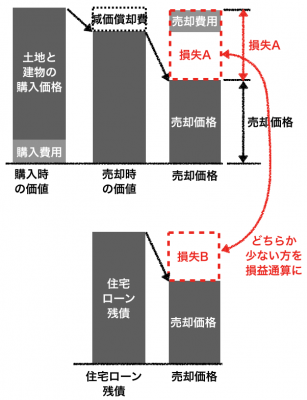

特定のマイホームの譲渡損失の損益通算及び繰越控除の特例

住宅ローンが残っているマイホームを住宅ローン残高以下の価格で売却して譲渡損失が出た場合、損失分をその年の給与所得など他の所得から控除(損益通算)できる特例です。

損益通算できる譲渡損失は、次の損失Aと損失Bの少ない方です。

この特例も損益通算で控除しきれなかった譲渡損失については、譲渡の年の翌年以降3年以内に繰り越して控除できます。

【参考】国税庁・No.3390 住宅ローンが残っているマイホームを売却して譲渡損失が生じたとき(特定のマイホームの譲渡損失の損益通算及び繰越控除の特例)

家を売っても住宅ローンが返せないオーバーローンでは、損失の一部が税金が戻ります。確定申告で少しでも損失を取り戻しましょう。

ハウス

ハウス 普通は損失があっても税金が戻らないの?

家博士

家博士 不動産売却の税金は、分離課税だからね。

不動産売却の譲渡所得は分離課税

税金の計算方法は「総合課税方式」と「分離課税方式」の2種類があり、不動産売却の譲渡所得は「分離課税方式」です。

分離課税方式は他の所得とは合算せず、それぞれの所得金額に税率をかけて税額を出すもの。

一方で総合課税方式は、給与所得など各所得の合計額に税率をかけて税額を計算するもの。

この方法は累進課税と言って、所得が増えるにつれて税率も上がります。

不動産売却の場合、一時的な収入かつ高額となることもあるため、他の所得とは合算しない分離課税方式となっています。

ハウス

ハウス じゃあ特例が使えれば、売却で損しても税金が戻ってくるんだね。

少しは良いこともあるのか。

家博士

家博士 特例は所有期間が5年超など適用条件があるから、きちんと確認しておこう。

タイプ3. (全く)確定申告しなくて良い人

不動産を売却しても確定申告が不要な人は、次の2つが両方当てはまる人です。

- 売却で損失があり、特例を使わなくても税金が無い

- 売却の損失で節税する特例が使えない(使わない)

かつ

ハウス

ハウス 少しでも利益があれば確定申告が必要なんだね。

家博士

家博士 あと一応知っておきたいのは、確定申告が不要でも問い合わせがイヤなら申告しても良いってことだね。

確定申告しないと問合せがある場合も

確定申告しない場合は後で税務署から問い合わせの電話が来ることもあります。

なぜなら税務署は全ての不動産売買を把握しており、税務調査が必要か確認するために電話することがあるため。

こうした電話が嫌なら、あえて確定申告しても良いでしょう。

ハウス

ハウス もし税務署から問い合わせの電話が来たら、どうすれば良いの?

家博士

家博士 問い合わせが来ても、必要書類を見せれば問題ないから大丈夫。あまり心配しなくて良いよ。

ここまで確定申告の必要性について解説してきました。

次に確定申告を簡単に済ませる方法を解説します。

確定申告の概要と簡単に済ませる方法

確定申告とは

確定申告とは、1年間(1月1日〜12月31日)の所得にかかる税金を計算して納税する手続き。

税金とは所得税および復興特別所得税で、申告と同時に納税します。

他に地方に納める住民税もありますが、確定申告を国税庁に提出すれば、地方自治体にも共有され、後日納税通知書が送ってきます。

ハウス

ハウス でもサラリーマンは確定申告しないよね?

家博士

家博士 サラリーマンなど給与収入は源泉徴収で会社が毎月申告・納税しているんだ。

あとは年末調整で必要な手続きが済むから、確定申告は免除されているよ。

確定申告の時期

確定申告の時期 : 翌年2月16日〜3月15日

※最終日が土曜日・日曜日の場合は繰り下げて月曜日までとなる

不動産を売却した翌年の申告期間内に手続きします。

確定申告の方法

確定申告は必要書類を準備して、期間内に税務署へ提出します。

税務署が開いているのは平日のみで、申告期間中は土曜日も開いていることもありますが、混雑しがちです。

ハウス

ハウス 忙しいと書類を窓口まで持って行くのも一苦労だし、そもそも申告書を作成するのも難しそう…

家博士

家博士 そんなときは、インターネットで申告書を作成してプリントアウト+郵送が簡単でおすすめだよ

簡単な方法は『ネットで作成して郵送』

国税庁ホームページ内の「確定申告書作成コーナー」では、ガイドに沿って金額を入力していくだけで税額が自動で計算され、申告書が作成できます。

データ保存機能もあるので、途中で作成を中断してもOK。

できあがった申告書を印刷し管轄の税務署へ郵送すれば、窓口へ行かずに確定申告の手続きが済みます。

ハウス

ハウス e-taxの方が簡単じゃないの?

家博士

家博士 e-taxも年々使いやすくなっている。

スマホにアプリを入れたりする作業が苦手じゃなければ、e-taxもありだね。

【参考】国税庁・e-Tax

確定申告の際に必要な書類

不動産売却時の特例を受けるためには、申告書の他にいくつか必要な書類があります。

- 軽減税率の特例(10年超)

- 売却したマイホームの登記事項証明書(原本)

- 買い換え(交換)の特例

- 売却したマイホームの登記事項証明書(原本)、売買契約書の写し

購入したマイホームの登記事項証明書(原本)、耐震基準適合証明書など(築25年超の中古建築物の場合) - マイホームを買換えた場合の譲渡損失の損益通算及び繰越控除の特例

- 売却したマイホームの登記事項証明書(原本)

購入したマイホームの登記事項証明書(原本)、住宅借入金(住宅ローン)等の残高証明書 - 特定のマイホームの譲渡損失の損益通算及び繰越控除の特例

- 売却したマイホームの登記事項証明書(原本)、住宅借入金(住宅ローン)等の残高証明書(譲渡契約締結日の前日のもの)

このように、どの特例を受けるかによっても必要書類は変わります。

不備とならないようにしっかり準備しておきましょう。

またお堅いイメージのある税務署ですが、不明点など問合せれば丁寧に教えてもらえます。

分からないことがあれば税務署に問合せてみましょう。

まとめ

ここまで不動産の売却で、確定申告が必要か判断する基準について解説してきました。

まとめると

- (絶対に)確定申告すべき人

→利益(譲渡所得)があればコレ - (節税のために)確定申告した方が良い人

→損失があり特例で節税できる人はコレ - (全く)確定申告しなくて良い人

→損失があり特例が利用できない人はコレ

あなたの不動産売却と確定申告のお悩みが解決できることをお祈りしております!

もしこれから家の売却を考えているなら、まず今の家の価格を確認してみてはいかがでしょうか。

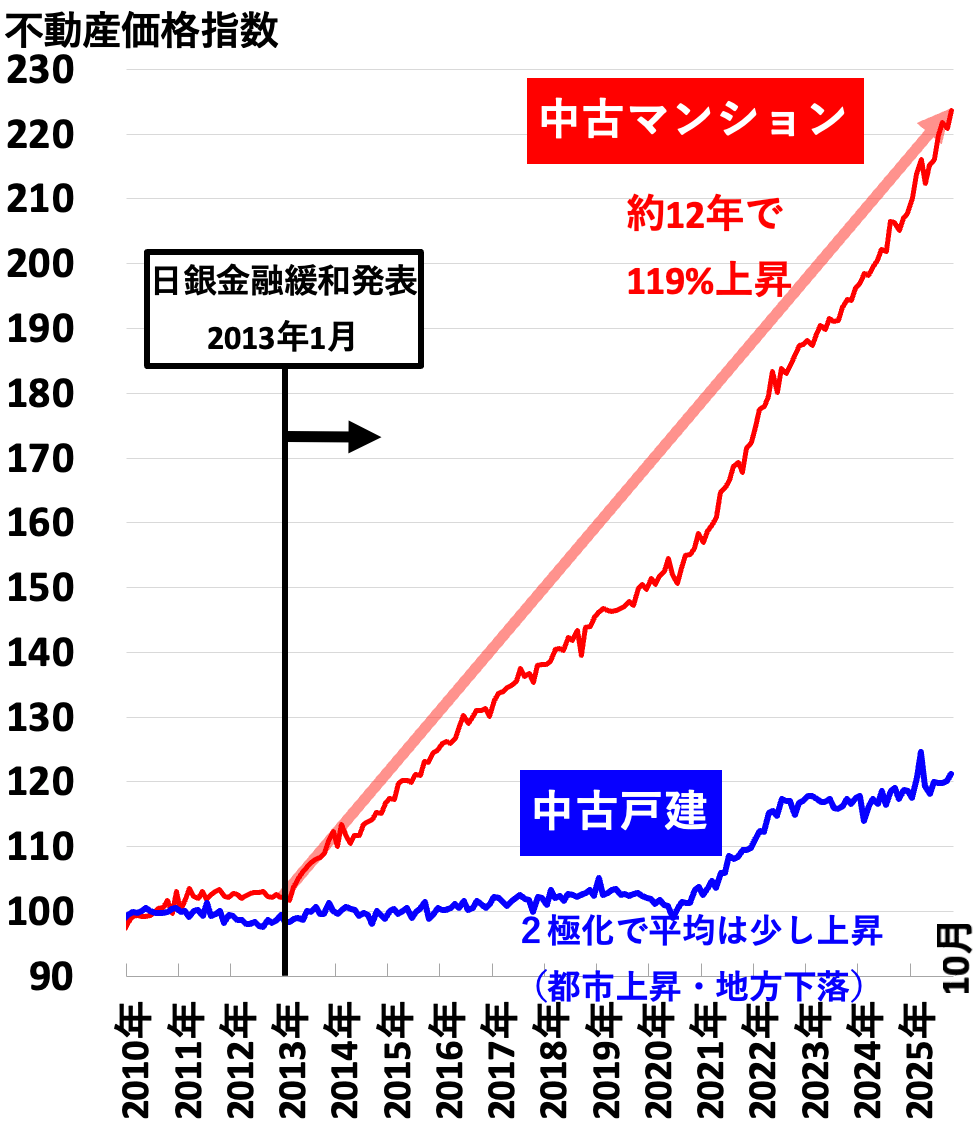

今は都市部を中心に、不動産価格が高騰しています。

不動産価格指数(全国)

不動産価格指数とは

不動産相場の価格変動が純粋に分かる指数。国土交通省がアンケートで集めた年間30万件の成約価格を元に、ヘドニック法という統計計算でまとめたもの。3ヶ月前までのデータが毎月末頃に公表される。2010年の平均を100として算出。

中古マンションは約12年で+119%、つまり2倍以上に値上がりしています。

戸建ては上昇していないように見えますが、これは都心部の戸建てが上昇している分を、地方の戸建ての値下がりが打ち消しているため。

戸建ては立地によって、価格の2極化が進んでいます。

家の価格を正確に知るためには、売買実績が豊富な不動産会社3社以上に無料査定を依頼しましょう。

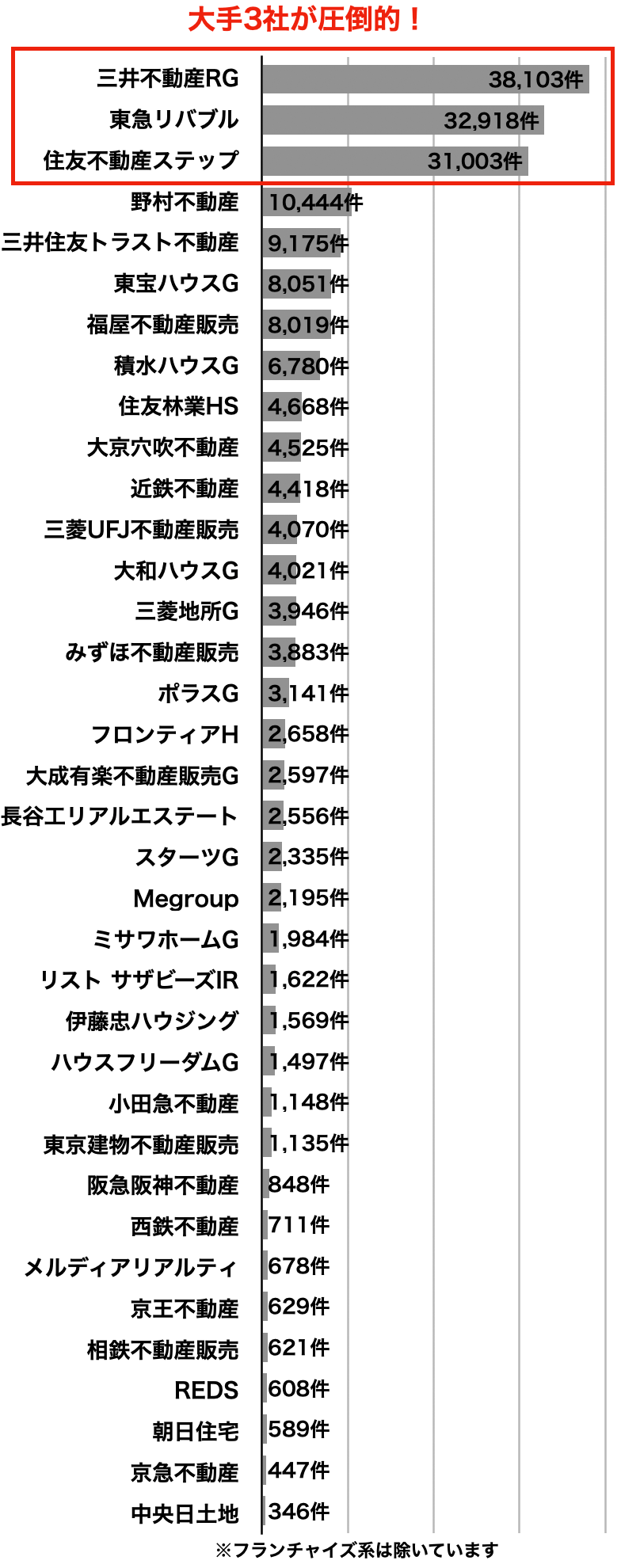

実績は大手3社が強い

売買仲介件数ランキング上位36社

(2025年3月)

不動産売却の実績は、大手3社に偏っています

三井のリハウス・東急リバブル・住友不動産ステップの3社は、仲介件数が3万件を超えており、大手の中でも圧倒的。

都市部で査定を依頼するなら、これら大手3社を中心に考えると良いでしょう。

ハウス

ハウス 大手3社は別格だね。

家博士

家博士 3社もそれぞれ特徴があるから、解説しよう。

【大手1】三井のリハウス

39年連続で売買仲介件数1位

(首都圏166、関西圏45、中部圏25、札幌9、東北6、中国9、九州9)

三井のリハウスは、39年連続で売買仲介件数1位と業界を代表する不動産会社。

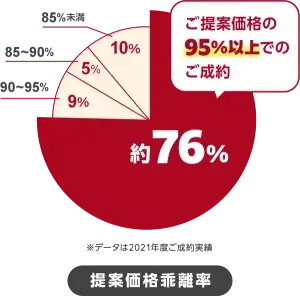

独自の査定システムは精度が高く、売主の約76%がほぼ提案価格(提案の95%以上)で成約しています。

多くの購入希望者を抱えるため早く売れることも強みで、売主の65%が2ヶ月以内に成約するほど。

また担当者のレベルが高いことにも定評があり、顧客満足度は96%と高評価です。

家博士

家博士 業界を代表する会社だから、初めての売却ならまず話を聞いてみると良いよ。

他と比較する基準にもなるからね。

⇒三井のリハウス

三井のリハウスは39年連続で売買仲介件数1位と、業界を代表する大手不動産会社。ただし3つの注意点があります。あなたが家の売却を任せて大丈夫か、注意点と評判を分かりやすく解説します。

【大手2】東急リバブル

東急沿線や大型案件に強み

- 店舗数 226店舗

(首都圏145、関西圏45、名古屋12、札幌10、仙台6、福岡8)

東急リバブルは東急電鉄系の不動産会社ですが、全国に店舗を持つのが特徴。

東急電鉄沿線はもちろん、法人営業や投資物件にも強みを持っています。

東急リバブルは不動産の売買実績でトップ3の1社。しかし注意点もあります。東急リバブルを利用する前に知るべき注意点・メリット、そして実際に利用した人の評判をまとめました。

【大手3】住友不動産ステップ

熱心な営業スタイルに定評

- 店舗数 199店舗

(首都圏110、関西圏55、中部東海10、北海道8、東北3、中国7、九州6)

住友不動産ステップ(すみふの仲介ステップ)は、営業マンの熱心な営業スタイルに定評があります。

現在の購入希望者の登録数も公開しており、常に2万人を超える希望者が登録。

自社ホームページの月間来訪者数は300万件以上、登録物件数は2万8千件以上と十分なスケールメリットもあります。

家博士

家博士 クールな営業より人情深く熱心な営業が好みなら、他より出会える可能性が高いかも。

住友不動産ステップ「すみふの仲介 ステップ」は、売買仲介件数が業界2位の大手。家の売却ならぜひ候補に入れたい1社ですが、注意点もあります。住友不動産ステップのメリットと注意点を分かりやすく解説、そして利用者の評判を紹介します。

大手にまとめて査定を依頼するなら「すまいValue」

大手3社にまとめて無料査定を依頼するなら、一括査定サイトの「すまいValue」が便利。

すまいValueは、大手上位6社(三井のリハウス・東急リバブル・住友不動産ステップ・野村の仲介+・小田急不動産・三菱地所の住まいリレー)が共同運営する一括査定サイトです。

ハウス

ハウス とりあえず大手3社に査定を依頼すれば良いの?

家博士

家博士 売却予定なら個人の相性もあるから、大手3社以外と比較した方が良い。

首都圏・関西圏ならエージェント制のSRE不動産(旧ソニー不動産)、それ以外なら地域で実績No.1の会社にも査定を依頼しよう。

SRE不動産(旧ソニー不動産)

売主だけを担当するエージェント制

大手と比較するならSRE不動産(旧ソニー不動産)が良いでしょう。

なぜならSRE不動産は、大手で問題になりがちな両手仲介が無いため。

(※両手仲介とは売主と買主を同じ不動産会社が担当すること。大手は顧客を多く抱えるため、自然と両手仲介が多くなる。)

SRE不動産は、業界初のエージェント制で売主だけを担当。

買主は無数にある他の不動産会社が積極的に探します。

結果として、大手にも劣らない販売力で、早く高く売れやすいことが最大のメリット。

ただし営業エリアは首都圏・関西圏限定です。

家博士

家博士 SRE不動産は業界でも両手仲介無しで知られているから、他社が競って営業してくれる。

大手と話を聴き比べて、自分に合ってる方を選ぶと良いよ。

SRE不動産(旧ソニー不動産)の口コミや評判、裏事情などから、あなたがソニー不動産を利用すべきなのか徹底評価しました。

その他エリアは地域No.1を探す

大手やSRE不動産の営業エリア外なら、地域で実績No.1の不動産会社を中心に選びましょう。

実績No.1の不動産会社は、実績をアピールしているのですぐに分かります。

不動産会社の心当たりがなければ、一括査定サイトをいくつか併用すると良いでしょう。

全国対応の主要な一括査定サイトとして次があります。

その他、主要な一括査定サイトはこちらでまとめています。

不動産一括査定サイト、主要16社を徹底比較し、ランキングでまとめました。