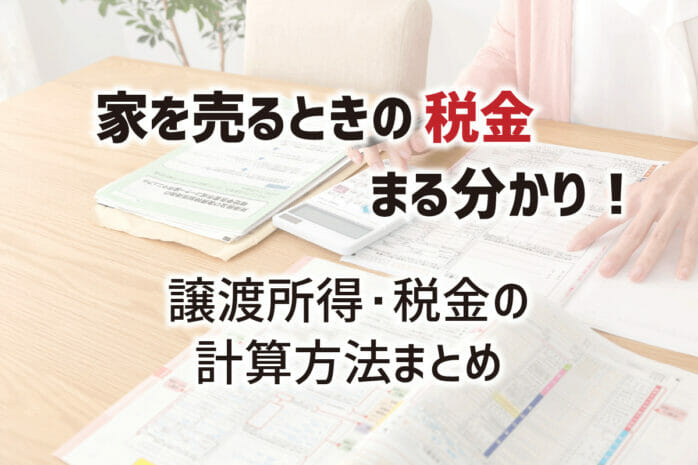

「家を売ると税金がかかるの?」

家の売却で、税金についてお悩みですね。

確かに家を売るのが初めてだと、税金なんて分からないのが普通です。

そんなあなたのために、家を売るときの税金について、ポイントをまとめて分かりやすく解説しました。

※あくまで実際の申告では、税理士や税務当局の窓口で確認してください。普通の売却で特に難しい内容でなければ、不動産会社の担当者でも教えてくれます。

都市部なら、大手トップ3社(三井のリハウス・住友不動産ステップ・東急リバブル)に無料査定を依頼して、話を聴き比べるのが定番。一括査定サイト「すまいValue

地方では大手3社の営業エリア外になるため、NTTグループの一括査定サイトHOME4U

信頼できる不動産会社が見つかれば、後は相談しながら安心して売却を進められます。

この記事のもくじ

家を売るときの税金4つのポイント

家を売るときの税金でまず知っておきたい4つのポイントはこちら

それぞれ解説します。

ポイント1. ほとんどの人は家を売っても税金はない

3,000万円の特例で非課税になる

ほとんどの人は、家を売っても税金(所得税・住民税)はありません。

なぜなら、マイホームを売却した場合は、3,000万円までの利益(譲渡所得)が非課税になるため。

(詳しくはこちらで後述します。)

【参考】No.3302 マイホームを売ったときの特例・国税庁

もし利益(譲渡所得)が3,000万円以上あれば、超えた分に課税されます。

また他にもいくつか特例があり、税金を控除できます。

特例には適用条件があるので、使えるかチェックして下さい。

3,000万円超でも節税方法はある

また3,000万円以上の利益(譲渡所得)がある場合も、他に節税方法があります。

詳しくは税理士や不動産会社に相談した方が良いでしょう。

ちなみに他の節税方法とは例えばこちら。

- 所有期間を延ばして税率を下げる

- 夫婦共有財産にして6,000万円まで控除する

- 買い替えで税金を繰り延べる

ハウス

ハウス 普通は税金は無いんだね。

なんだか拍子抜けしたよ。

家博士

家博士 特例の適用条件は必ず確認しようね。

ポイント2. しかし買い替えでは要注意

3,000万円の特例と住宅ローン控除は併用できない

しかし家を買い換える場合は要注意。

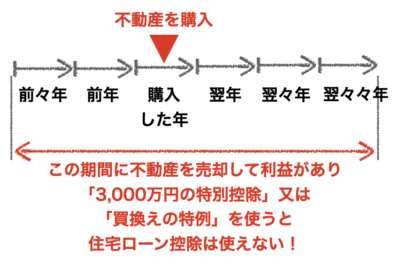

なぜなら「3,000万円の特例」と「新しい家の住宅ローン控除」が併用できないため。

買い替えでは、どちらが節税効果が高いか比較して、どちらか一方を選ぶしかありません。

ハウス

ハウス 買い替えは難しいんだね。

家博士

家博士 買い替えでは、節税効果が高い特例を選ぶ必要がある。

ケースによって色々なので、別記事で詳しく解説しているよ。

買い替えの税金について、詳しくはこちらをお読み下さい。

家の買換えで、住宅ローン控除(減税)は使えるのか? 最大400万円を損しないため、簡易判断チャートを元に税金対策について解説します。

ポイント3. 売却で損したら税金が戻る可能性も

家が値下がりして売却で損したら、税金が戻ってくる可能性があります。

具体的には次の2つのケース。

- 家の買い換えで、譲渡所得を計算すると損(譲渡損失)がある。

- 家を売る時に、住宅ローン残債の方が売却価格より高い。(オーバーローン)

どちらかであれば、売却で損した分を給与など他の収入から控除することで、所得税と住民税が戻ります。

これも適用条件があるので、詳しくはこちらとこちらで後述します。

ハウス

ハウス 家が値下がりしてガッカリだけど、少しは良いこともあるんだね。

家博士

家博士 そうだね。

損失は3年間繰り越すこともできるので、大きな金額でも大丈夫だよ。

ポイント4. どちらにしても確定申告が必要

特例を適用するには申告が必要

家を売って税金がある場合、または特例で税金がない場合、損してしまった場合、いずれにしても確定申告が必要です。

確定申告といっても、パソコンとプリンタがあれば簡単。

国税庁のホームページで記入して、プリントアウトし、郵送するだけです。

分からない場合は、税務署に行けば窓口で教えてくれます。

くわしくはこちらで後述しています。

ハウス

ハウス 税理士に依頼しなくても良いの?

家博士

家博士 金額が大きい場合や計算が苦手な場合は、税理士に依頼した方が良いね。

費用は数万円〜10万円くらいだよ。

でも特例で税金が無いなら、国税庁のページを読んで、自分で確定申告するのもありかな。

ハウス

ハウス 税理士にお願いするのはもったいないし、自分で計算するのも面倒だな…

家博士

家博士 まあ不動産会社の担当者でも教えてくれるよ。

これから家を売るなら、先に不動産会社を決めた方が良いかもね。

一括査定サイトの「すまいバリュー」などを利用して、先ず無料査定を依頼すると良いよ。

それでは実際に税金を計算する方法を、順番に分かりやすく解説します。

1 譲渡所得の計算方法

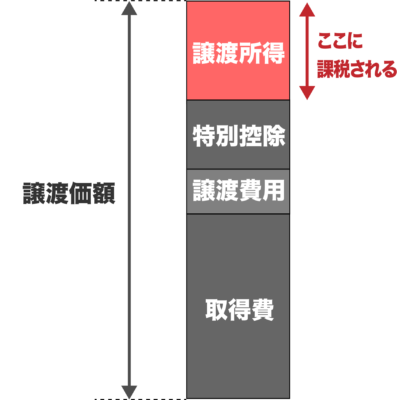

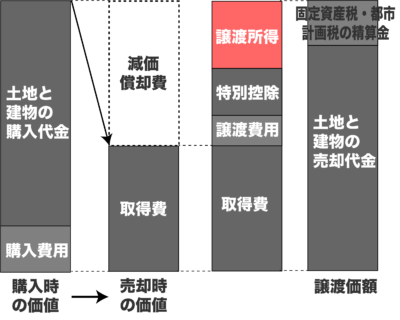

家を売ったときの利益を、正式には「(課税)譲渡所得」と呼びます。

譲渡所得は次の計算式を使います。

譲渡所得 = 譲渡価額−(取得費+譲渡費用)−特別控除

【参考】国税庁・令和2年譲渡所得の申告のしかた(記載例)

マイホームを売却した場合は、3,000万円の特別控除が利用できます。

ハウス

ハウス 漢字が多くて、頭がイタイよ

家博士

家博士 計算が苦手なら、不動産会社の担当者に聞いた方が早いかもね

それぞれ解説します。

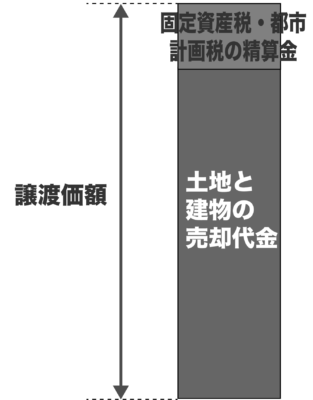

譲渡価額とは

譲渡価額は家を売った価格のことで、厳密には固定資産税・都市計画税の精算金も含みます。

譲渡価額 = 土地と建物の売却価格+固定資産税・都市計画税の精算金

ハウス

ハウス 精算金って何?

家博士

家博士 固定資産税と都市計画税は、1月1日時点の所有者が1年分を支払うから、引き渡し以降の分を売買時に精算するんだ

精算金についてはこちらを参考に

不動産売却で戻ってくるお金があります。しかし受け取るための手続きが必要だったり、少しの知識で金額が変わることも。家を売る前に知っておきましょう。

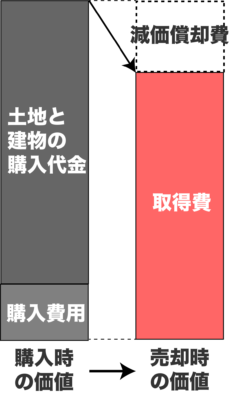

取得費とは

取得費の計算には2種類あり、次のどちらかを選ぶことができます。

- 取得費 = 譲渡価額×5%

- 取得費 = (土地と建物の購入価格 + 購入費用) − 減価償却費

購入金額がよく分からない場合は、「1.譲渡価額×5%」を使うことになりますが、特例を利用しても非課税にならない場合は、2の式を使えないか検討してみて下さい。

例えば、売買契約書を紛失した場合は、コピーや再発行する方法をこちらで説明しています。

家の売却で購入時の売買契約書がないと要注意です。売買契約書を紛失した場合の2つの注意点とその対策、契約書を再取得する方法をまとめました。

また、市街地化指数を利用する裏ワザもあります。

市街地価指数などを使って、当時の購入価格を推定計算する方法で、平成12年11月16日裁決で認められています。

市街地価指数とは、全国主要198都市で選定された宅地の調査地点について、年2回不動産鑑定士が指数化したもの。

昭和11年から旧日本勧業銀行が宅地価格を調査し、昭和34年から日本不動産研究所が承継し、有料web会員になると閲覧できます。

(計算式)売却金額×購入時の市街地価指数÷売却時の市街地価指数

公式サイトはこちら

⇒市街地価指数

ハウス

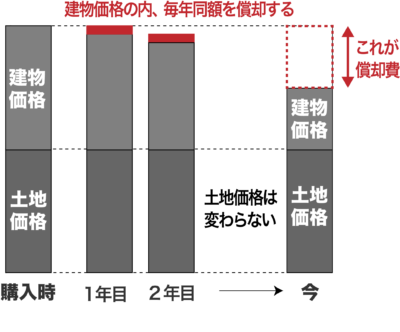

ハウス 減価償却費って何?

家博士

家博士 建物が古くなって価値が減った分のことだよ。

計算方法が決まっているよ

償却費=建物の取得価額×0.9×償却率×経過年数

経過年数は6ヶ月以上の端数を1年にし、6ヶ月未満の端数は切り捨て。

償却率は、建物の構造によって違い下記になります。

- 木造: 0.031

- 木骨モルタル: 0.034

- 鉄筋コンクリート: 0.015

- 鉄骨(肉厚3mm以下): 0.036

- 鉄骨(肉厚3〜4mm): 0.025

減価償却費の計算方法について、詳しくはこちらで解説しています。

減価償却と償却費は税金の計算に必要です。家を売ったときの減価償却について、具体例で分かりやすく解説します。

参考:No.3261 建物の取得費の計算・国税庁

参考:No.2100 減価償却のあらまし・国税庁

また「購入費用」とはこれらの合計です。

- 不動産会社への仲介手数料

- 登録免許税、登記手数料

- 不動産取得税

- 改築や増築の費用

- ローン保証事務手数料

- 固定資産税・都市計画税の精算金

- 建物付き土地を購入して、1年以内に建物を取り壊した場合はその撤去費

- ローンの開始から入居まで期間があいた場合は、その期間の金利、ローン保証料、団体信用生命保険料

譲渡費用とは

譲渡費用とはこれらの合計です。

- 不動産会社への仲介手数料

- 登録免許税、登記手数料

- 印紙税

- 測量などの費用

- 建物を取り壊して土地を売った場合は、建物の撤去費用

印紙税は無料にできる

ちなみに税金には売買契約書に貼る「印紙税」がありますが、売却時は売主分をコピーにすれば無料にできます。

詳しくはこちらをお読み下さい。

家を売るときの費用、税金を徹底解説しました! 知っておくとお得な裏技もあり。

特別控除とは

マイホームを売却した場合は、最高3,000万円まで譲渡所得を控除出来る(減らせる)という特例です。

「居住用財産を譲渡した場合の3,000万円の特別控除の特例」といいます。この特例を摘要するための条件はこちら。

- 自分が住んでいる家屋を売るか、家屋と一緒にその敷地(借地権含む)を売ること。ただし、以前に住んでいた場合は、住まなくなった日から3年目の12月31日までに売ること。ただし、建物を取り壊した場合は、次の2つを満たした場合のみ認められる。

- 土地の売買契約が、建物を取り壊した日から1年以内に締結され、かつ住まなくなった日から3年目の12月31日までに売ること。

- 建物を取り壊してから譲渡契約を締結した日まで、その敷地を貸し駐車場など他の用途に使用していないこと。

- 売った年の前年及び前々年にこの特例又はマイホームの買い替えやマイホームの交換の特例、もしくはマイホームの譲渡損失の特例などを利用していないこと。

- 親子や夫婦など特別の関係がある人に対して売ったものでないこと。

- 別荘など、主に趣味や保養のために所有する建物でないこと。

- 一時的な仮住まいやこの特例を目的に入居した建物でないこと。

ハウス

ハウス じゃあ家を売った価格が3,000万円以下なら、税金なんてかからないんだ

家博士

家博士 そうだよ。

特例の条件だけちゃんと確認しておこう

もし3,000万円の特例が使えない場合は、他にこの様な特例もあります。

被相続人の居住用財産(空き家)を売ったときの特例

相続や遺贈によって取得した空き家を売却した場合に、譲渡所得から3,000万円まで控除できる特例です。

【参考】国税庁・No.3306 被相続人の居住用財産(空き家)を売ったときの特例

収用等により土地建物を売ったときの特例

公共事業のために土地建物を売った場合、収用などの課税の特例が受けられるものです。

この特例には「1.対価補償金等で他の土地建物に買い換えたときは譲渡がなかったものとする特例」と、「2.譲渡所得から最高5,000万円までの特別控除を差し引く特例」の2つがあり、どちらか1つの特例が受けられます。

【参考】国税庁・No.3552 収用等により土地建物を売ったときの特例

平成21・22年に取得した土地等を譲渡した時の1,000万円の特別控除

平成21年中に取得した土地を平成27年以降に、平成22年中に取得した土地を平成28年以降に譲渡した場合に、譲渡所得から1,000万円を控除できる特例です。

【参考】国税庁・No.3225 平成21年及び平成22年に取得した土地等を譲渡したときの1,000万円の特別控除

買換え(交換)の特例

マイホームを買い換える際に売却価格より高い家に買い換えると、売却時の譲渡益に対する課税を将来に繰り延べられる特例です。

この特例はあくまでも「課税を将来に先延ばしする」ものなので、非課税になるものではありません。

譲渡所得の計算まとめ

譲渡所得の計算をまとめると、こちらのイメージになります。

2 譲渡所得にかかる税金の計算方法

家博士

家博士 譲渡所得が分かったら、次は譲渡所得にいくら税金がかかるかの計算だ

譲渡所得にかかる税金の計算方法はこちらです。

税額=譲渡所得×税率

税率は所有期間で大きく違う

譲渡所得には、所得税と住民税がかかり、所有していた期間で税率が変わります。

(所得税には復興特別所得税も含みます。)

期間とは、売却した年の1月1日時点で、5年所有していたかどうか。

さらに所有期間が10年を超えると、軽減税率の特例を選択することもできます。

| 所有期間 | 短期譲渡所得 (1月1日で5年以下) | 長期譲渡所得 (1月1日で5年超) | 長期の軽減税率特例 (1月1日で10年超で特例を選択する場合) |

|---|---|---|---|

| 税率 (所得税) |

30.63% | 15.315% | 6千万円以下分:10.21% 6千万円超分:15.315% |

| 税率 (住民税) |

9.0% | 5.0% | 6千万円以下分:4.0% 6千万円超分:5.0% |

| 税率 (合計) |

39.63% | 20.315% | 6千万円以下分:14.21% 6千万円超分:20.315% |

参考:No.3211 短期譲渡所得の税額の計算・国税庁

参考:No.3208 長期譲渡所得の税額の計算・国税庁

参考:No.3305 マイホームを売ったときの軽減税率の特例

ハウス

ハウス 5年を超えるかで税率が全然違うんだね!

家博士

家博士 そうなんだ。長い期間住んでいるほど、税率は低くなるよ

3 譲渡所得の税金で注意するポイント

譲渡所得の税金では、次の点に注意が必要です。

分離課税になる

譲渡所得の税金は、分離課税となります。

分離課税とは給与収入や事業収入とは別の枠で計算されるもの。

つまり事業などで損失があっても、譲渡所得と合計(損益通算)することはできないのです。

ハウス

ハウス 株の損とも合計できないの?

家博士

家博士 そうだよ。

ハウスくんって株やってるんだっけ(汗)

買い替えはローン控除に注意

はじめにもポイントとして挙げましたが、買い替えの場合、注意が必要なのは、新しい家のローン控除。

3,000万円控除の特例などを利用すると、その前3年・後2年を含む6年間に購入した家には、ローン控除を摘要できません。

詳しくはこちらを参考に

家の買換えで、住宅ローン控除(減税)は使えるのか? 最大400万円を損しないため、簡易判断チャートを元に税金対策について解説します。

ハウス

ハウス ローン控除と特例はどちらを選んでも良いの?

家博士

家博士 金額を計算して、お得な方を選べるよ。

買い替えで損した場合は税金が戻る

家の買い換えで、譲渡所得を計算した結果損している(譲渡損失がある)場合は、損失分を他の収入と合計(損益通算)することができます。

その結果、所得が減り、給与所得から天引きされている所得税・住民税について、支払いすぎた分だけ戻ってくるのです。

また損失が大きく、1年だけで損益通算できない場合は、翌年以降3年間繰り越すことも可能です。

この場合は所得控除の年だけ、新しい家の住宅ローン控除がうけられません。

正式には「マイホームを買換えた場合の譲渡損失の損益通算及び繰越控除の特例」と呼びます。

参考:No.3370 マイホームを買換えた場合に譲渡損失が生じたとき(マイホームを買換えた場合の譲渡損失の損益通算及び繰越控除の特例)・国税庁

詳しくはこちら

家の買換えで、住宅ローン控除(減税)は使えるのか? 最大400万円を損しないため、簡易判断チャートを元に税金対策について解説します。

ハウス

ハウス 家の買い替えでは、損をしても特例があるんだね。

家博士

家博士 買い替えだけでなく、オーバーローンの場合は売却するだけで特例があるよ。

オーバーローンでも税金が戻る

5年を超える長期所有で、住宅ローン全額が売却代金で返せないオーバーローンの場合、不足金額を他の収入と合計(損益通算)することができます。

その結果、所得が減り、給与所得から天引きされている所得税・住民税について、支払いすぎた分だけ戻ってくるのです。

また損失が大きく、1年だけで損益通算できない場合は、翌年以降3年間繰り越すことも可能です。

正式には、「特定のマイホームの譲渡損失の損益通算及び繰越控除の特例」と呼びます。

参考:No.3390 住宅ローンが残っているマイホームを売却して譲渡損失が生じたとき(特定のマイホームの譲渡損失の損益通算及び繰越控除の特例)・国税庁

この特例について詳しくはこちら

家を売っても住宅ローンが返せないオーバーローンでは、損失の一部が税金が戻ります。確定申告で少しでも損失を取り戻しましょう。

ハウス

ハウス 住宅ローンより安い価格でしか売れなかった人にはうれしいね

家博士

家博士 これも適用条件があるので、条件をよく確認してね。

必ず確定申告をすること

譲渡所得又は譲渡損失のどちらがある場合も、特例を適用するためには「確定申告」が必要です。

税金の計算に自信が無い場合は、税理士に依頼しましょう。

税理士は、不動産会社にお願いすれば紹介してくれます。

税理士の心当たりがなければ、こちらのような税理士紹介サービスもあります。

一応、確定申告について簡単に説明しておきますね。

確定申告の提出期間

翌年2月16日〜3月15日

(一般的な確定申告の提出期間です)

確定申告の提出方法

確定申告提出時の居住地を所轄する国税局へ提出

(こちらから郵便番号で確認できます。)

一番簡単でおすすめな確定申告提出方法は、

- 国税庁の確定申告専用サイトで記入してプリントアウト

- 郵送で所轄の税務署へ送付

という方法。

国税庁の確定申告専用サイトはこちらから

⇒国税庁サイト/所得税(確定申告書作成)

他にも、

- e-taxという電子申請

- 税務署の窓口に持参する方法

などの提出方法がありますが、郵送が一番簡単です。

確定申告について詳しくはこちら

不動産を売却すると、人によって確定申告が必要です。確定申告が必要かの判断や簡単に済ませる方法など、不動産売却と確定申告についてまとめました。

特例を利用しても税金がある場合は、ふるさと納税を利用してみましょう。

ふるさと納税についてはこちらの記事で解説しています。

不動産を売却して利益があると、ふるさと納税の上限額が上がります。不動産売却とふるさと納税の上限額について、考え方や計算方法、不明点がある場合の問合せ先についてまとめました。

まとめ

ここまで家を売った場合の譲渡所得と税金の計算について解説しました。

多額の譲渡所得がある場合は税理士に相談する方が良いでしょう。

ですがそこまで大きな金額では無い場合、不動産会社の担当者でも可。

特例を利用して非課税になる場合でも確定申告は必要なので、売却の翌年に忘れず申告しましょう。

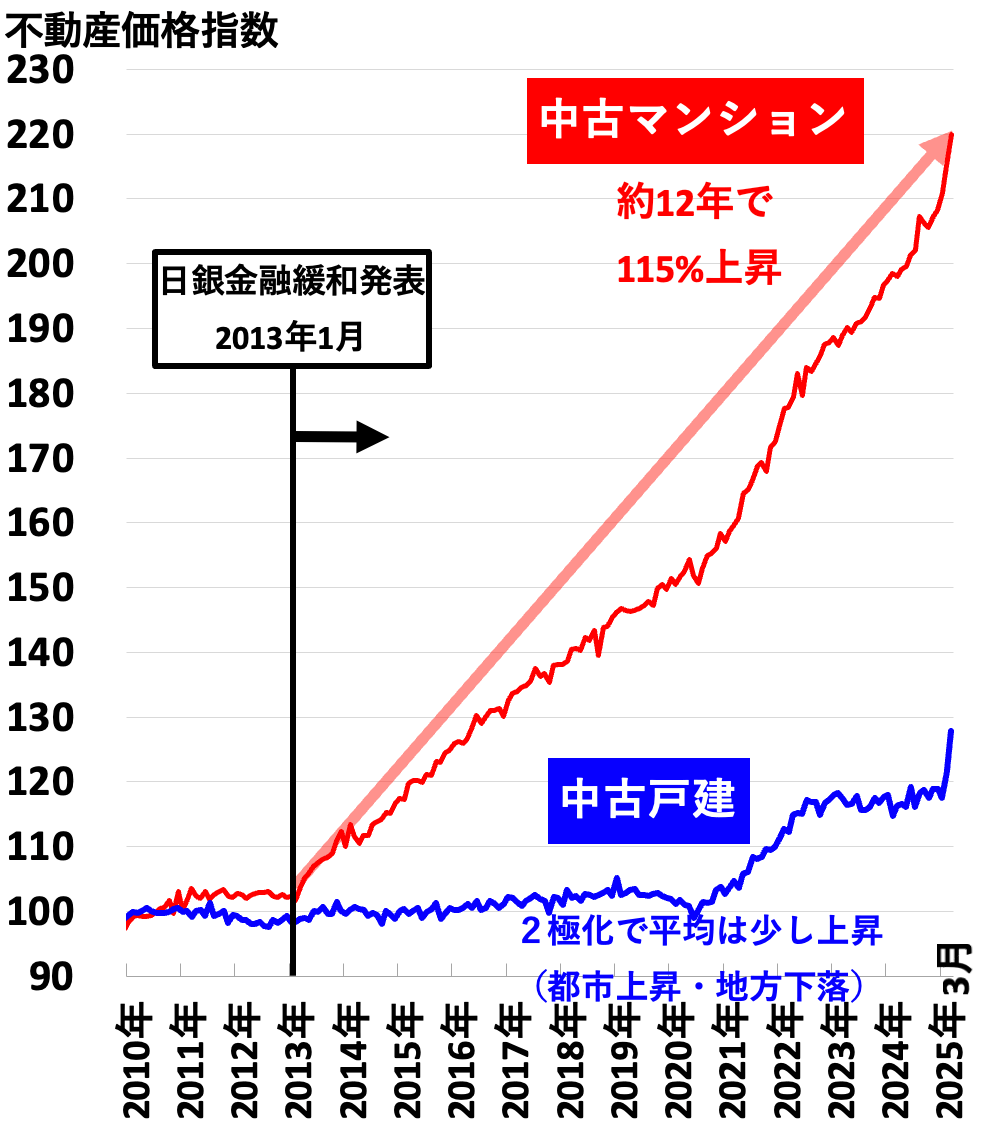

今は不動産価格が高騰している

今は都市部を中心に不動産価格が高騰しています。

不動産の売却を考えているなら、まず今いくらで売れるのか正確な価格を確認しましょう

この1年で数百万円値上がりしているかもしれません。

不動産価格指数(全国)

不動産価格指数とは

不動産相場の価格変動が純粋に分かる指数。国土交通省がアンケートで集めた年間30万件の成約価格を元に、ヘドニック法という統計計算でまとめたもの。3ヶ月前までのデータが毎月末頃に公表される。2010年の平均を100として算出。

中古マンションは約12年で115%も値上がりしています。

戸建てはあまり上昇していないように見えますが、これは都心部の戸建てが上昇している分を、地方の戸建ての値下がりが打ち消しているため。

戸建ては立地によって、価格の2極化が進んでいます。

不動産会社に無料査定を依頼する

今の家の価格を正確に知るなら、不動産会社に無料査定を依頼します。

具体的な手順は、

- エリアで売買実績が豊富な不動産会社を選ぶ

- 3〜6社に無料査定を依頼して、査定価格と話を聴き比べる

エリアで売買実績が豊富な不動産会社の方が、査定の精度は高くなります。

また今は不動産価格が高騰しているため、不動産のプロでも査定が難しい状態。

不動産会社によって査定価格に差が出るため、1社だけでなく最低3社以上に査定を依頼しましょう。

ただし数が多すぎると対応が大変なので、多くても6社程度が現実的です。

ハウス

ハウス 実績が豊富な不動産会社はどこ?

家博士

家博士 都市部なら大手3社が強いね。

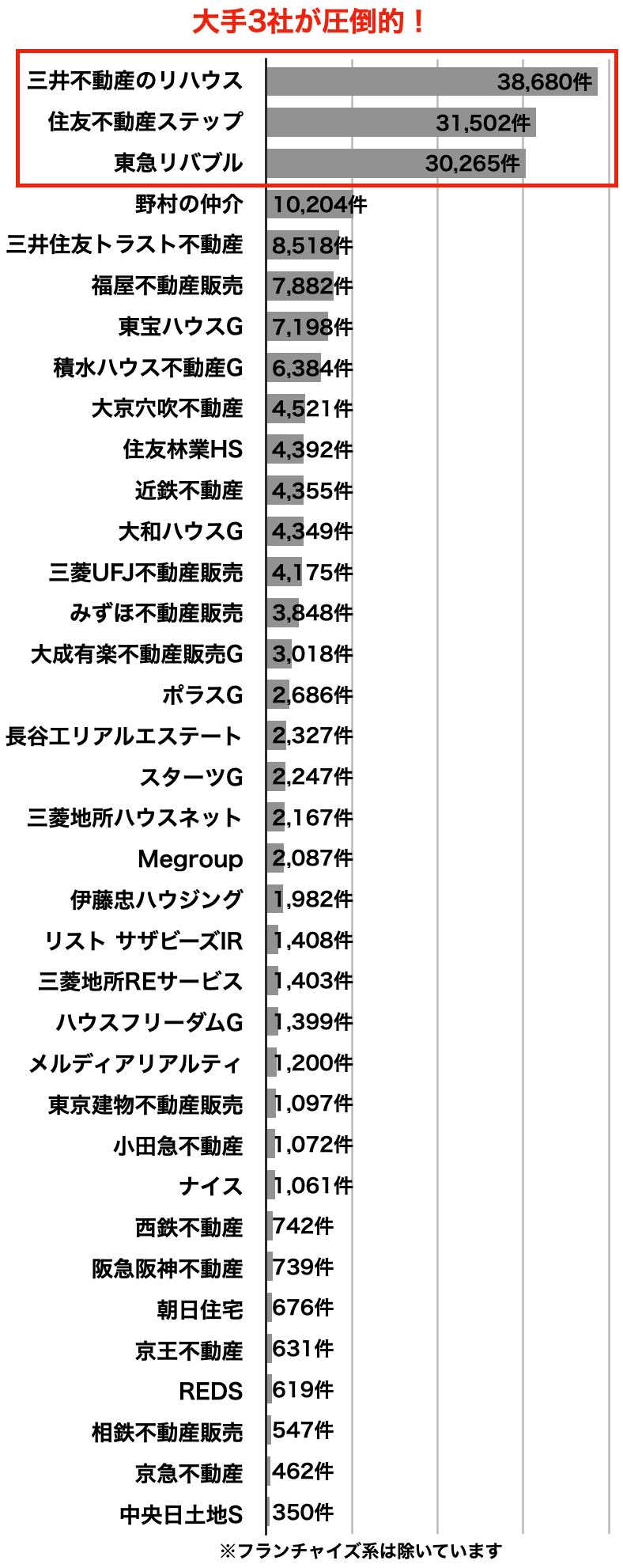

実績は大手3社が強い

売買仲介件数ランキング上位36社

(2024年3月)

不動産売却の実績は、大手3社に偏っています

三井のリハウス・住友不動産ステップ・東急リバブルの3社は、仲介件数が2万件を超えており、大手の中でも圧倒的。

都市部で査定を依頼するなら、これら大手3社を中心に考えると良いでしょう。

ハウス

ハウス 大手3社は別格だね。

家博士

家博士 3社もそれぞれ特徴があるから、解説しよう。

【大手1】三井のリハウス

39年連続で売買仲介件数1位

(首都圏174、関西圏45、中部圏25、札幌9、東北6、中国9、九州9)

三井のリハウスは、39年連続で売買仲介件数1位と業界を代表する不動産会社。

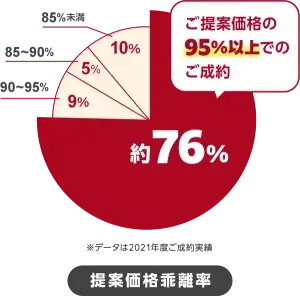

独自の査定システムは精度が高く、売主の約76%がほぼ提案価格(提案の95%以上)で成約しています。

多くの購入希望者を抱えるため早く売れることも強みで、売主の65%が2ヶ月以内に成約するほど。

また担当者のレベルが高いことにも定評があり、顧客満足度は96%と高評価です。

家博士

家博士 業界を代表する会社だから、初めての売却ならまず話を聞いてみると良いよ。

他と比較する基準にもなるからね。

⇒三井のリハウス

三井のリハウスは39年連続で売買仲介件数1位と、業界を代表する大手不動産会社。ただし3つの注意点があります。あなたが家の売却を任せて大丈夫か、注意点と評判を分かりやすく解説します。

【大手2】住友不動産ステップ

熱心な営業スタイルに定評

- 店舗数 199店舗

(首都圏110、関西圏55、中部東海10、北海道8、東北3、中国7、九州6)

住友不動産ステップ(すみふの仲介ステップ)は、営業マンの熱心な営業スタイルに定評があります。

現在の購入希望者の登録数も公開しており、常に2万人を超える希望者が登録。

自社ホームページの月間来訪者数は300万件以上、登録物件数は2万8千件以上と十分なスケールメリットもあります。

家博士

家博士 スマートでクールな営業より人情深く熱心な営業が好みなら、他より出会える可能性が高いかも。

住友不動産ステップ「すみふの仲介 ステップ」は、売買仲介件数が業界2位の大手。家の売却ならぜひ候補に入れたい1社ですが、注意点もあります。住友不動産ステップのメリットと注意点を分かりやすく解説、そして利用者の評判を紹介します。

【大手3】東急リバブル

東急沿線や大型案件に強み

- 店舗数 227店舗

(首都圏148、関西圏45、名古屋11、札幌10、仙台6、福岡7)

東急リバブルは東急電鉄系の不動産会社ですが、全国に店舗を持つのが特徴。

東急電鉄沿線はもちろん、法人営業や投資物件にも強みを持っています。

東急リバブルは不動産の売買実績でトップ3の1社。しかし注意点もあります。東急リバブルを利用する前に知るべき注意点・メリット、そして実際に利用した人の評判をまとめました。

大手にまとめて査定を依頼するなら「すまいValue」

大手3社にまとめて無料査定を依頼するなら、一括査定サイトの「すまいValue」が便利。

すまいValueは、大手上位6社(三井のリハウス・住友不動産ステップ・東急リバブル・野村の仲介+・小田急不動産・三菱地所の住まいリレー)が共同運営する一括査定サイトです。

ハウス

ハウス とりあえず大手3社に査定を依頼すれば良いの?

家博士

家博士 売却予定なら個人の相性もあるから、大手3社以外と比較した方が良い。

首都圏・関西圏ならエージェント制のSRE不動産(旧ソニー不動産)、それ以外なら地域で実績No.1の会社にも査定を依頼しよう。

SRE不動産(旧ソニー不動産)

売主だけを担当するエージェント制

大手と比較するならSRE不動産(旧ソニー不動産)が良いでしょう。

なぜならSRE不動産は、大手で問題になりがちな両手仲介が無いため。

(※両手仲介とは売主と買主を同じ不動産会社が担当すること。大手は顧客を多く抱えるため、自然と両手仲介が多くなる。)

SRE不動産は、業界初のエージェント制で売主だけを担当。

買主は無数にある他の不動産会社が積極的に探します。

結果として、大手にも劣らない販売力で、早く高く売れやすいことが最大のメリット。

ただし営業エリアは首都圏・関西圏限定です。

家博士

家博士 SRE不動産は業界でも両手仲介無しで知られているから、他社が競って営業してくれる。

大手と話を聴き比べて、自分に合ってる方を選ぶと良いよ。

SRE不動産(旧ソニー不動産)の口コミや評判、裏事情などから、あなたがソニー不動産を利用すべきなのか徹底評価しました。

その他エリアは地域No.1を探す

大手やSRE不動産の営業エリア外なら、地域で実績No.1の不動産会社を中心に選びましょう。

実績No.1の不動産会社は、実績をアピールしているのですぐに分かります。

不動産会社の心当たりがなければ、一括査定サイトをいくつか併用すると良いでしょう。

全国対応の主要な一括査定サイトとして次があります。

その他、主要な一括査定サイトはこちらでまとめています。

不動産一括査定サイト、主要16社を徹底比較し、ランキングでまとめました。