「路線価から土地の実勢価格が分かるの? 路線価の計算方法は?」

路線価についてお調べですね。

路線価は、相続税の計算に使う地価(課税評価額)。

しかし実際の地価(実勢価格)も簡易的に計算できるので、不動産会社も利用しているほど重要な指標です。

ハウス

ハウス 路線価って便利だね!

家博士

家博士 でも路線価の計算には独特なルールがあって、クセが強いんだ。

複雑な形の土地では、10人の専門家で10通りの計算結果があるほど、路線価のルールはボンヤリしています。

この記事では、そんな路線価の見方、路線価から実勢価格を計算する方法を、分かりやすく解説しました。

あなたの土地のお悩みが解決するために、この記事がお役に立てば幸いです。

都市部なら、大手トップ3社(三井のリハウス・住友不動産ステップ・東急リバブル)に無料査定を依頼して、話を聴き比べるのが定番。一括査定サイト「すまいValue

地方では大手3社の営業エリア外になるため、NTTグループの一括査定サイトHOME4U

信頼できる不動産会社が見つかれば、後は相談しながら安心して売却を進められます。

この記事のもくじ

路線価から実勢価格を計算できるが誤差が大きい

路線価から実勢価格を計算できますが、誤差が大きいのであくまで参考程度と思った方が良いでしょう。

詳しく解説する前に、まず路線価の基本を簡単に解説します。

路線価は相続税の評価額

路線価は、相続税の課税額を計算する際に使う土地の評価額で、道路ごとに価格が表示されているため「路線価」と呼ばれています。

ハウス

ハウス なんで道路ごとなの?

家博士

家博士 土地の価値は接する道路によって決まるんだ。

利便性の高い道路に接していれば価値も高くなる

路線価の公示は年に1回。

国税庁が毎年1月1日時点の土地価格を、その年の7〜8月ごろ公示します。

路線価から実勢価格を求める計算式

路線価を用いて実勢価格を計算する際の計算式はこちら。

最後の0.9〜1.2は、地方では0.9倍、超都心では1.2倍で、そこそこの都市なら1.0〜1.1とします。

ハウス

ハウス 地方と都心の判断が難しいなぁ。

家博士

家博士 そもそもこの式は簡易計算だから、あまり当てにしないほうが良いよ。

あくまで簡易計算にすぎない

この計算式はあくまで簡易計算なので、この価格で何か大切な判断をするのは危険です。

例えば簡易計算式で3,500万円の土地が、実際は4,000万円以上で売れることも普通にあります。

ハウス

ハウス なんでそんなに違うの?

家博士

家博士 今は相場の変動が大きい。

路線価は半年以上前の価格だから、誤差も大きいんだ。

特に今は価格変動が大きい

特に今は地価が大きく変動しています。

路線価はその年の1月1日時点の価格が7〜8月ごろ発表されるため、直近の変動が反映されません。

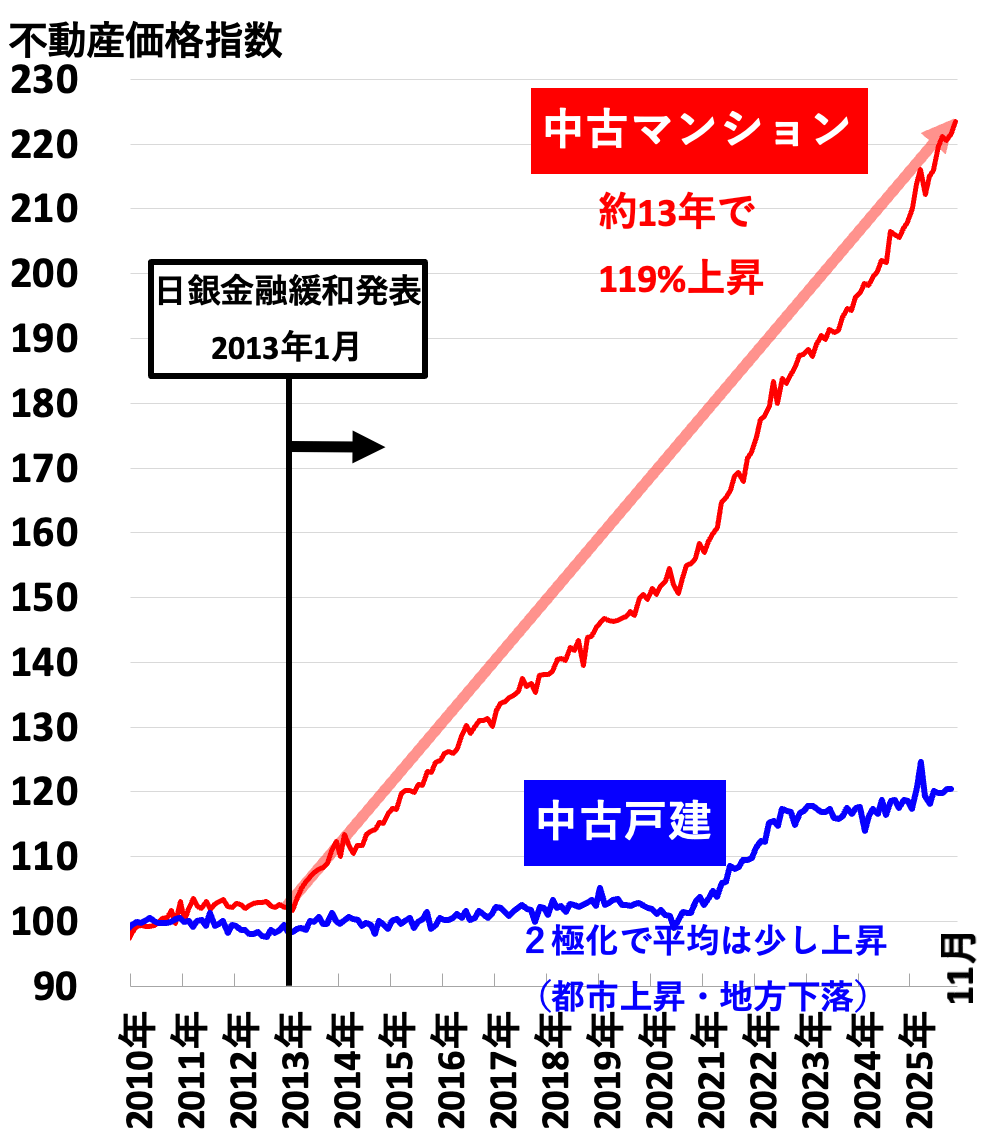

不動産価格指数(全国)

不動産価格指数とは

不動産相場の価格変動が純粋に分かる指数。国土交通省がアンケートで集めた年間30万件の成約価格を元に、ヘドニック法という統計計算でまとめたもの。3ヶ月前までのデータが毎月末頃に公表される。2010年の平均を100として算出。

中古マンションは約13年で+119%、つまり約2.2倍に値上がりしています。

戸建てはあまり上昇していないように見えますが、これは都心部の戸建てが上昇している分を、地方の戸建ての値下がりが打ち消しているため。

戸建ては立地によって、価格の2極化が進んでいます。

ハウス

ハウス マンションはスゴイ値上がりだね!

家博士

家博士 マンションの多い都市部は値上がりが大きいからね。

最新の地価は、傾向だけなら地価LOOKレポートでなんとなく分かるよ。

直近の傾向は地価LOOKで多少分かる

直近の変動傾向は、国土交通省省が3ヶ月毎に発表する『地価LOOKレポート』で多少分かります。

【参考】国土交通省・地価LOOKレポート

地価LOOKレポートとは

国土交通省が3ヶ月毎に発表する全国主要都市80〜100地区の地価動向。不動産鑑定評価で3ヶ月間の地価の変化をまとめている。地区の内訳は、東京圏44%、大阪圏24%、名古屋圏10%、地方中心都市22%。

ハウス

ハウス 傾向は分かっても、地価は分からないなぁ。

路線価より正確に実勢価格を知る方法はないの?

家博士

家博士 不動産会社に無料査定を依頼する方が確実だね

実勢価格は不動産会社の無料査定が正確

実勢価格を知るなら、不動産会社へ無料査定を依頼したほうが正確でしょう。

無料査定を依頼したからといって必ずしも家を売却する必要はなく、将来的に売却を検討しているのであれば十分。

また無料査定を依頼することで、将来の売却で相談する窓口ができる利点もあります。

実績豊富な3社以上に査定を依頼する

具体的に不動産会社に査定を依頼する手順はこちら。

- エリアで売却実績が豊富な不動産会社を選ぶ

- 複数(3社以上)に無料査定を依頼する。

エリアで売買実績が豊富な不動産会社の方が査定精度は高くなります。

また担当者の当たり外れもあるので、3社以上に査定を依頼しましょう。

ハウス

ハウス 売却実績が豊富な不動産会社はどこなの?

家博士

家博士 都市部なら大手3社が強いね。

実績は大手3社が強い

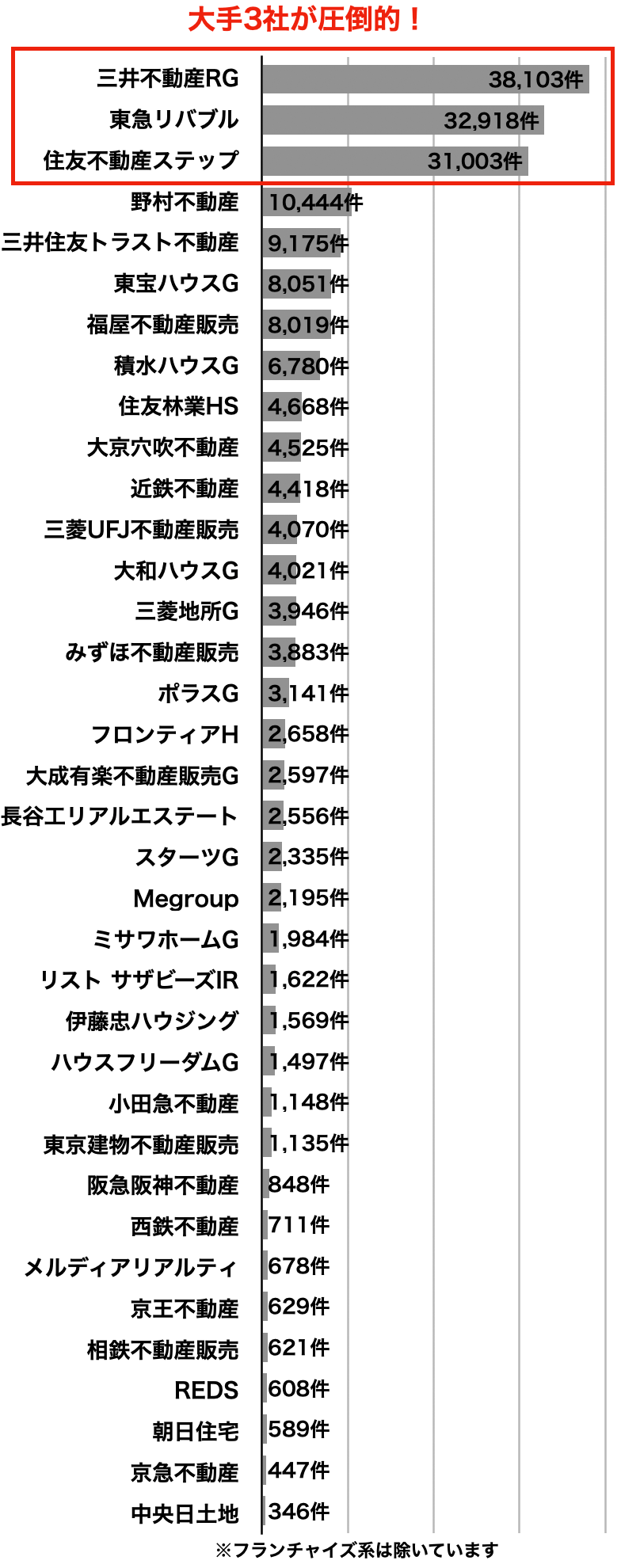

売買仲介件数ランキング上位36社

(2025年3月)

不動産売却の実績は、大手3社に偏っています

三井のリハウス・東急リバブル・住友不動産ステップの3社は、仲介件数が3万件を超えており、大手の中でも圧倒的。

都市部で査定を依頼するなら、これら大手3社を中心に考えると良いでしょう。

ハウス

ハウス 大手3社は別格だね。

家博士

家博士 3社もそれぞれ特徴があるから、解説しよう。

【大手1】三井のリハウス

39年連続で売買仲介件数1位

(首都圏166、関西圏45、中部圏25、札幌9、東北6、中国9、九州9)

三井のリハウスは、39年連続で売買仲介件数1位と業界を代表する不動産会社。

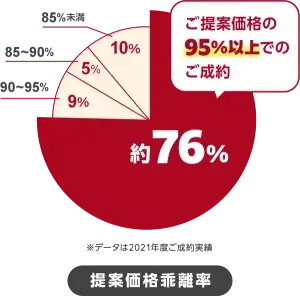

独自の査定システムは精度が高く、売主の約76%がほぼ提案価格(提案の95%以上)で成約しています。

多くの購入希望者を抱えるため早く売れることも強みで、売主の65%が2ヶ月以内に成約するほど。

また担当者のレベルが高いことにも定評があり、顧客満足度は96%と高評価です。

家博士

家博士 業界を代表する会社だから、初めての売却ならまず話を聞いてみると良いよ。

他と比較する基準にもなるからね。

⇒三井のリハウス

三井のリハウスは39年連続で売買仲介件数1位と、業界を代表する大手不動産会社。ただし3つの注意点があります。あなたが家の売却を任せて大丈夫か、注意点と評判を分かりやすく解説します。

【大手2】東急リバブル

東急沿線や大型案件に強み

- 店舗数 226店舗

(首都圏145、関西圏45、名古屋12、札幌10、仙台6、福岡8)

東急リバブルは東急電鉄系の不動産会社ですが、全国に店舗を持つのが特徴。

東急電鉄沿線はもちろん、法人営業や投資物件にも強みを持っています。

東急リバブルは不動産の売買実績でトップ3の1社。しかし注意点もあります。東急リバブルを利用する前に知るべき注意点・メリット、そして実際に利用した人の評判をまとめました。

【大手3】住友不動産ステップ

熱心な営業スタイルに定評

- 店舗数 199店舗

(首都圏110、関西圏55、中部東海10、北海道8、東北3、中国7、九州6)

住友不動産ステップ(すみふの仲介ステップ)は、営業マンの熱心な営業スタイルに定評があります。

現在の購入希望者の登録数も公開しており、常に2万人を超える希望者が登録。

自社ホームページの月間来訪者数は300万件以上、登録物件数は2万8千件以上と十分なスケールメリットもあります。

家博士

家博士 クールな営業より人情深く熱心な営業が好みなら、他より出会える可能性が高いかも。

住友不動産ステップ「すみふの仲介 ステップ」は、売買仲介件数が業界2位の大手。家の売却ならぜひ候補に入れたい1社ですが、注意点もあります。住友不動産ステップのメリットと注意点を分かりやすく解説、そして利用者の評判を紹介します。

大手にまとめて査定を依頼するなら「すまいValue」

大手3社にまとめて無料査定を依頼するなら、一括査定サイトの「すまいValue」が便利。

すまいValueは、大手上位6社(三井のリハウス・東急リバブル・住友不動産ステップ・野村の仲介+・小田急不動産・三菱地所の住まいリレー)が共同運営する一括査定サイトです。

ハウス

ハウス とりあえず大手3社に査定を依頼すれば良いの?

家博士

家博士 売却予定なら個人の相性もあるから、大手3社以外と比較した方が良い。

首都圏・関西圏ならエージェント制のSRE不動産(旧ソニー不動産)、それ以外なら地域で実績No.1の会社にも査定を依頼しよう。

SRE不動産(旧ソニー不動産)

売主だけを担当するエージェント制

大手と比較するならSRE不動産(旧ソニー不動産)が良いでしょう。

なぜならSRE不動産は、大手で問題になりがちな両手仲介が無いため。

(※両手仲介とは売主と買主を同じ不動産会社が担当すること。大手は顧客を多く抱えるため、自然と両手仲介が多くなる。)

SRE不動産は、業界初のエージェント制で売主だけを担当。

買主は無数にある他の不動産会社が積極的に探します。

結果として、大手にも劣らない販売力で、早く高く売れやすいことが最大のメリット。

ただし営業エリアは首都圏・関西圏限定です。

家博士

家博士 SRE不動産は業界でも両手仲介無しで知られているから、他社が競って営業してくれる。

大手と話を聴き比べて、自分に合ってる方を選ぶと良いよ。

SRE不動産(旧ソニー不動産)の口コミや評判、裏事情などから、あなたがソニー不動産を利用すべきなのか徹底評価しました。

その他エリアは地域No.1を探す

大手やSRE不動産の営業エリア外なら、地域で実績No.1の不動産会社を中心に選びましょう。

実績No.1の不動産会社は、実績をアピールしているのですぐに分かります。

不動産会社の心当たりがなければ、一括査定サイトをいくつか併用すると良いでしょう。

全国対応の主要な一括査定サイトとして次があります。

その他、主要な一括査定サイトはこちらでまとめています。

不動産一括査定サイト、主要16社を徹底比較し、ランキングでまとめました。

国税庁も路線価の誤差を認めている

路線価を作成している国税庁も、路線価は実勢価格と乖離があることは認識しており、次の通達を出しています。

この通達の定めにより難い場合の評価

この通達の定めによって評価することが著しく不適当と認められる財産の価額は、国税庁長官の指示を受けて評価する。引用元: 財産評価基本通達第1章第6項

ハウス

ハウス よく分からないけど、どういう意味?

家博士

家博士 路線価で計算した相続資産が、実勢価格と大きく違えば、国税庁の判断で自由に修正できるってことだよ。

路線価の誤差を利用した資産家の節税が封じられた

この通達によって、資産家が相続税を節税する方法が封じられました。

というのも路線価の誤差は、資産家が相続税を節税するときに利用する定番の方法。

具体的には、路線価と実勢価格の乖離が大きいことを利用して、相続資産を実際より少なく計算します。

しかし国税庁は、あまりにも過度な節税が増えていることを問題視し、先程の通達で封じる動きを強めています。

最近も、路線価を利用して過度な節税をしたとして、国税庁が相続税の節税を否認し、相続人と国税庁で裁判になっていました。

2019年8月27日東京地裁の判決では国税庁側が勝訴しており、今後は不動産を利用した節税はリスクがあると話題になっています。

【参考】日本経済新聞・相続税で「路線価」を否定 地裁判決、”節税”に警鐘

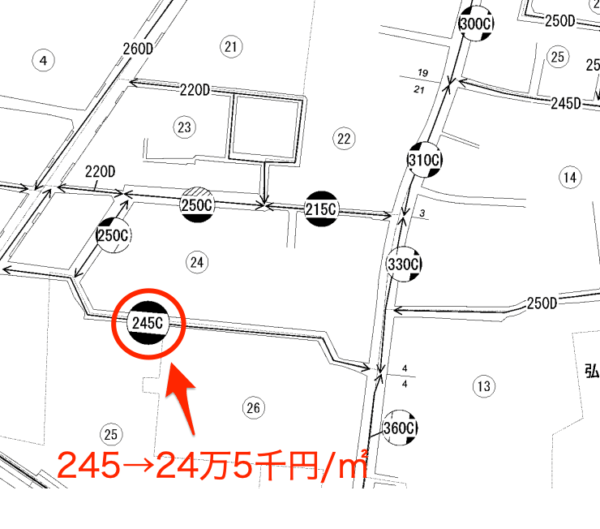

路線価の読み方

路線価では、1m2あたりの価格を千円単位で表示しています。

実際には「245C」というように、数字の後にAからGまでのアルファベットが記載されています。

土地が普通の所有権の場合は、このアルファベットは無視してかまいません。

このアルファベットは借地権の場合に価値を減価する割合で、路線価図の上部に凡例があります。

坪単価との換算

不動産でよく使われる単価に「坪」があります。

路線価は1m2あたりの価格なので、坪表記の場合は換算しなければ正しい価格が分かりません。

この時の換算式は次の通りになります。

60万円÷0.3025

→1坪あたり約198万3,400円

路線価の見方と計算方法

ここからは路線価の見方と計算方法について、具体的に見ていきます。

計算方法はその土地がどんな形で道路に接しているかによって変わります。

ケース1. 1つの道路に接している場合

その土地に接している道路が1つだけの場合、1m2あたりの路線価額は次の式によって算出します。

1m2あたりの路線価額

= 正面路線価額 × 奥行価格補正率

(×間口極小補正率)

(×奥行長大補正率)

土地の間口と奥行距離によって、それぞれの補正率が決まります。

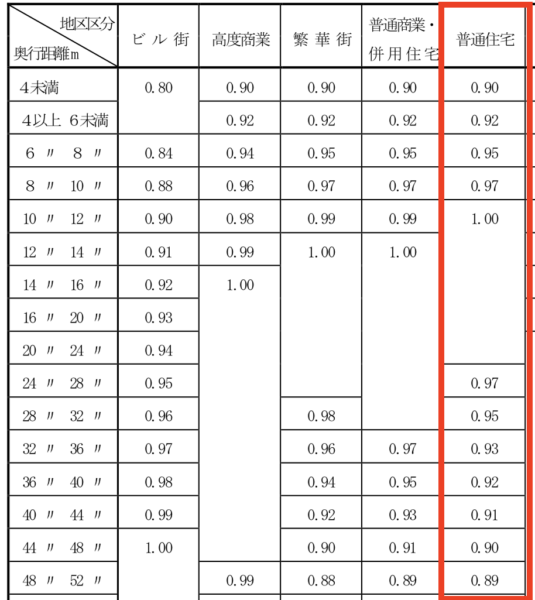

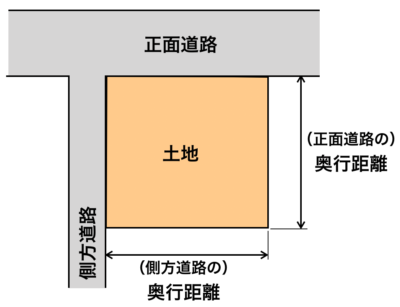

奥行価格補正率とは

普通住宅の場合、奥行距離が10m以上24m未満の場合は補正はありません。(補正率1.0)

奥行距離が10m未満または24m以上の場合に次の補正率がかかります。

奥行価格補正率表

国税庁・土地及び土地の上に存する権利の評価についての調整表(平成31年1月分以降)

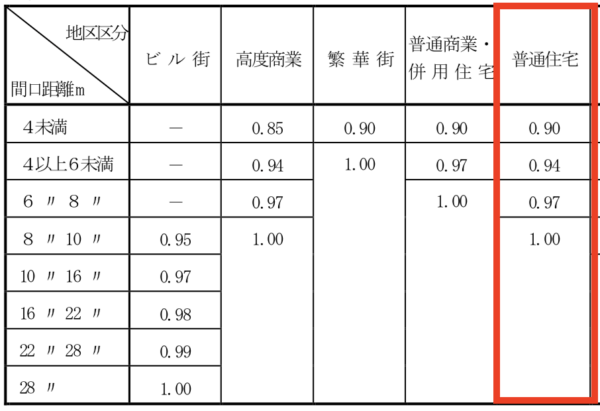

間口極小補正率とは

普通住宅の場合、敷地の間口が8m以上だと間口極小補正率はありません。(補正率1.0)

間口が8m未満の場合、次の間口極小補正率がかかります。

間口極小補正率表

国税庁・土地及び土地の上に存する権利の評価についての調整表(平成31年1月分以降)

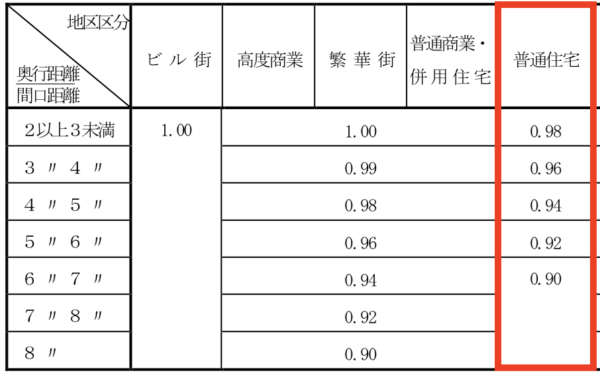

奥行長大補正率とは

普通住宅の場合、敷地の間口が8m以上だと奥行長大補正率はありません。(補正率1.0)

間口が8m未満で(奥行距離÷間口距離)が2より大きい場合は「奥行長大補正率」を掛けます。

国税庁・土地及び土地の上に存する権利の評価についての調整表(平成31年1月分以降)

上記計算式によって1m2あたりの路線価額を算出し、その値に面積を掛ければ路線価が分かります。

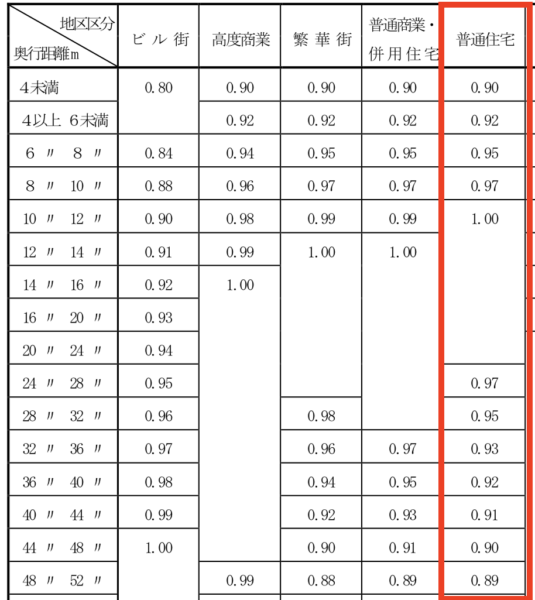

ケース2. 2つの道路に接している場合(角地)

2つの道路に接している場合は、角地かそうでないかによって計算式が少し変わります。

まず角地の場合は、次の式によって路線価を計算します。

1m2あたりの路線価額

= 正面路線価 × 奥行価格補正率

+ 側方路線価 × 奥行価格補正率 × 側方路線影響加算率

ハウス

ハウス どちらの道路が正面になるかは、どうやって判断するの?

家博士

家博士 接している道路の路線価額に奥行価格補正率を乗じて、価格を比較して決める。

価格が高い方が正面路線価なんだ。

ハウス

ハウス 出入口がある方が正面・・・というわけではないんだね

家博士

家博士 そう。金額を計算しないと、どちらが正面でどちらが側方になるかは分からないんだよ

なお、両方の路線価額が同額となった場合は、原則として土地が接している距離が長い方の路線が正面路線となります。

奥行価格補正はケース1と同じで下表になります。

奥行価格補正率表

国税庁・土地及び土地の上に存する権利の評価についての調整表(平成31年1月分以降)

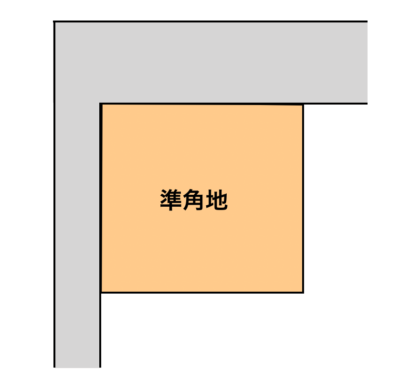

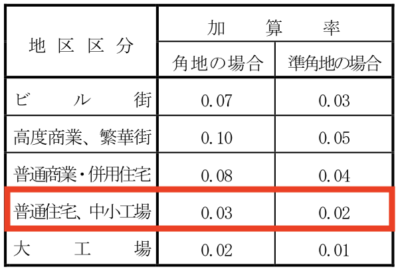

側方路線影響加算率とは

側方路線影響加算率は、地区区分が普通住宅で角地の場合は「0.03」、準角地の場合は「0.02」です。

準角地とは、下図のように道路の角に接している場合です。

側方路線影響加算率表

国税庁・土地及び土地の上に存する権利の評価についての調整表(平成31年1月分以降)

ケース3. 2つの道路に接している場合(表と裏)

2つの道路に接していても角地ではない場合、路線価額は次の式で計算します。

1m2あたりの路線価額

= 正面路線価 × 奥行価格補正率

+ 裏面路線価 × 奥行価格補正率 × 二方路線影響加算率

正面と裏面についても角地の場合同様、路線価額に奥行価格補正率を乗じて金額が高い方が正面路線価に。

同額の場合についても同様です。

二方路線影響加算率とは

二方路線影響加算率は地区区分が普通住宅の場合、「0.02」となります。

ニ方路線影響加算率表

国税庁・土地及び土地の上に存する権利の評価についての調整表(平成31年1月分以降)

ケース4. さらに特殊な場合

建築基準法によって、土地の利用については様々な基準や規制があるもの。

こうした特殊なケースについては、ケース別に計算方法が定められています。

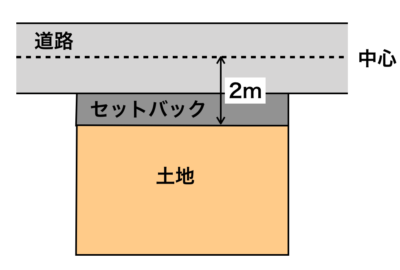

セットバック

敷地が接している道路の幅が4m未満の場合は、道路の中心線から2m後退した線が敷地の境界線とみなされます。

そのため、道路の中心線から2m以内の範囲内には建物も建てられません(いわゆる「セットバック」。)

セットバックすべき部分については、通常通りに算出した評価額から70%相当額を控除することになります。

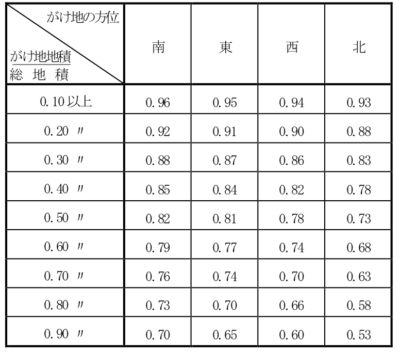

がけ地がある場合

敷地内にがけ地がある場合は、がけ地補正率がかかります。

補正率はがけ地の方位や、敷地の総面積におけるがけ地の割合などによって変わります。

がけ地補正率表

国税庁・土地及び土地の上に存する権利の評価についての調整表(平成31年1月分以降)

がけについては、こちらで詳しく解説しています。

擁壁の土地・戸建ては売れない? 確かに不動産売買では擁壁が問題になることがあります。擁壁の土地・戸建てを売却する際に知っておきたい知識を分かりやすく解説します。

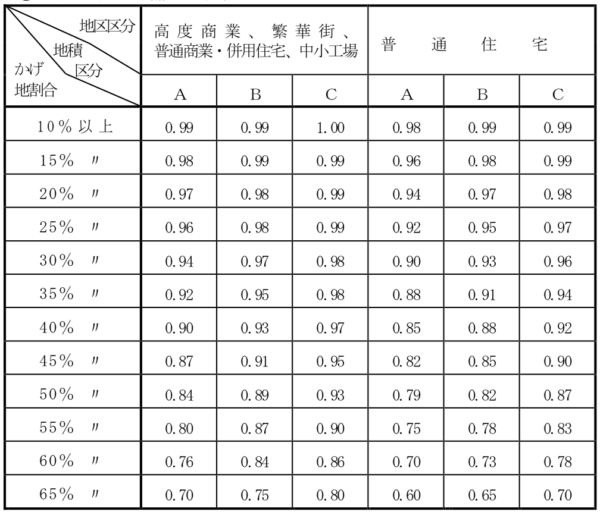

不整形地の評価

不整形地の評価方法は、その形状によって計算方法が少しずつ変わります。

計算方法は大きく分けて4パターン。

- 不整形地を区分けすることで複数の整形地ができる場合は、区分けした整形地を基に計算

- 不整形地の地積(面積)を間口距離で割って算出した計算上の奥行距離を基にした整形地によって計算

【参考】国税庁・不整形地の奥行き距離の求め方 - 大まかな整形地(近似整形地)を求め、近似整形地を基に計算

- 近似整形地を求め、隣接する整形地と合わせて全体の価額を計算し、隣接する整形地の価額を差し引いて計算

【参考】不整形地の評価――差引き計算により評価する場合

いずれの場合も、最後に「不整形地補正率」を乗じて価額を計算します。

不整形地補正率表

ハウス

ハウス 少し難しいけれど、基本的には「整形地とみなして」計算するってこと?

家博士

家博士 そうだね。そこから不整形の程度や位置、大きさに応じた補正率(不整形地補正率)を掛けて評価するんだ

例えば、地積500m2、間口距離20mの三角地の場合。

三角地なので奥行距離は一様ではありませんが、2.の方法を用いて地積を間口距離で割り、奥行距離を25mとして計算します。

角地の不整形地の場合も2.の方法を用いて地積を間口距離で割り、それぞれ計算上の奥行距離を算出。

その数値を用いて通常の角地の場合と同様に評価し、最後に不整形地補正をします。

なお、2.の場合の計算上の奥行距離は、不整形地全体を囲む正面路線に面する正方形(または、く形)の土地(想定整形地と呼ぶ)の奥行距離が限度となります。

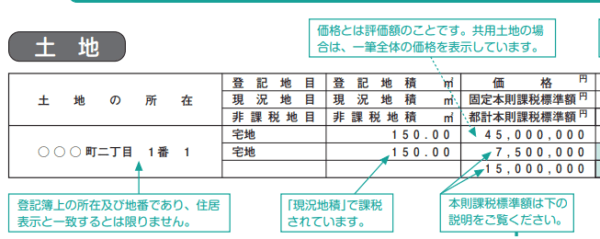

ケース5. 倍率地域

倍率地域とは、地方など路線価が定められていない地域のこと。

路線価は全ての道路に対して設定されているわけではないので、倍率地域では固定資産税評価額に倍率を掛けて計算することになります。

固定資産税評価額は、固定資産税課税明細書で確認できます。

固定資産税課税明細書は、1月1日時点の土地所有者に、3月頃送付される書類。

固定資産税課税明細書の例

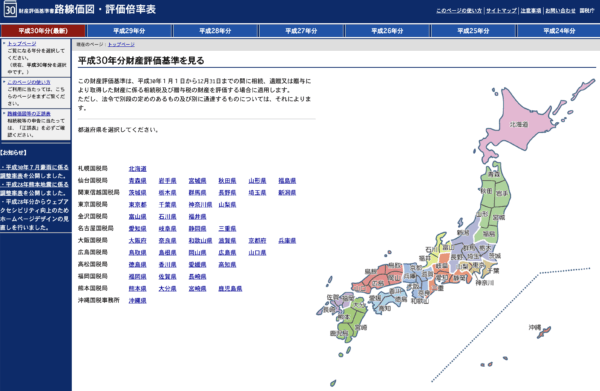

なお、どの地域がどれほどの倍率になるのかについては、路線価図・評価倍率表のサイトで都道府県を選んだ後に、表示されています。

【参考】国税庁 路線価図・評価倍率表

実際の申告では税理士や税務当局へ相談を

ここまで路線価を使った計算方法を紹介しましたが、税金の計算は決して簡単ではありません。

もし計算を間違ってしまい本来納めるべき税金よりも少なかった場合、通常の税金に加えて過少申告加算税がかかります。

逆に多く納税してしまったとしても、自動的に税金が還付されるわけではありません。

自分で気づいて期限内に「更正の請求」をし、認められなければ還付されないのです。

相続税の間違いについては、こちらで解説しています。

不動産の相続税を過小申告した人には厳しいペナルティが。納めすぎの場合は5年以内なら相続税が戻ります。最低限知っておくべき特例についてもまとめました。

こうした事態にならないためにも、もし税金の申告をする場合は、税理士や管轄の税務署へ相談しましょう。

さらに注意したいのは、税理士でも路線価の計算は10人いれば10通りの計算結果になるといわれている様に、個人差があること。

特に不整形地や広大地など難しい計算では。相続に詳しい税理士に依頼することが大切です。

相続に詳しい税理士の心当たりがない場合は、こちらのような紹介サービスもあります。

⇒税理士ドットコム

路線価の他に地価を知る指標

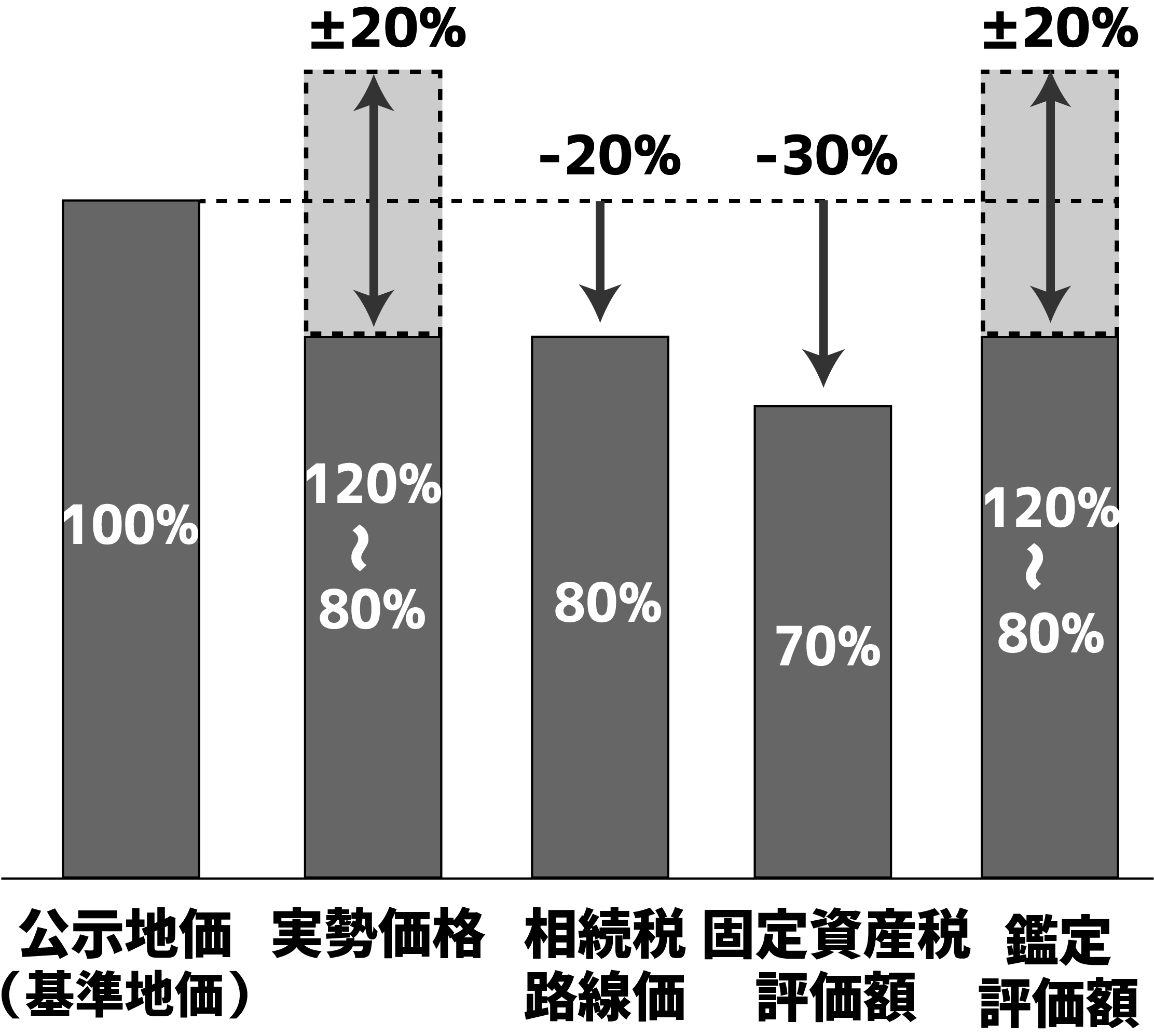

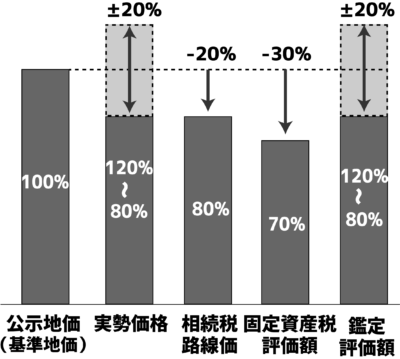

路線価以外にも、土地の価格に関する指標は4つあります。

同じ一つの土地に対して異なる価格があるため、「一物四価」という言葉もあるほど。

- 資産価値は「公示地価・基準地価」

- 相続税や贈与税の計算に使う「相続税路線価」

→目安として公示地価×約80% - 固定資産税や都市計画税などの計算に使う「固定資産税評価額」

→目安として公示地価×約70% - 実際の売買価格は「実勢価格」

→目安として公示地価±約20%。 - 裁判などに使う価格は「鑑定評価額」

→目安として公示地価±約20%。

それぞれ簡単に解説します。

公示地価・基準地価

公示地価

国土交通省が全国に定めた標準地の価格が公示地価です。

毎年1月1日時点の価格をその年の3月に発表します。

標準地があるのは原則として都市計画区域内。

土地の利用状況や形状などを考慮して、標準的だと思われる地点が選定されます。

公示地価は、国土交通省の不動産情報ライブラリにアクセスすると調べられます。

⇒国土交通省 不動産情報ライブラリ

ただし公示地価では、あなたの土地の公示地価ではなく、近くの標準地の公示地価しか分かりません。

そのため、あなたの土地の公示地価を推定するためには、標準値との差額を計算する必要があります。

差額を計算する場合は、路線価の比率を利用する方法が一般的です。

基準地価

都道府県が定める基準地の価格を表したのが基準地価です。

公示価格の場合は標準地を国が定めますが、基準地価の基準地は都道府県が定めます。

ハウス

ハウス 標準地と基準地は違うところが選ばれるのかな?

家博士

家博士 全国で約1600箇所は標準地と基準地が同じなんだ。

それ以外は全て違う場所だね。

毎年7月1日時点の価格をその年の9月に発表。

山林など都市計画区域外も対象となります。

基準地価も公示地価と同じで、国土交通省 不動産情報ライブラリにアクセスすると調べられますが、基準値の価格しか分かりません。

ハウス

ハウス 公示地価や基準地価だと、自分の土地の価格は分からないんだね。

家博士

家博士 公的な指標だから信頼できるけど、路線価に比べると使い勝手は悪いんだ。

固定資産税評価額

こちらは固定資産税を算出する際に使う評価額。

3年毎に市町村が公表します。

固定資産税評価額の目安は、公示地価の70%。

1月1日時点の土地所有者に3月頃送付される「固定資産税課税明細書」で確認できます。

評価額は公示地価や基準地価のおよそ70%となります。

更新が3年に1回しかないので、相場の変動によっては実勢価格との差が大きくなってしまいます。

ハウス

ハウス 固定資産税課税明細書は自分の土地の価格が直接分かるから楽だね。

でも3年毎だから、時期による価格変動には弱いのか。

最近はいつ更新されたの?

家博士

家博士 2021年が評価額の算定替え年度だね。

【参考】総務省・固定資産税制度について

それぞれの土地価格については、こちらで解説しています。

土地の価格は5種類あり目的によって使い分けます。土地の価格の5種類の違いと使い分け方、あなたの土地の価格の調べ方をまとめました。

実勢価格

路線価から実勢価格が計算できますが、これはあくまでも簡易計算。

路線価から実勢価格を計算すると、都市部では実際より安くなり、地方では高くなってしまう傾向があります。

実勢価格を正確に知るには、複数(3〜6社程度)の不動産会社へ無料査定を依頼する方が確実でしょう。

不動産会社なら不動産市場の動向や消費者のニーズなど、単なる計算では分からない実際の状況も踏まえた上での実勢価格が分かります。

まとめ

ここまで『路線価の見方・路線価から実勢価格を簡易計算する方法を解説』として、路線価の見方と計算方法を解説しました。

路線価から実勢価格を推定することは可能ですが、残念ながら精度は低く、あくまで参考レベルにすぎません。

また路線価のルールはあいまいな部分が多く、不整形地では税理士によって計算結果が変わると言われます。

もし相続税を申告する場合は、税理士や税当局へ相談しましょう。

同じく公示地価や基準地価、固定資産税評価額も、精度は高くありません。

本当の実勢価格を正確に知るには、やはり不動産会社へ無料査定を依頼する方が確実です。

売却実績が豊富な不動産会社3〜6社に無料査定を依頼すると、より精度も高くなるでしょう。

都市部なら大手3社(三井のリハウス・住友不動産ステップ・東急リバブル)が実績豊富。

とりあえず1社だけ査定を依頼するなら、39年連続で実績1位の三井のリハウスが良いでしょう。

⇒三井のリハウス

大手にまとめて査定を依頼するなら、大手6社が共同運営するすまいValueが便利です。

大手と比較するなら、首都圏・関西圏は両手仲介のないSRE不動産(旧ソニー不動産)

首都圏・関西圏以外の都市部で大手と比較する場合や、大手の営業エリア外の地方では、一括査定サイトを利用すると良いでしょう。

全国対応の一括査定サイトとして定番はこちら。

その他、主要な一括査定サイトはこちらでまとめています。

不動産一括査定サイト、主要16社を徹底比較し、ランキングでまとめました。

あなたの不動産売却が成功することを、心よりお祈りしております!