「不動産の相続税を間違えるとどうなるの? 何に注意したら良い?」

不動産の相続税でお悩みですね。

不動産の相続は金額が大きく、計算が複雑なので、間違えそうで不安ですね。

不動産の相続はとても複雑なので個人で計算するには限界があり、基本は税理士に依頼するほうが良いでしょう。

ただ税理士にも得意分野と不得意分野があり、不動産や相続に不慣れな税理士だと間違うこともあります。

良い税理士を選ぶためには、最低限の知識だけ知っておくと良いでしょう。

この記事では、相続税の申告を間違えるとどうなるのか、そして間違えやすい特例についてまとめました。

あなたの相続が、問題なくスムーズに終わるために、この記事がお役に立てば幸いです。

この記事のもくじ

相続税の申告を間違えるとどうなる?

納税額が少ないと後で税務調査が来る

納税額が足りない場合や、そもそも全く申告していない場合は、数年後〜7年後に税務署から税務調査が来ます。

税務署の税務調査で脱税や過少申告を指摘されると、次の様なペナルティがあります。

- 延滞税:原則年率14.6%

【参考】国税庁・延滞税の計算方法 - 無申告加算税(申告していなかった場合):税金総額の原則20%

- 過小申告加算税:追加納税額の原則10%〜15%

- 重加算税:追加納税額の35%又は税金総額の40%

細かく解説するとかなり難解なので、詳しく知りたい場合は国税庁のサイトを確認して下さい。

【参考】国税庁・加算税制度(国税通則法)改正のあらまし

年間1万6千人以上が指摘を受けている

相続税の申告で2020年に税務調査で指摘を受けた人は16,395人で、内訳は次の通り。

- 過小申告加算税: 10,608人、平均32万円

- 無申告加算税: 4,867人、平均27万円

- 重加算税: 920人、平均242万円

これらは、相続税を正しく申告していれば、本来納める必要のない税金です。

ハウス

ハウス 相続税の税務調査で指摘を受けた人が、こんなにいるの!

家博士

家博士 相続税は金額が大きいので、特に税務調査の対象になりやすいんだ

時効は一応あるが、実際は無いようなもの

相続税の時効は、

- 全く知らなかった善意の場合: 5年

- 悪質だと判断される場合: 7年

ただし税務署は時効を帳消しにできるので、実際のところは時効は無いようなもの。

なぜなら、過去の判例を使えば、ほとんどの時効は無効にできるからです。

もし後からでも間違いに気づいたら、修正申告した方が良いでしょう。

多すぎたても手続きしないと戻ってこない

間違った申告で相続税を多く納めてしまった場合、相続税の法定申告期限(10ヶ月)から5年以内に更正の請求手続きをすると税金が戻ってきます。

多すぎる納税について税務署はわざわざ教えてくれません。

税務署も人員が限られているので、申告漏れを探すので忙しいのです。

実際に、2017年度では、10,753件の間違った相続税申告が更正され、平均1,486万円の相続税が還付されています。

(一部は申告期限に間に合わず仮の申告だったものも含みます。)

出典:国税庁統計情報 平成29年度相続税

ハウス

ハウス すごい金額が還付されているんだね!

家博士

家博士 間違えないためには、不動産の相続に詳しい税理士を選ぶことが大切なんだ。

良い税理士を選ぶためには、最低限の知識を知っておくと良いよ。

最低限知っておくべき不動産の相続における特例

ここではあなたが優秀な税理士を選ぶために、最低限知っておくべき「不動産の相続における特例」を紹介します。

1. 小規模宅地等の特例

2015年1月から新しい相続税に改正されていますので、注意して下さい。

小規模宅地等の課税の特例とはこちら

【小規模宅地等の特例】

- 住むための宅地について、330m2までを、通常の評価額から80%減額できる。

- 事業用宅地(お店など)については別途400m2までを、通常の評価額から80%減額できる。

- 不動産貸付(アパートなど)については200m2までを、通常の評価額から50%減額できる。

その土地の評価額が1m2あたり20万円

(通常の場合)

土地評価額 400㎡×20万円=8,000万円

(特例を適用)

土地の減額分 330㎡×20万円×80%=5,280万円

土地の評価額 8,000万円―5,280万円=2,720万円

この様に、自宅は大きく減額することができます。ただし、いくつか条件があるので注意して下さい。

- 被相続人(故人)の配偶者が相続した場合

- 被相続人(故人)と同居していた子などががその土地を相続し、相続税の申告期限まで所有している場合

- 被相続人(故人)の配偶者または同居の相続人が居ない場合は、故人の親族で相続前3年間相続人の家屋に居住したことがなく、かつ相続税の申告期限までその宅地を所有している場合

- 被相続人(故人)と家計を同一にしていた親族が相続して、相続開始から相続税の申告期限まで居住を継続していること

ただし2015年からは、故人が老人ホームに介護目的で入居している場合は同居とみなされます。

また2世帯住宅も同居として判断されるようになりました。

この様に、「誰が相続するか」そして「いつまで所有しているか」で特例が適用出来るかどうか決まります。

特に配偶者以外は、早まって売ってしまわないことが大切。

特例を適用するためには、相続税の申告期限(通常、亡くなってから10ヶ月)までは、所有していることが必要です。

また相続の配分では、この特例の適用ができる形で配分することも大切。

配偶者は、基礎控除額が3000万円あるので、小規模宅地の特例は子供で適用する方が有利な場合も多いでしょう。

不動産以外の遺産と合わせて、トータルで節税できる遺産配分を考えましょう。

【参考】国税庁・No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)

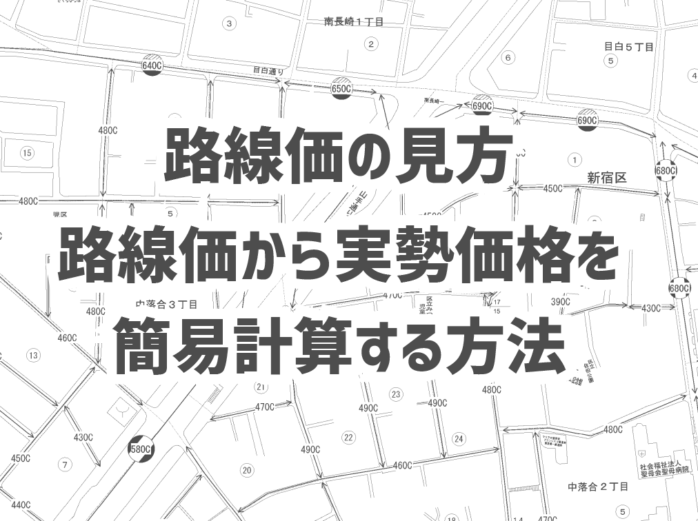

2. 地籍規模の大きな宅地

2018年1月1日から最大65%の評価減ができた「広大地」の評価が変わり、「地籍規模の大きな宅地」となりました。

3大都市圏では500m2以上の土地、それ以外の地域では1000m2以上の宅地をいいます。

ただし次の場合は適用できません。

- 市街化調整区域

- 工業専用地域

- 指定容積率が400%(東京都特別区では300%)以上の地域

- 大規模工場用地

このくらい大きな土地だと、そのまま売るのも難しく、分割すると道路との接道が取れないなど問題があります。

そこで大きな土地は評価を下げることが出来るのです。

この規模になると、担当の税理士がいると思いますが、税理士の心当たりがない場合は、この様なサイトで探すこともできます。

3. その他特例

その他の主な相続税の特例

- 1. 配偶者の税額の軽減

- 配偶者の相続は、法定相続分又は1億6千万円まで非課税

(ただし相続開始10ヶ月以内に遺産分割をして遺産を受け取っている場合)

【参考】国税庁・ - 2. 未成年者控除

- 未成年の場合は、満18歳になるまで1年に付き10万円を控除

【参考】国税庁・No.4164 未成年者の税額控除 - 3. 障害者控除

- 障害のある方の場合、満85歳になるまで1年につき10万円を控除(特別障害者の場合は20万円)

【参考】国税庁・No.4167 障害者の税額控除 - 4. 相次相続控除

- 今回の相続開始前10年以内に相続税を払っていたら、2回目の相続税から一定額を控除

【参考】国税庁・No.4168 相次相続控除 - 5. 贈与税の控除

- 相続開始前3年以内に支払った贈与税は相続税から控除

【参考】国税庁・No.4161 贈与財産の加算と税額控除(暦年課税)

また相続税の対象にならない財産もあります。

相続税のかからない財産

- 1. 墓地・墓碑・仏壇・仏具

- 純金製の仏具で相続税対策をする方もいます。

- 2. 生命保険

- 相続人の受け取り金額のうち、500万円×法定相続人数までは非課税

【参考】国税庁・No.4114 相続税の課税対象になる死亡保険金 - 3. 死亡退職金

- 相続人の受け取り金額のうち、500万円×法定相続人数までは非課税

【参考】国税庁・No.4117 相続税の課税対象になる死亡退職金 - 4. 寄付金

(参考)法定相続人の範囲、順位と割合

- 故人の配偶者は必ず相続人になる。

- 配偶者と、第1〜3のどれか1つの順位の人が一緒に相続する。

第1順位…故人の子供1/2、配偶者1/2

第2順位…故人の親1/3、配偶者2/3

第3順位…故人の兄弟1/4、配偶者3/4 - 前の順位の人が全くいない場合は、次の順位の人が相続する。

- 配偶者がいなければ、その順位の人がすべて相続する。

- 一つの順位に複数の人がいる場合は、人数で等分する。

例)奥さんと子供2人⇒奥さん1/2、子供1/4ずつ

ちなみに相続税の申告が必要か判断するために、国税庁が相続税の申告要否の簡易判定シートを提供しています。

⇒国税庁・申告要否の簡易判定シート

その他相続についてはこちらも参考に

相続した空き家を売るなら3年目の年末までが有利な場合も。なぜなら税金の特例に期限があるため。相続した空き家の売却で知っておきたい税金の特例と3つの注意点、さらに不動産市場の現状について解説します。

相続で故人の家を売るのはとても難しい作業。気をつけるべき注意点を、税制改正の詳細と合わせて解説します。

ハウス

ハウス 税理士が見つかったら、後はお任せすれば大丈夫だね。

家博士

家博士 税金についてはそうだね。

ただし不動産を売却するなら、税理士が紹介する不動産会社以外の意見も聞いた方が良いよ。

税理士紹介の不動産会社以外の意見も聞く

もし税理士の先生に不動産会社を紹介されても、その不動産会社だけでなく他の不動産会社にも意見を聞いた方が良いでしょう。

なぜなら税理士の先生は不動産会社と提携していることが多いため。

税理士は不動産会社と提携している

税理士に紹介された不動産会社は、普段からその税理士の先生が仕事ももらっている不動産会社です。

というのも、ほとんどの不動産会社は特定の税理士と提携しているのが一般的。

不動産を売買すると確定申告や相続税申告が必要な事が多いため、不動産会社は提携する税理士に紹介します。

このとき税理士は、紹介料を支払い、逆に不動産関係の仕事があれば不動産会社へ紹介することに。

ですから税理士の紹介した不動産会社が、必ずしもあなたの不動産を売るのに最適な会社とは限らないのです。

ハウス

ハウス 不動産会社なんて、どこでも同じじゃないの?

家博士

家博士 いや、不動産の売却では、不動産会社次第で、売値が1千万円単位で変わることもあるよ。

不動産売却は不動産会社選びで8割が決まる

不動産売却が成功するか失敗するかは、不動産会社で8割が決まるといわれます。

税金の相談をすると、税理士先生に友達の不動産業者を紹介されることがよくありますが、どうしても地場の業者が多く、売却力が弱いこともあります。

せっかくの不動産を少しでも高く売るためには、複数の不動産会社に無料査定を依頼し、話を聴き比べた方が良いでしょう。

ハウス

ハウス どこの不動産会社が良いの?

家博士

家博士 実績が豊富な不動産会社を選ぼう。

都市部なら大手3社が強いね。

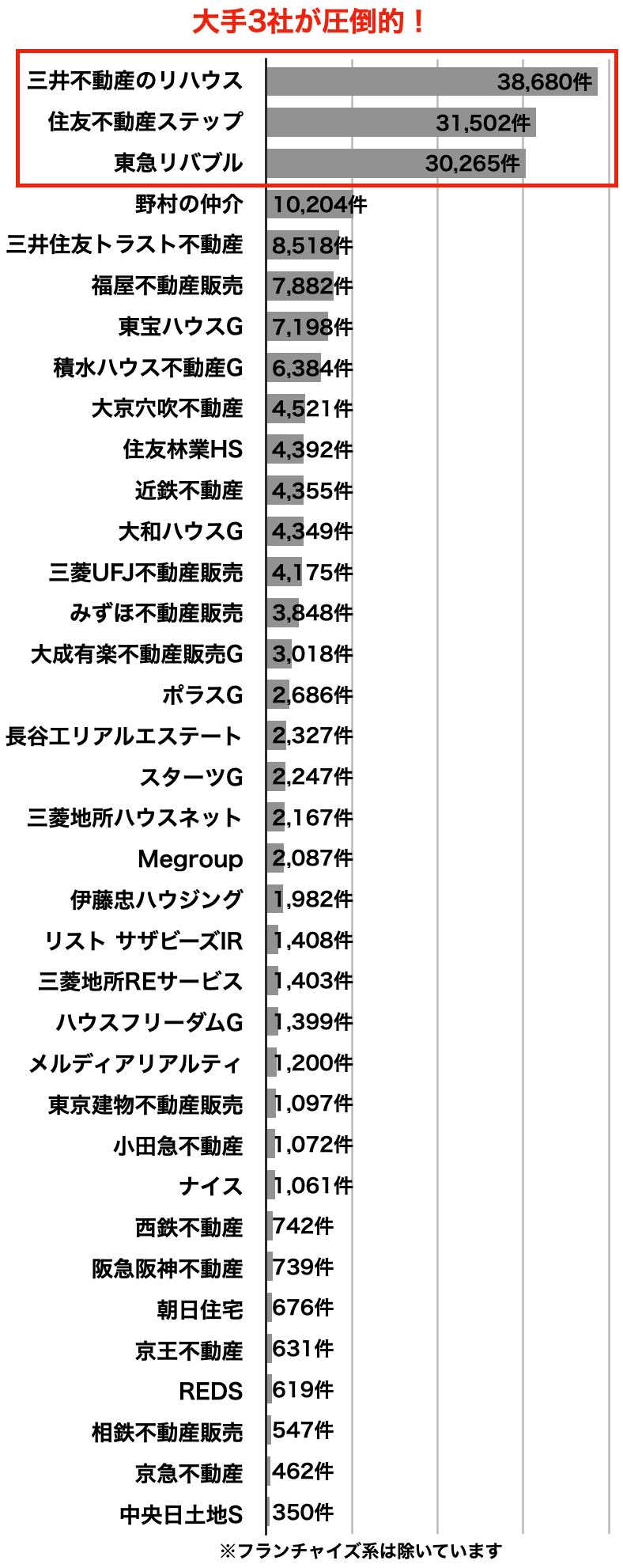

実績は大手3社が強い

売買仲介件数ランキング上位36社

(2024年3月)

不動産売却の実績は、大手3社に偏っています

三井のリハウス・住友不動産ステップ・東急リバブルの3社は、仲介件数が2万件を超えており、大手の中でも圧倒的。

都市部で査定を依頼するなら、これら大手3社を中心に考えると良いでしょう。

ハウス

ハウス 大手3社は別格だね。

家博士

家博士 3社もそれぞれ特徴があるから、解説しよう。

【大手1】三井のリハウス

39年連続で売買仲介件数1位

(首都圏174、関西圏45、中部圏25、札幌9、東北6、中国9、九州9)

三井のリハウスは、39年連続で売買仲介件数1位と業界を代表する不動産会社。

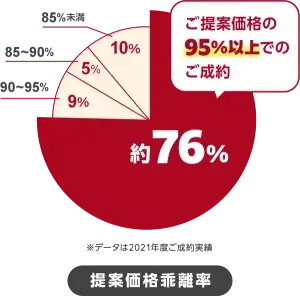

独自の査定システムは精度が高く、売主の約76%がほぼ提案価格(提案の95%以上)で成約しています。

多くの購入希望者を抱えるため早く売れることも強みで、売主の65%が2ヶ月以内に成約するほど。

また担当者のレベルが高いことにも定評があり、顧客満足度は96%と高評価です。

家博士

家博士 業界を代表する会社だから、初めての売却ならまず話を聞いてみると良いよ。

他と比較する基準にもなるからね。

⇒三井のリハウス

三井のリハウスは39年連続で売買仲介件数1位と、業界を代表する大手不動産会社。ただし3つの注意点があります。あなたが家の売却を任せて大丈夫か、注意点と評判を分かりやすく解説します。

【大手2】住友不動産ステップ

熱心な営業スタイルに定評

- 店舗数 199店舗

(首都圏110、関西圏55、中部東海10、北海道8、東北3、中国7、九州6)

住友不動産ステップ(すみふの仲介ステップ)は、営業マンの熱心な営業スタイルに定評があります。

現在の購入希望者の登録数も公開しており、常に2万人を超える希望者が登録。

自社ホームページの月間来訪者数は300万件以上、登録物件数は2万8千件以上と十分なスケールメリットもあります。

家博士

家博士 スマートでクールな営業より人情深く熱心な営業が好みなら、他より出会える可能性が高いかも。

住友不動産ステップ「すみふの仲介 ステップ」は、売買仲介件数が業界2位の大手。家の売却ならぜひ候補に入れたい1社ですが、注意点もあります。住友不動産ステップのメリットと注意点を分かりやすく解説、そして利用者の評判を紹介します。

【大手3】東急リバブル

東急沿線や大型案件に強み

- 店舗数 227店舗

(首都圏148、関西圏45、名古屋11、札幌10、仙台6、福岡7)

東急リバブルは東急電鉄系の不動産会社ですが、全国に店舗を持つのが特徴。

東急電鉄沿線はもちろん、法人営業や投資物件にも強みを持っています。

東急リバブルは不動産の売買実績でトップ3の1社。しかし注意点もあります。東急リバブルを利用する前に知るべき注意点・メリット、そして実際に利用した人の評判をまとめました。

大手にまとめて査定を依頼するなら「すまいValue」

大手3社にまとめて無料査定を依頼するなら、一括査定サイトの「すまいValue」が便利。

すまいValueは、大手上位6社(三井のリハウス・住友不動産ステップ・東急リバブル・野村の仲介+・小田急不動産・三菱地所の住まいリレー)が共同運営する一括査定サイトです。

ハウス

ハウス とりあえず大手3社に査定を依頼すれば良いの?

家博士

家博士 売却予定なら個人の相性もあるから、大手3社以外と比較した方が良い。

首都圏・関西圏ならエージェント制のSRE不動産(旧ソニー不動産)、それ以外なら地域で実績No.1の会社にも査定を依頼しよう。

SRE不動産(旧ソニー不動産)

売主だけを担当するエージェント制

大手と比較するならSRE不動産(旧ソニー不動産)が良いでしょう。

なぜならSRE不動産は、大手で問題になりがちな両手仲介が無いため。

(※両手仲介とは売主と買主を同じ不動産会社が担当すること。大手は顧客を多く抱えるため、自然と両手仲介が多くなる。)

SRE不動産は、業界初のエージェント制で売主だけを担当。

買主は無数にある他の不動産会社が積極的に探します。

結果として、大手にも劣らない販売力で、早く高く売れやすいことが最大のメリット。

ただし営業エリアは首都圏・関西圏限定です。

家博士

家博士 SRE不動産は業界でも両手仲介無しで知られているから、他社が競って営業してくれる。

大手と話を聴き比べて、自分に合ってる方を選ぶと良いよ。

SRE不動産(旧ソニー不動産)の口コミや評判、裏事情などから、あなたがソニー不動産を利用すべきなのか徹底評価しました。

その他エリアは地域No.1を探す

大手やSRE不動産の営業エリア外なら、地域で実績No.1の不動産会社を中心に選びましょう。

実績No.1の不動産会社は、実績をアピールしているのですぐに分かります。

不動産会社の心当たりがなければ、一括査定サイトをいくつか併用すると良いでしょう。

全国対応の主要な一括査定サイトとして次があります。

その他、主要な一括査定サイトはこちらでまとめています。

不動産一括査定サイト、主要16社を徹底比較し、ランキングでまとめました。

まとめ

相続税を過小申告したり、無申告だと、数年〜7年後に税務調査が来て、修正申告や延滞税、追徴課税を課せられる恐れがあります。

ただし多すぎた場合は、自分で修正申告しないと税金は戻ってきません。

税理士でも得意分野が違うと、間違える恐れがあります。

特に相続税の特例は間違えやすいので注意しましょう。

また税理士に紹介された不動産会社を利用するときは、他の不動産会社にも無料査定を依頼して、話を聴き比べた方が安心です。

都市部なら大手3社(三井のリハウス・住友不動産ステップ・東急リバブル)が実績豊富。

とりあえず1社だけ査定を依頼するなら、39年連続で実績1位の三井のリハウスが良いでしょう。

⇒三井のリハウス

大手にまとめて査定を依頼するなら、大手6社が共同運営するすまいValueが便利です。

大手と比較するなら、首都圏・関西圏は両手仲介のないSRE不動産(旧ソニー不動産)

首都圏・関西圏以外の都市部で大手と比較する場合や、大手の営業エリア外の地方では、一括査定サイトを利用すると良いでしょう。

全国対応の一括査定サイトとして定番はこちら。

その他、主要な一括査定サイトはこちらでまとめています。

不動産一括査定サイト、主要16社を徹底比較し、ランキングでまとめました。

あなたの不動産売却が成功することを、心よりお祈りしております!