「家を買ったのに転勤の内示が…

単身赴任というわけにもいかないし…」

転勤はサラリーマンの宿命とはいえ、持ち家があると大変ですよね。

転勤でまず悩むのは、家を売るべきか、それとも賃貸に出すべきか。

どちらにしても初めてだと分からないことが多くて大変です。

そんなあなたのために、転勤で家を売るか貸すか判断する基準、転勤で家を売るときの5つの注意点をまとめました。

あなたに最適な選択肢が分かり、転勤を生かして資産を増やすために、この記事がお役に立てば幸いです。

この記事のもくじ

転勤で家を売るか貸すか判断する2つの条件

転勤でまず迷うのは、家を売却するか賃貸に出すか。

しかし転勤で家を賃貸に出した方が良いのは、次の2つの条件のいずれかに限られます。

- 3年以内に戻る予定がある

- 将来戻る予定は決まって無いが、次の条件を両方満たす場合

- 住宅ローンが無い、または残り数年で完済する。

- 駅徒歩7分以内など、今後も資産価値が落ちにくい。

それぞれ解説します。

条件1. 3年以内に戻る予定

戻る予定なら定期借家で貸す

3年以内に戻る予定がある場合は、定期借家契約で貸すと良いでしょう。

定期借家契約なら、戻ってきた後、再び家に住めます。

定期借家契約は期間限定で貸す契約

定期借家契約とは、2年など期間限定の賃貸契約。

定期借家契約であれば、契約期間が終われば、オーナーの意思で契約を修了できます。

一方、普通の一般賃貸契約では入居者の希望が優先され、オーナーの意思で契約を終了できません。

つまり普通に賃貸に出すと、入居者が退去するまでオーナーは戻れないのです。

ただし定期借家のデメリットとして、入居者に不利な契約で敬遠されやすく、相場より家賃が安くなり、空室リスクは高くなります。

必ず事前に金融機関の了承を得る

転勤で賃貸に出すなら、事前に金融機関へ賃貸に出す話をして、了承を得ましょう。

なぜなら住宅ローンのまま賃貸に出すことは、ローン規約違反になり、一括返済を迫られる恐れもあるため。

3年程度であれば、住宅ローンのまま他人に貸しても、金融機関は認めてくれるケースがほとんどです。

ハウス

ハウス 銀行に黙って家を貸すとどうなるの?

家博士

家博士 最悪の場合「期限の利益喪失」でローンの一括返済を求められる。

結果として、家は競売で失い、ローンが残れば返済し続けることになるよ。

定期借家ならリロケーションが便利

定期借家で賃貸に出すなら、リロケーションが便利です。

リロケーションとは、賃貸の手間(客付け・トラブル対応など)を全ておまかせできるサービス。

その分管理費は少し高くなりますが、リスクや手間は大幅に軽減されます。

リロケーションについてはこちらの記事で詳しく解説しています。

リロケーションは、ある条件の転勤には向いています。しかしよく分からずにリロケーションを利用すると失敗して後悔するおそれも。リロケーションの注意点と知識を分かりやすくまとめました。

いくらで貸せるか知るなら「不動産会社へ無料相談」

もしいくらで貸せるか知るなら、あなたのエリアで賃貸に詳しい不動産会社に聞くと良いでしょう。

実際に賃貸に出すときの管理会社を選ぶ参考にもなります。

不動産会社の心当たりが無ければ一括査定もあります。

NTTデータグループのHOME4Uなら、あなたにエリアで賃貸に強い不動産会社が探せます。

あなたの条件に応じて、リロケーションや定期借家も相談できます。

ハウス

ハウス 戻る予定が決まってないなら、普通の賃貸契約で良いんだね。

家博士

家博士 戻る予定が決まってないなら、ローンの有無と資産価値で判断した方が良いね。

条件2. 戻る予定が無い場合

転勤で戻る予定がなければ、ローンの有無と将来の資産価値で、賃貸に出すか判断します。

住宅ローンが残る家を貸す5つのリスク

住宅ローンが残っている場合は、家を貸すより売る方が良いでしょう。

なぜならローンが残る家を貸すと、次の5つのリスクがあるため。

- 住宅ローンのまま貸すことを銀行に認められないと、 金利の高いアパートローンに借り換えになる。

- 家を新しく買う場合、住宅ローン審査に通らなくなる。又は借入可能額が少なくなる。

- 空室リスク、リフォーム費用、維持管理費と手間、老朽化による建物価格下落を考えるとトータルでは損することが多い。

- 住まなくなって3年目の12月31日以降は売却時の税金の特例が使えなくなる。

- 貸した状態で家を売ると、収益物件扱いになり、売却価格が安くなる。

賃貸のリスクについて、詳しくはこちらもあわせてお読み下さい。

マンションを8年間貸した経験を元に、あなたがマンションを貸すべきか・売るべきか簡単に分かる診断チャートを用意しました。また賃貸と売却のそれぞれについて、知っておきたい知識から具体的な試算例まで網羅し、分かりやすくまとめています。

税制の特例は後で詳しく解説します。

ハウス

ハウス ローンが残る家を貸すと、いろんなリスクがあるんだね。

家博士

家博士 まず住宅ローンのまま貸せるか、銀行に確認した方がいいね。

ローンが無いか残りわずかなら、将来の資産価値も考えて判断しよう。

将来の資産価値で判断する

ローンが無かったり残りわずかなら、将来の資産価値で賃貸に出すか判断すると良いでしょう。

なぜなら賃貸している間に家が値下がりすると、トータルで損する恐れがあるため。

資産価値が落ちにくい立地なら賃貸もあり

資産価値が落ちにくい立地とは、

- 都市部の通勤30分圏内で駅徒歩7分以内

- 周囲の住居が売買されて若い世代が多く入居しているエリア

などが条件になります。

マンションでは管理も大切

さらにマンションでは、立地が良くてもマンション自体がスラム化しないために

- 長期修繕計画が30年以上、または建物解体まである。

- 修繕積立金が計画通り管理されている。

- 入居者が高齢化していない

などの条件も確認しましょう。

マンションの寿命は個々で違い、寿命が尽きても建替えできるのはごく一部です。あなたのマンションの寿命と建替えの可能性をチェックリストで調べてみましょう。

これらを満たしていないエリア・マンションでは、長期的に価格が値下りします。

長期的に不動産は値下り傾向

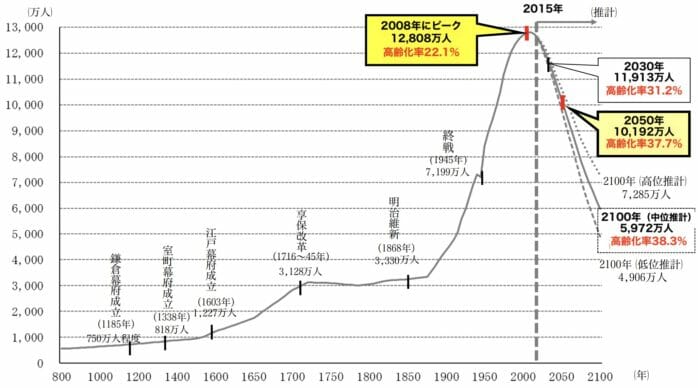

歴史上で初の人口減少と高齢化

残念ながら長期的には、山手線内側など都心部を除いて、不動産の価値は下落すると予想されています。

なぜなら、人口減少と高齢化が急速に進む一方で、新築住宅建設が続くため。

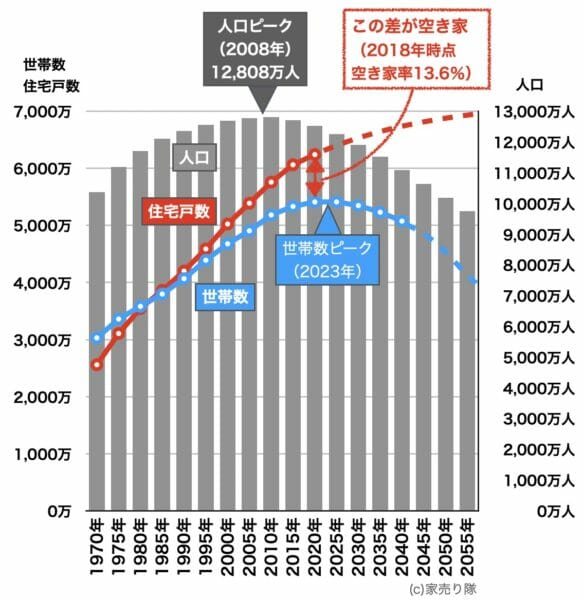

日本の人口は、2008年をピークに、歴史上で初めて人口が減少しています。

日本の長期人口変化

新築は年90万戸で空き家が急増

一方で、新築住宅は年間90万戸ペースで建てられており、空き家が急増。

グラフで見ると、今後の空き家急増が明確にわかります。

日本人の人口・世帯数と住宅戸数

ハウス

ハウス 地方は過疎化が進むけど、都市は大丈夫じゃないの?

家博士

家博士 都市は高齢化が進んで、空き家が増えるんだ。

都市部では高齢化が進んでいる

2025年には団塊の世代が75歳以上になり、多くの人が施設へ入居します。

そうなると空き家は一気に増加。

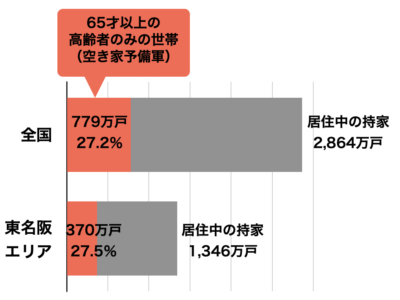

東名阪エリアでも。持ち家の27%が空き家予備軍

すでに2018年時点で、全国の居住中の持ち家2,864万戸に対し、779万戸(27%)が65歳以上の高齢者のみの世帯。

実に27%もの住宅が「空き家予備軍」となっているのです。

地方だけでなく、東名阪(東京・名古屋・大阪圏)エリアでも空き家予備軍は370万戸(27%)。

実際にこれだけ空き家が増えると、家を売ろうにも供給過多で売れないことが予想されます。

空き家予備軍の割合(2018年時点)

今は都市部を中心に高騰している

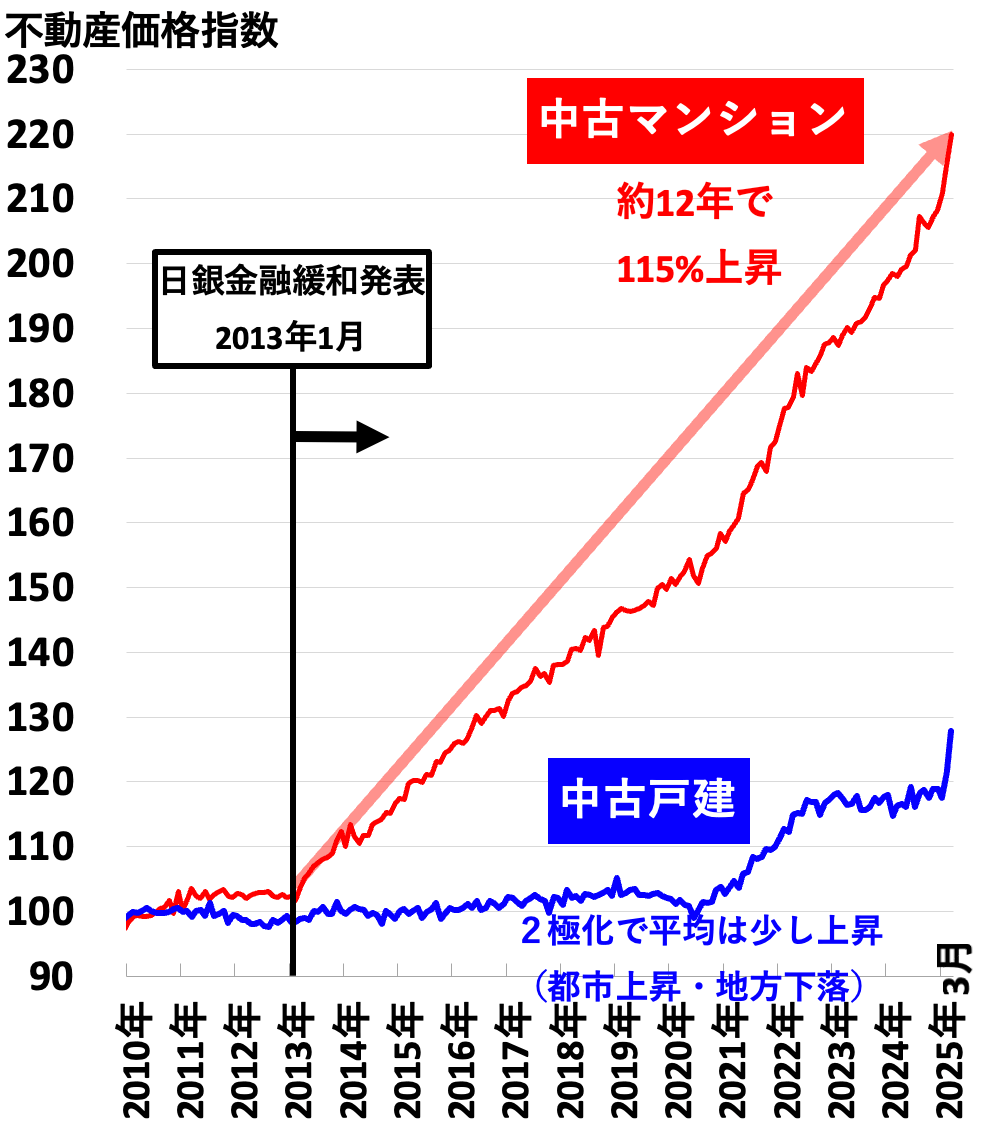

今は都市部を中心に不動産が高騰しています。

不動産価格指数(全国)

不動産価格指数とは

不動産相場の価格変動が純粋に分かる指数。国土交通省がアンケートで集めた年間30万件の成約価格を元に、ヘドニック法という統計計算でまとめたもの。3ヶ月前までのデータが毎月末頃に公表される。2010年の平均を100として算出。

中古マンションは約12年で115%も値上がりしています。

しかし不動産の高騰を引き起こした「日銀の金融緩和」は終わり、金利が上がり始めました。

今は金利上昇により不動産価格が下落する恐れがあります。

金利が上がると不動産にはマイナス効果

日銀が17年ぶりとなる金利の引き上げを開始しました。

金利が上がると、不動産は値下がりする傾向があります。

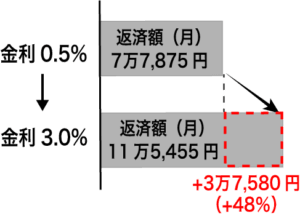

理由として、金利が上がると住宅ローンの返済額が増え、家が売れにくくなるため。

例えば、毎月の返済額と支払い利息は、金利によって次の様に変わります。

ローン総額3,000万円、期間35年の場合

| 金利 | 毎月の返済額 (金利0.5%からの増額率) |

総支払額 (元本に対して) |

|---|---|---|

| 0.5% | 77,875円 | 3,271万円 (+9%) |

| 1.0% | 84,685円 (+9%) |

3,557万円 (+19%) |

| 2.0% | 99,378円 (+28%) |

4,174万円 (+39%) |

| 3.0% | 115,455円 (+48%) |

4,849万円 (+62%) |

| 4.0% | 132,832円 (+71%) |

5,579万円 (+86%) |

| 5.0% | 151,406円 (+94%) |

6,359万円 (+112%) |

| 6.0% | 171,057円 (+120%) |

7,184万円 (+139%) |

金利が0.5%→3.0%に上がった場合、月々の支払いが+48%(+37,580円)増、総支払額は元本+9%→元本+62%に増えます。

ハウス

ハウス 月々の支払いが1.5倍になると厳しいね。

でも金利はそんなに上がるのかな?

家博士

家博士 専門家の予想する到達金利も少しづつ高くなってきたよ。

専門家が予想する到達金利も0.5%→1.25%に上昇

経済の専門家(エコノミスト)が予想する最終到達金利(ターミナルレート)も、

- 2024年3月 0.50%

↓ - 2025年1月 1.00%

↓ - 2025年3月 1.25%

と徐々に高くなっています。

【参考】日銀利上げ予想は7月が依然最多、最終到達点1.25%に上昇-サーベイ

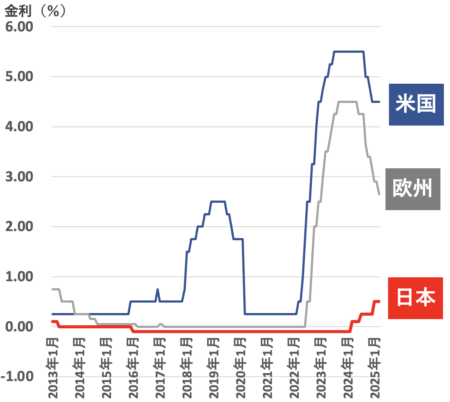

世界との金利差はまだ大きい

主要国の中央銀行はすでに金利を下げ始めましたが、まだ日本との金利差は大きく開いています。

世界の中央銀行の政策金利推移

世界的な金利水準に合わせて、日銀も金利を引き上げる可能性は十分にあるでしょう。

ハウス

ハウス このままもし金利3%に上がると、月々の返済が1.5倍か!

家博士

家博士 金利が上がると、売る人が増えて、買う人は減る。だから値下がりするんだ。

すでに海外の一部では値下がりが始まっているよ。

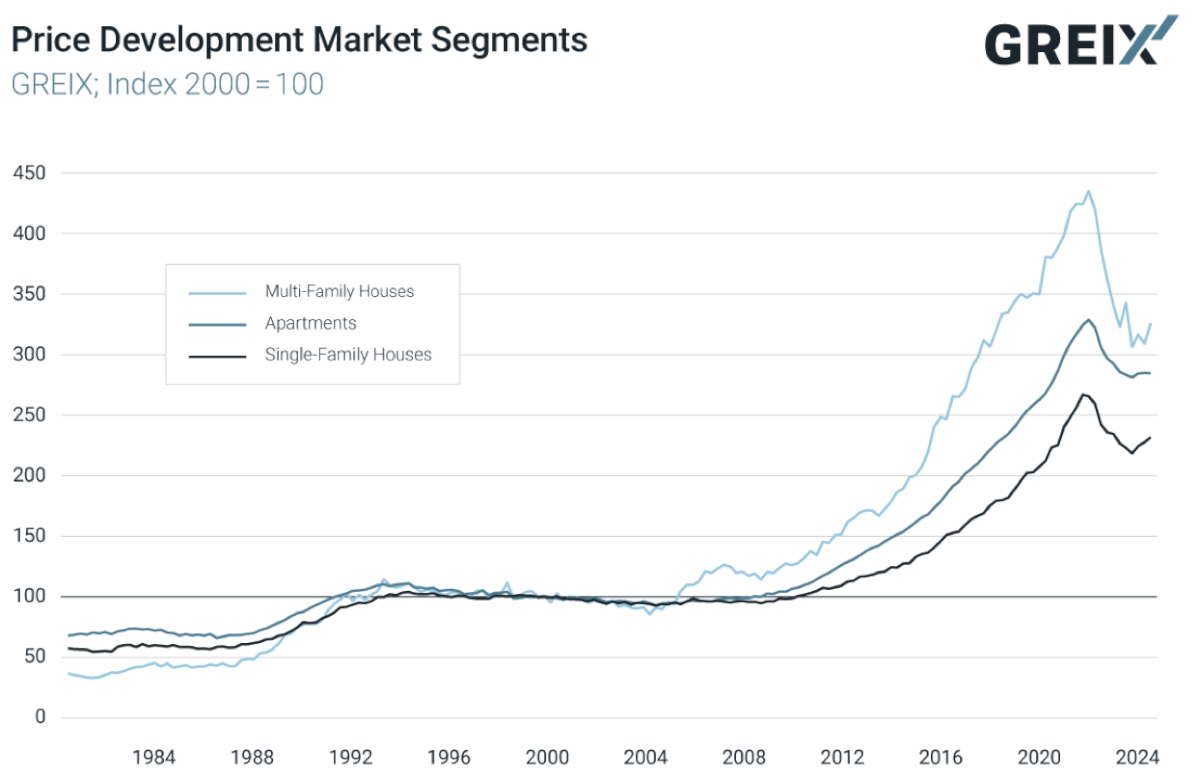

すでに海外の一部で不動産が値下がりした

ドイツでは2割以上値下がり

ドイツは住環境が日本に似ており、日本より2年早く金利が上がり始めました。そのドイツでは不動産がすでに2割以上値下がりし、過去60年間で最大の下落を記録しています。

ドイツの住宅価格指数の推移

住宅ローンの変動金利が上がり始めると、不動産価格は大きく動き始める恐れがあります。

いずれ不動産を売却する予定があるなら、準備しておいたほうが良いでしょう。

マンション価格の高騰はいつまで? 下落はいつ? 高騰の原因となった金融緩和が限界の今、中古マンション価格の短期的・長期的な展望について解説します。

マンション価格の高騰はいつまで? 下落はいつ? 高騰の原因となった金融緩和が限界の今、中古マンション価格の短期的・長期的な展望について解説します。

以上、ここまで転勤で家を売るか貸すか、判断する知識について解説していきました。

ここからは家を売る場合に、注意すべき点について解説します。

転勤で家を売るときの5つの注意点

転勤で家を売るときの注意点はこちら。

詳しく解説します。

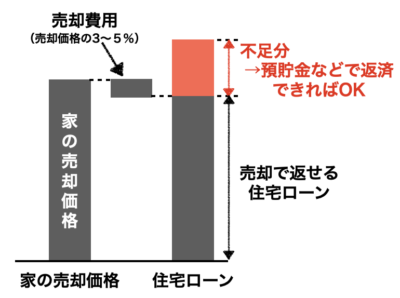

注意点1. 住宅ローンは完済しないと売れない

売却代金+貯金などで完済する

家を売る時は、売却代金などで住宅ローンを完全に返済しないといけません。

なぜなら銀行が家に「抵当権」を設定しているため。

家を第3者へ引き渡す時に、住宅ローンを完済して抵当権を抹消する必要があるのです。

家を売った代金で住宅ローンが全額返済できれば良いのですが、不足する場合は、貯金などで不足分を返済しなくてはいけません。

家を売る費用は約3%〜5%

忘れがちですが、家を売る時は売却費用も必要です。

売却費用は、売却価格の4%程度で計算すると良いでしょう。

売却費用の主な内容は、不動産会社に支払う仲介手数料(3%+6万円)です。

売却費用について詳しくはこちら

家を売るときの費用、税金を徹底解説しました! 知っておくとお得な裏技もあり。

ハウス

ハウス ローンが返せない場合はどうすればいいの?

家博士

家博士 なるべく手持ちの金融資産や親族に借りるとかで工面した方が良いけど、無理ならこんな方法がある。

オーバーローンの解決策

家の売却価格より住宅ローンの残りが多い状態を「オーバーローン」と言います。

オーバーローンの解決策として、買い替えか売却だけかで大きく2つあります。

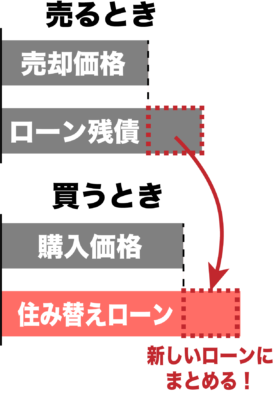

解決策1. 買い替えなら住み替えローン

住み替えローンとは、家を買い換える場合に、新しく借りる住宅ローンと今のローンの不足分をまとめるローン。

住み替えローンはほとんどの銀行にあるので、まず今住宅ローンを借りている銀行に相談してみましょう。

住み替えローンについて詳しくはこちら

住み替えローンは、オーバーローンの家を買い替えるときに便利な方法。ただし注意点もあります。注意点と対策、そして手順をまとめました。

解決策2. 売却だけなら金融機関に相談

新しく家を買う予定がない場合は、今住宅ローンを借りている銀行に相談してみて下さい。

通常は、住宅ローンの不足分を、無担保ローンに借り換えできます。

今までローン返済を滞納していないなら、任意売却などを心配する必要はありません。

無担保ローンの金利は住宅ローンに比べるとかなり高いですが、ローンの総額が少なくなるので、返済金額ははかなり少なくなります。

ローンの返済についてはこちらも参考に

家を売ってもローンの残債が全て返せない…。オーバーローンを解決するための7つの方法を解説します。

ハウス

ハウス とにかく銀行に相談したら、なんとかなるんだね。

家博士

家博士 転勤は仕方ないので、銀行も理解してくれるよ。

今までの返済実績もあるから、金利を優遇してくれる可能性もある。

注意点2. いくらで売れるか複数に査定を依頼

今の家がいくらで売れるか、不動産会社に無料査定を依頼します。

ただし今は不動産価格が高騰しており、コロナで相場は不安定。

プロでも査定が難しい環境です。

正確な売却価格を知るためには、1社だけでなく、必ず複数に査定を依頼しましょう。

売買実績が豊富な3社〜6社に依頼する

不動産会社に無料査定を依頼するとき大切なのは次の2点。

- エリアで売買実績が豊富な不動産会社に絞る

- 上記の3〜6社に無料査定を依頼して、査定価格と話を聴き比べる

エリアで売買実績が豊富な不動産会社は、査定の精度が高くなります。

また今は都市部を中心に不動産価格が高騰しているため、不動産のプロでも査定が難しい状態。

不動産会社によって査定価格に差が出るため、1社だけでなく最低3社以上に査定を依頼しましょう。

ただし数が多すぎると対応が大変なので、多くても6社程度が良いでしょう。

ハウス

ハウス 売却実績が豊富な不動産会社はどこなの?

家博士

家博士 都市部なら大手3社が強い。

売却の予定があるなら、両手仲介の無いSRE不動産(旧ソニー不動産)など大手以外にも話を聞いた方が良いよ。

実績は大手3社が強い

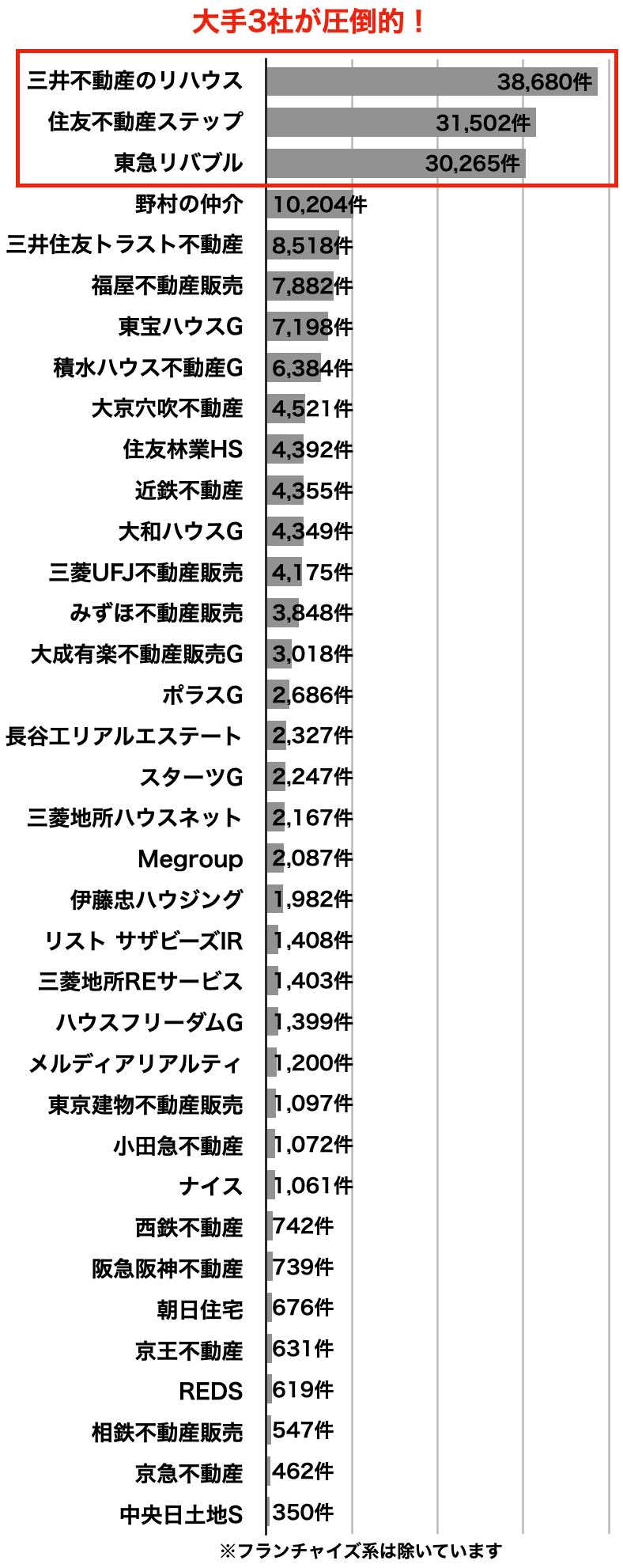

売買仲介件数ランキング上位36社

(2024年3月)

不動産売却の実績は、大手3社に偏っています

三井のリハウス・住友不動産ステップ・東急リバブルの3社は、仲介件数が2万件を超えており、大手の中でも圧倒的。

都市部で査定を依頼するなら、これら大手3社を中心に考えると良いでしょう。

ハウス

ハウス 大手3社は別格だね。

家博士

家博士 3社もそれぞれ特徴があるから、解説しよう。

【大手1】三井のリハウス

39年連続で売買仲介件数1位

(首都圏174、関西圏45、中部圏25、札幌9、東北6、中国9、九州9)

三井のリハウスは、39年連続で売買仲介件数1位と業界を代表する不動産会社。

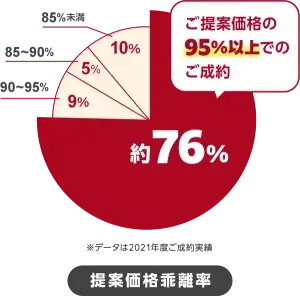

独自の査定システムは精度が高く、売主の約76%がほぼ提案価格(提案の95%以上)で成約しています。

多くの購入希望者を抱えるため早く売れることも強みで、売主の65%が2ヶ月以内に成約するほど。

また担当者のレベルが高いことにも定評があり、顧客満足度は96%と高評価です。

家博士

家博士 業界を代表する会社だから、初めての売却ならまず話を聞いてみると良いよ。

他と比較する基準にもなるからね。

⇒三井のリハウス

三井のリハウスは39年連続で売買仲介件数1位と、業界を代表する大手不動産会社。ただし3つの注意点があります。あなたが家の売却を任せて大丈夫か、注意点と評判を分かりやすく解説します。

【大手2】住友不動産ステップ

熱心な営業スタイルに定評

- 店舗数 199店舗

(首都圏110、関西圏55、中部東海10、北海道8、東北3、中国7、九州6)

住友不動産ステップ(すみふの仲介ステップ)は、営業マンの熱心な営業スタイルに定評があります。

現在の購入希望者の登録数も公開しており、常に2万人を超える希望者が登録。

自社ホームページの月間来訪者数は300万件以上、登録物件数は2万8千件以上と十分なスケールメリットもあります。

家博士

家博士 スマートでクールな営業より人情深く熱心な営業が好みなら、他より出会える可能性が高いかも。

住友不動産ステップ「すみふの仲介 ステップ」は、売買仲介件数が業界2位の大手。家の売却ならぜひ候補に入れたい1社ですが、注意点もあります。住友不動産ステップのメリットと注意点を分かりやすく解説、そして利用者の評判を紹介します。

【大手3】東急リバブル

東急沿線や大型案件に強み

- 店舗数 227店舗

(首都圏148、関西圏45、名古屋11、札幌10、仙台6、福岡7)

東急リバブルは東急電鉄系の不動産会社ですが、全国に店舗を持つのが特徴。

東急電鉄沿線はもちろん、法人営業や投資物件にも強みを持っています。

東急リバブルは不動産の売買実績でトップ3の1社。しかし注意点もあります。東急リバブルを利用する前に知るべき注意点・メリット、そして実際に利用した人の評判をまとめました。

大手にまとめて査定を依頼するなら「すまいValue」

大手3社にまとめて無料査定を依頼するなら、一括査定サイトの「すまいValue」が便利。

すまいValueは、大手上位6社(三井のリハウス・住友不動産ステップ・東急リバブル・野村の仲介+・小田急不動産・三菱地所の住まいリレー)が共同運営する一括査定サイトです。

ハウス

ハウス とりあえず大手3社に査定を依頼すれば良いの?

家博士

家博士 売却予定なら個人の相性もあるから、大手3社以外と比較した方が良い。

首都圏・関西圏ならエージェント制のSRE不動産(旧ソニー不動産)、それ以外なら地域で実績No.1の会社にも査定を依頼しよう。

SRE不動産(旧ソニー不動産)

売主だけを担当するエージェント制

大手と比較するならSRE不動産(旧ソニー不動産)が良いでしょう。

なぜならSRE不動産は、大手で問題になりがちな両手仲介が無いため。

(※両手仲介とは売主と買主を同じ不動産会社が担当すること。大手は顧客を多く抱えるため、自然と両手仲介が多くなる。)

SRE不動産は、業界初のエージェント制で売主だけを担当。

買主は無数にある他の不動産会社が積極的に探します。

結果として、大手にも劣らない販売力で、早く高く売れやすいことが最大のメリット。

ただし営業エリアは首都圏・関西圏限定です。

家博士

家博士 SRE不動産は業界でも両手仲介無しで知られているから、他社が競って営業してくれる。

大手と話を聴き比べて、自分に合ってる方を選ぶと良いよ。

SRE不動産(旧ソニー不動産)の口コミや評判、裏事情などから、あなたがソニー不動産を利用すべきなのか徹底評価しました。

その他エリアは地域No.1を探す

大手やSRE不動産の営業エリア外なら、地域で実績No.1の不動産会社を中心に選びましょう。

実績No.1の不動産会社は、実績をアピールしているのですぐに分かります。

不動産会社の心当たりがなければ、一括査定サイトをいくつか併用すると良いでしょう。

全国対応の主要な一括査定サイトとして次があります。

その他、主要な一括査定サイトはこちらでまとめています。

不動産一括査定サイト、主要16社を徹底比較し、ランキングでまとめました。

注意点3. スケジュール優先なら買取りも検討

もしあなたが、「価格は多少安くなっても構わないので、売却のスケージュールを重視したい」という場合は、不動産会社による買取も検討しましょう。

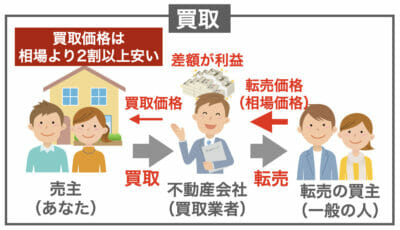

買取は最短1週間で売れるが、相場より2割以上安くなる

不動産会社の買取は最短1週間で売れますが、相場より2割以上安くなります。

安くなる理由は、買取った不動産を相場価格で転売して、差額を利益にするため。

ただし相場より1割値下げすれば、普通に仲介で売り出しても短期間で売れます。

よほど急ぐ事情がなければ、買取より仲介で売る方が良いでしょう。

不動産会社による即時買取について詳しくはこちら

不動産の買取は最短1週間で売れますが価格は安くなりがち。しかし今なら高値で買取できるかもしれません。買取で高く売る4つのコツ、失敗しないための注意点を解説します。

ハウス

ハウス 買取だと、そんなに安くなるんだ!

家博士

家博士 買取で少しでも高く売るなら、仲介手数料がかからない自社買取で、なるべく多くに見積もりを取ろう。

中にはミスや社内事情で相場に近い査定の会社があるかもしれない。

数ヶ月の余裕があれば買取保証(売却保証)

数ヶ月の時間がかけられるのであれば、買取保証という選択肢も。

買取保証とは期間限定で売出し、期間内に家が売却できないと不動産会社が買取ってくれる保証のこと。

売出し期間中は高値で売出すチャンスもあり、売れ残っても「買取保証額」で買い取ってもらえるため安心です。

不動産会社の買取保証(売却保証)は期間限定で家を売り出すもので、売れ残る心配がありません。ただし注意点もあります。買取保証の5つの注意点、代表的な不動産会社と選び方を解説します。

ただし買取保証は一部の大手しか扱っていません。

また小田急沿線であれば、小田急不動産、東京都心ではSRE不動産(旧ソニー不動産)もあります。

買取保証のある大手に無料査定を依頼するなら

買取保証のある大手にまとめて無料査定を依頼するなら、すまいValueが便利。

すまいValueは大手6社で共同運営する一括査定サイトで、買取保証の大手3社にまとめて査定を依頼できるのはすまいValueしかありません。

すまいValue(すまいバリュー)はホントに安心なの?という疑問に、マンション20戸以上を売却したプロの投資家が注意点や評判を解説します!

SRE不動産は、個別に無料査定を依頼すればよいでしょう。

SRE不動産(旧ソニー不動産)の口コミや評判、裏事情などから、あなたがソニー不動産を利用すべきなのか徹底評価しました。

ハウス

ハウス 買取より買取保証の方が、高く売れるチャンスがあるんだね

家博士

家博士 期間さえなんとかなれば、なるべく買取保証を利用した方が良いね。

注意点4. 高く売るなら売り急がない

少なくとも3ヶ月、できれば6ヶ月

家を高く売るなら、売却期間に余裕をもって、売り急がない方が良いでしょう。

急いで売ると、売却価格を下げることになります。

売却期間は少なくとも3ヶ月、できれば6ヶ月を見込んでおきます。

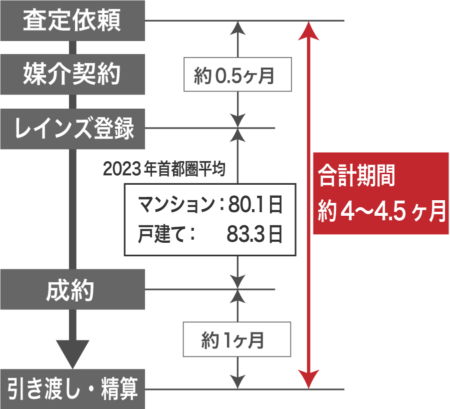

成約日数は平均2.5〜3ヶ月、売却全体で約4〜4.5ヶ月

仲介で売り出した場合の成約日数(首都圏2023年平均)は、

- マンション: 80.1日

- 戸建て: 83.3日

引き渡しまで含めた全体では約4〜4.5ヶ月前後、内訳はこちらのイメージです。

平均の売却期間(首都圏・2023年)

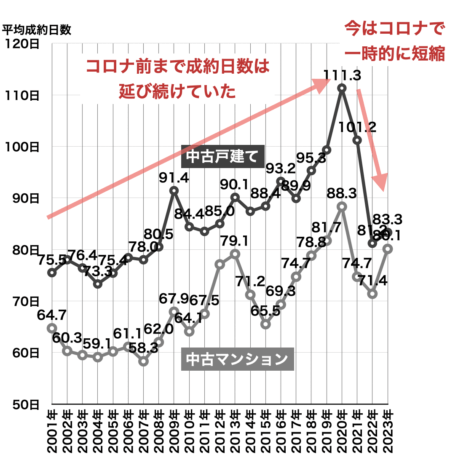

今はコロナで競合が減って早く売れる

今はコロナの影響で売り出す競合が減っているため、成約日数が短くなっています。

平均成約日数の推移(首都圏)

ハウス

ハウス 意外と売る期間って長いんだね。

家博士

家博士 あくまで平均だから、人気がある立地や築浅の家だと、もっと短い期間で売れるよ。

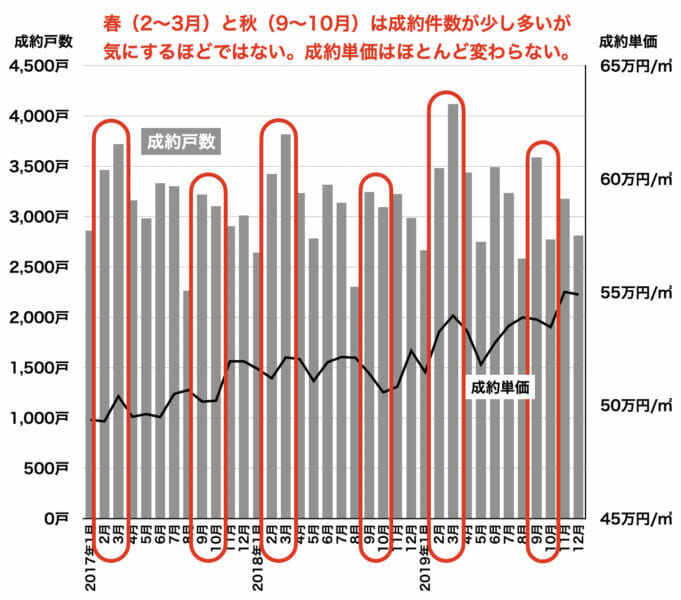

売却時期は気にする必要なし

家は3月や9月が売れやすいという話がありますが、あまり気にする必要はありません。

実際に首都圏の中古マンションの売買成約件数と価格の季節変動がこちら。

首都圏の中古マンション成約件数と価格

成約件数は、最大で2割程度の差はありますが、価格の変動はほとんどありません。

家の売却では、売れやすい季節を狙うよりも、あなたやご家族の都合を優先した方が良いでしょう。

引っ越した後でも売れる

引っ越した後でも、家は普通に売れます。

不動産会社と媒介契約を結んで家を売りだしたけれど、家が売れる前に引越してしまった場合も問題ありません。

逆に引っ越した後の方が、内覧がしやすいメリットがあるくらいです。

空き家ならホームステージングもあり

例えば大手不動産会社では、ホームステージングという、家具をレイアウトすることで家の魅力を演出するサービスがあります。

ホームステージングのサービスがある不動産会社は、住友不動産ステップ・東急リバブル・野村の仲介など大手不動産会社。

これらの不動産会社に無料査定を依頼するなら、一括査定サイトのすまいValueでまとめて査定を依頼できます。

契約と引き渡しは代理人・持ち回りも可能

先に引っ越してしまった場合に少し面倒なのは、売主のあなた(又は親族など代理人)が「売買契約」と「引き渡し」の際に、現地最寄りの不動産会社へ行く必要があること。

代理人に依頼する場合は、不動産会社に聞けば委任状などの書き方を教えてくれます。

代理人について詳しくはこちら

不動産の売却では、代理権を委任することであなた自身が立ち会わなくても不動産売却ができるようになります。代理人に委任する方法や必要な書類、注意点をまとめました。

ただ遠隔地で買主が了承してくれた場合は、現地に行かず持ち回りで売買契約できます。

詳しくは不動産会社の担当者に相談してみて下さい。

注意点5. 税の特例で節税する

家を売ると利用できる税の特例(特別控除)があります。

売却で利益がある場合の特例(特別控除)

不動産の売却では、利益(譲渡所得)があっても税金の特例(特別控除)が使えます。

(1) 3,000万円の特別控除の特例

もっとも多くの人が使える特例がこれ。

マイホームを売ったとき、所有期間に関係なく譲渡所得から最高3,000万円まで控除できる特例です。

【参考】国税庁・No.3302 マイホームを売ったときの特例

(2) 被相続人の居住用財産(空き家)を売ったときの特例

相続や遺贈によって取得した空き家を売却した場合に、譲渡所得から3,000万円まで控除できる特例です。

【参考】国税庁・No.3306 被相続人の居住用財産(空き家)を売ったときの特例

(3) 収用等により土地建物を売ったときの特例

公共事業のために土地建物を売った場合、収用などの課税の特例が受けられるものです。

この特例には「1.対価補償金等で他の土地建物に買い換えたときは譲渡がなかったものとする特例」と、「2.譲渡所得から最高5,000万円までの特別控除を差し引く特例」の2つがあり、どちらか1つの特例が受けられます。

【参考】国税庁・No.3552 収用等により土地建物を売ったときの特例

(4) 平成21・22年に取得した土地等を譲渡した時の1,000万円の特別控除

平成21年中に取得した土地を平成27年以降に、平成22年中に取得した土地を平成28年以降に譲渡した場合に、譲渡所得から1,000万円を控除できる特例です。

【参考】国税庁・No.3225 平成21年及び平成22年に取得した土地等を譲渡したときの1,000万円の特別控除

(5) 買換え(交換)の特例

マイホームを買い換える際に売却価格より高い家に買い換えると、売却時の譲渡益に対する課税を将来に繰り延べられる特例です。

この特例はあくまでも「課税を将来に先延ばしする」ものなので、非課税になるものではありません。

【参考】国税庁・No.3355 特定のマイホームを買い換えたときの特例

(6) 低未利用土地等の100万円の特別控除

都市計画区域内にある一定の低未利用土地等を500万円以下で売った場合には、その年の低未利用土地等の譲渡に係る譲渡所得の金額から100万円を控除できます。

【参考】No.3226 低未利用土地等を譲渡した場合の長期譲渡所得の特別控除

家博士

家博士 特例にはそれぞれ条件があるから、条件をクリアしているか必ず確認しよう

買い替えでは特例と住宅ローン控除が併用できない場合も

家の買い替えでは、3,000万円の特例を利用すると、新しい家の住宅ローン控除を利用できません。

他にも併用できない特例があります。

どちらがお得か計算して、特例か住宅ローン控除のどちらかを利用することになります。

家の買換えで、住宅ローン控除(減税)は使えるのか? 最大400万円を損しないため、簡易判断チャートを元に税金対策について解説します。

損すると節税できる特例

不動産の売却で損失があると、他の所得から控除できる特例があります。

その分だけ税金が減るため、ふるさと納税の上限額も下がることになります。

(1) 買い替えの譲渡損失

マイホーム(旧居宅)を売却し、新たにマイホーム(新居宅)を購入した場合に使える特例。

旧居宅の譲渡による損失(譲渡損失)をその年の給与所得や事業所得など他の所得から控除(損益通算)でき、最大3年繰り越せます。

【参考】国税庁・No.3370 マイホームを買い換えた場合に譲渡損失が生じたとき(マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例)

(2) オーバーローンで売却した場合

住宅ローンのあるマイホームを住宅ローンの残高を下回る価額で売却して損失(譲渡損失)が生じたときに使える特例。

譲渡損失をその年の給与所得や事業所得など他の所得から最大3年間、控除(損益通算)できます。

【参考】国税庁・No.3390 住宅ローンが残っているマイホームを売却して譲渡損失が生じたとき(特定のマイホームの譲渡損失の損益通算及び繰越控除の特例)

利益の計算では減価償却や費用を考慮する

家を売った時の利益の計算は、減価償却や費用を考慮する必要があります。

計算方法について、詳しくはこちらをお読み下さい。

家を売った時の税金について、知っておくべき知識をまとめました。家を売るのが初めての人でも、税金についてよく分からなくても、この記事を読めば安心!! 家が値下がりして損した場合は税金が戻ってきます!

ハウス

ハウス 税金はいろんな特例があるんだね。

家博士

家博士 特例で税金がない場合も確定申告はする必要がある。

本来は税理士に依頼するのが良いんだけど、費用がかかってしまう。

税金がかからないなら、不動産会社の担当者に聞けば教えてくれるよ。

確定申告についてはこちら

不動産を売却すると、人によって確定申告が必要です。確定申告が必要かの判断や簡単に済ませる方法など、不動産売却と確定申告についてまとめました。

国外に転勤した場合も納税義務はあり

国外に転勤した場合も、家を売って利益(譲渡所得)がある場合は納税義務があります。

1年以上前から国外に住んで「非居住者」扱いになった場合も、日本国内で得た所得は課税対象になります。

まとめ

転勤では、売却と賃貸をまず迷いがちですが、賃貸が良いケースは次の2つの条件のいずれかに限られます。

- 3年以内に戻る予定がある

- 将来戻る予定は決まって無いが、次の条件を両方満たす場合

- 住宅ローンが無い、または残り数年で完済する。

- 駅徒歩7分以内など、今後も資産価値が落ちにくい。

転勤で家を売るなら、次の5つの注意点に気をつけましょう。

今は幸い不動産価格が高騰しています。

転勤で色々大変かと思いますが、あなたとご家族に最適な選択肢が見つかり、満足な結果になることを心よりお祈りしております!

都市部なら大手3社(三井のリハウス・住友不動産ステップ・東急リバブル)が実績豊富。

とりあえず1社だけ査定を依頼するなら、39年連続で実績1位の三井のリハウスが良いでしょう。

⇒三井のリハウス

大手にまとめて査定を依頼するなら、大手6社が共同運営するすまいValueが便利です。

大手と比較するなら、首都圏・関西圏は両手仲介のないSRE不動産(旧ソニー不動産)

首都圏・関西圏以外の都市部で大手と比較する場合や、大手の営業エリア外の地方では、一括査定サイトを利用すると良いでしょう。

全国対応の一括査定サイトとして定番はこちら。

その他、主要な一括査定サイトはこちらでまとめています。

不動産一括査定サイト、主要16社を徹底比較し、ランキングでまとめました。

あなたの不動産売却が成功することを、心よりお祈りしております!